น้ำท่วมภาคกลางประเทศไทยรุนแรงเมื่อปลายปี 2554 เกิดความเสียหายให้ประเทศไทยรุนแรงแบบไม่เคยเป็นมาก่อน มีคนตาย 813 ราย สูญหาย 3 ราย โรงงานอุตสาหกรรม ไร่นาเสียหายไปจำนวนหนึ่ง มหาอุทกภัยเกิดขึ้นใน 35 จังหวัด เกิดขึ้นต่อเนื่องประมาณ 3 เดือนก็จบลง รัฐบาลยิ่งลักษณ์ได้ออกนโยบายกู้เงิน 3.5 แสนล้านบาท เพื่อแก้ปัญหาน้ำท่วม น้ำคงจะกลัวตัวเลขเงินกู้ นอกจากไม่ท่วมแล้วยังแล้งอีก เฝ้าดูว่าต่อไปรัฐบาลจะกู้เงินเท่าใดมาแก้ปัญหาน้ำแล้ง

มีการท่วมอีกแบบหนึ่งที่คนทั่วไปไม่ทราบ ท่วมทุกจังหวัดของประเทศไทย ท่วมทั้ง 76 จังหวัด ท่วมมาตั้งแต่ปี 2549 แล้ว ท่วมมา 6-7 ปีแล้ว ท่วมเป็นวงกว้างและท่วมยาวนานเป็นประวัติการณ์ ขณะที่นำเสนอบทความนี้เป็นต้นปี 2556 ก็ยังท่วมอยู่ และคาดว่าจะท่วมต่อเนื่องไปอีกหลายปี

นั่นคือ เงินท่วมประเทศไทย

ต้นเหตุอะไรทำให้เงินท่วมประเทศไทย เงินเริ่มท่วมประเทศไทยตั้งแต่เมื่อใด ท่วมแบบไหนและอย่างไร

วิธีดูเงินแห้งและเงินท่วมประเทศ สามารถดูได้จากค่าเงินบาท ทุนสำรองเงินตราต่างประเทศ และอัตราดอกเบี้ย ถ้าเงินบาทอ่อนค่าหรือเงินบาทพังทลาย และทุนสำรองเงินตราต่างประเทศลดลง อัตราดอกเบี้ยอยู่ระดับสูง แสดงว่าเงินแห้งไปจากประเทศ หรือสภาพคล่องของระบบในประเทศไทยเสียหาย

แต่หากบาทแข็งค่าขึ้นมาก ทุนสำรองเงินตราต่างประเทศสูงขึ้นมาก อัตราดอกเบี้ยอยู่ในระดับต่ำ แสดงว่าเงินท่วมประเทศไทย หรือสภาพท่วมระบบเศรษฐกิจของประเทศไทย

เงินแห้งจากประเทศไทย เงินเคยแห้งจนเกิดวิกฤตกระทั่งทำให้ประเทศไทยต้องขอเข้ารับความช่วยเหลือสภาพคล่องจากกองทุนการเงินระหว่างประเทศ (IMF) ถึง 2 ครั้ง ครั้งล่าสุดเกิดจากการนำระบบ Maintenance margin & force sell มาใช้ในตลาดหุ้นในไตรมาสที่ 4 ปี 2536 ทำให้ Hedge Funds ได้โอกาสลาก SET index จากระดับ 1,000 จุด ไปสูงสุดที่ต้นปี 2537 ที่ 1,750 จุด โดยใช้เวลาเพียง 3 เดือน จากนั้นก็ถล่มทุบลงมา ทำให้เกิดการบังคับขายหุ้นของนักลงทุนท้องถิ่นอย่างทารุณ

กราฟแสดงการขึ้นและตกของ SET index ในปี 2536 - 2537 วงกลม คือช่วงที่นำระบบ Maintenance margin และ Force sell มาใช้ในตลาดหุ้น ได้มีการลอยค่าเงินบาท (Baht floated) และเข้ารับความช่วยเหลือสภาพคล่องจากกองทุนการเงินระหว่างประเทศ (IMF) เมื่อวันที่ 2 กรกฎาคม 2540 SET index ได้ตกไปต่ำสุดในปี 2541 ตกลงไป 88 เปอร์เซ็นต์

ความเสียหายของนักลงทุนท้องถิ่นเป็นความเสียหายส่วนน้อย แต่ความเสียหายของระบบเศรษฐกิจของประเทศรุนแรงกว่า

การเสียหายของค่าเงินบาท กราฟแสดงค่าเงินบาทระหว่างปี 2535-2541 หลังการลอยค่าเงินบาทกลางปี 2540 ทำให้บาทตกลงสู่ค่าที่แท้จริง

ค่าเงินบาทเริ่มพังทลายหลังการพังทลายของตลาดหุ้นในปี 2537 (ตรงลูกศรสีแดงชี้ลง) แต่เนื่องจากมีการผูกค่าเงินบาทไว้ จึงไม่เห็นว่าค่าเงินบาทเสียหาย ทำให้บาทแข็งค่ากว่าความเป็นจริง ทำให้นักลงทุนนำบาทมาเปลี่ยนเป็นเงินตราต่างประเทศมากขึ้น ส่งผลทุนสำรองเงินตราต่างประเทศที่ธนาคารแห่งประเทศไทยลดลง เดือนกรกฎาคม 2540 ทุนสำรองเงินตราต่างประเทศเหลือ 1,144.3 ล้านเหรียญสหรัฐ (ดูกราฟถัดไป) นำมาซึ่งการลอยค่าเงินบาทเมื่อวันที่ 2 กรกฎาคม 2540 ดังกล่าว ค่าเงินบาทตกลงจากระดับ 26 บาทต่อเหรียญสหรัฐ ไปที่ 53 บาทต่อเหรียญสหรัฐ ลดลงไปถึง 27 บาทต่อเหรียญสหรัฐ หรือตกลง 55 เปอร์เซ็นต์

การเปลี่ยนแปลงทุนสำรองเงินตราต่างประเทศ ก่อนการเสียหายของค่าเงินบาท และลอยค่าเงินบาท ทุนสำรองเงินตราต่างประเทศอยู่ที่ระดับ 40,000 ล้านเหรียญสหรัฐ เมื่อเงินบาทเสียหาย ทำให้ Hedge Funds นำบาทมาเปลี่ยนเป็นเงินตราต่างประเทศ ทำให้เห็นว่าทุนสำรองเงินตราต่างประเทศลดลง จนต้องเข้ารับความช่วยเหลือสภาพคล่องจากกองทุนการเงินระหว่างประเทศ (IMF) ครั้งที่ 2 ในวันที่ 2 กรกฎาคม 2540

หมายเหตุ : ระหว่างปี 2536 - 2539 ไม่ได้รวมฐานะซื้อขายล่วงหน้า (Net forward position)

ดูจากกราฟค่าเงินบาทที่เสียหาย และทุนสำรองฯ ที่เสียหาย ทุนสำรองหายไปประมาณ 40,000 ล้านเหรียญสหรัฐ ทำให้ Hedge Funds มีกำไรระหว่าง 15-20 บาทต่อเหรียญสหรัฐ ประมาณว่าพวกเขาจะมีกำไรจากอัตราแลกเปลี่ยน 600,000 - 800,000 ล้านบาท

อัตราดอกเบี้ย เมื่อก่อนนี้เรียกว่าอัตราดอกเบี้ยซื้อคืนพันธบัตรรัฐบาล มีแบบ 1 วัน 7 วัน 14 วัน 1 เดือน ฯลฯ ทุกวันนี้เรียกว่าดอกเบี้ยนโยบาย

ABCD แสดงให้เห็นว่าการพังทลายของตลาดหุ้นในปี 2537 ทำให้สภาพคล่องของระบบเสียหายจริง เห็นได้จากอัตราดอกเบี้ยซื้อคืนพันธบัตรรัฐบาลสูงขึ้น สูงขึ้นถึง 10 - 15 เปอร์เซ็นต์ โดยเฉพาะปี 2540 อัตราดอกเบี้ยพุ่งสูงขึ้นถึงระดับ 20 - 25 เปอร์เซ็นต์

การพังทลายของตลาดหุ้นในปี 2537 ทำให้ค่าเงินบาทพังทลายลงมาด้วย ทำให้ค่าเงินบาทไม่ได้รับความเชื่อมั่น ได้มีการนำเงินบาทไปเปลี่ยนเป็นเงินตราต่างประเทศ ทำให้เงินบาทหายไปจากระบบ ส่งผลให้อัตราดอกเบี้ยซื้อคืนพันธบัตรรัฐบาลสูงขึ้น (ตามกราฟ) ทำให้ทุนสำรองเงินตราต่างประเทศที่ธนาคารแห่งประเทศไทยลดลง (กราฟก่อนหน้านี้)

หลังการลอยค่าเงินบาท ค่าเงินบาทอ่อนสู่ค่าที่แท้จริง (นำเงินตราต่างประเทศมาแลกเงินบาท ทำให้ทุนสำรองเงินตราต่างประเทศเริ่มเพิ่มขึ้น) ทำให้บาทกลับคืนสู่ระบบ หรือทำให้สภาพคล่องกลับคืนสู่ระบบ

ปี 2546 อัตราดอกเบี้ยเคยอยู่ที่ระดับ 1.00-1.25 เปอร์เซ็นต์ และไต่ระดับสูงขึ้นถึง 5 เปอร์เซ็นต์ในปี 2549

ปี 2549 ตลาดหุ้นเปิดตลาดอนุพันธ์ ทำให้มีเงินทุนไหลเข้ามาเก็งกำไรรุนแรง ทำให้สภาพคล่องท่วมระบบ หรือเงินท่วมประเทศไทยอย่างมีนัยสำคัญ ทำให้อัตราดอกเบี้ยลดลง

ปัจจุบัน ไตรมาสแรกปี 2556 อัตราดอกเบี้ยอยู่ที่ระดับ 2.75 เปอร์เซ็นต์

เงินเฟ้อ การลอยค่าเงินบาทกลางปี 2540 แสดงให้เห็นว่าค่าเงินบาทเสียหายจริง หรือค่าเงินบาทเล็กลงจริง ค่าเงินบาทเล็กลงค่อนข้างมาก ค่าเงินบาทเล็กลง ต้องใช้เงินบาทมากขึ้นในการซื้อสินค้าและบริการในปริมาณที่เท่าเดิม นั่นคือเงินเฟ้อและค่าครองชีพสูงขึ้น

กราฟทั้ง 5 ภาพ มีความสัมพันธ์ต่อกัน แสดงให้เห็นถึงวิกฤตการณ์ที่เกิดขึ้นกับระบบเศรษฐกิจของประเทศไทยครั้งหลังสุด ว่าต้นเหตุเกิดจากอะไร เกิดเมื่อใด เกิดอย่างไร ทำให้เกิดความเสียหายต่อเนื่องสู่ส่วนใดบ้าง ต้นเหตุอะไรทำให้ตลาดหุ้นพังทลายหนัก นำมาซึ่งค่าเงินบาทเสียหาย สภาพคล่องของระบบเสียหาย (ทุนสำรองลดลง ดอกเบี้ยสูงขึ้น) นำมาซึ่งการล้มลงของระบบเศรษฐกิจ เกิดหนี้เสียท่วมระบบ คนตกงานมากและเงินเฟ้อสูงขึ้น

ต้นเหตุความเสียหายเกิดขึ้นในปี 2536 ต้นเหตุความเสียหายไม่ได้เกิดขึ้นในปี 2540

ปี 2540 เป็นปีที่ยอมแพ้ต่อการพยายามแก้ไขความเสียหายที่เกิดกับระบบ ยอมลอยค่าเงินบาท

ข้อมูลนี้แสดงถึงความเสียหายส่วนหนึ่งที่เกิดกับระบบ โดยโครงการ 14 สิงหาคม 2541 สรุปเป็นหนี้ไว้ที่กองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถาบันการเงิน 1.4 ล้านล้านบาท ผ่านไป 12 ปี ยังคงมีหนี้คงค้างอยู่ 1.14 ล้านล้านบาท ธนาคารเอกชนขนาดใหญ่ไม่ได้มาขอใช้สภาพคล่องจากกองทุนเพื่อการฟื้นฟูฯ หากธนาคารเอกชนขนาดใหญ่มาขอสภาพคล่องจากกองทุนเพื่อการฟื้นฟูฯ อาจจะเกิดหนี้ไว้ที่กองทุนเพื่อการฟื้นฟูกว่า 4-5 ล้านล้านบาทได้ จึงเป็นผลให้ธนาคารเอกชนขนาดใหญ่ตกเป็นของต่างชาติ เห็นได้จากส่วนผู้ถือหุ้นใหญ่ที่เป็นคนไทยมีอัตราส่วนที่ลดลงมาก

นั่นคือเหตุการณ์เงินแห้งไปจากประเทศไทย

เงินท่วมประเทศไทย

เงินทุนต่างประเทศไหลเข้าประเทศไทย เกิดจาก 2 สาเหตุ

สาเหตุแรกที่เงินทุนไหลต่างประเทศไหลเข้าประเทศไทย เกิดจากการพังทลายของค่าเงินเหรียญสหรัฐ การพังทลายของตลาด NASDAQ ในปี 2000 ส่งผลให้เงินเหรียญสหรัฐพังทลายตามมา

แสดงให้เห็นว่าตลาด NASDAQ พังทลายในปี 2000

แสดงให้เห็นว่าค่าเงินเหรียญสหรัฐพังทลายลง (เมื่อเทียบกับเงินยูโร) หลังการพังทลายลงของตลาด NASDAQ ในปี 2000

สกุลเงินเหรียญสหรัฐใหญ่เป็นอันดับ 1 ของโลก สกุลเงินยูโรใหญ่เป็นที่ 2 ของโลก

ทำให้เงินทุนจากประเทศสหรัฐอเมริกาไหลออกไปยังประเทศต่างๆ ทั่วโลก เช่นไหลเข้าไปที่ประเทศจีน ประเทศมาเลเซีย และประเทศไทย แต่เนื่องจากประเทศจีนและประเทศมาเลเซียมีการผูกค่าเงินไว้ ส่งผลให้เงินหยวนของจีนและเงินริงกิตของมาเลเซียอ่อนผิดความจริง เงินทุนจึงไหลเข้าประเทศจีนและประเทศมาเลเซียมากเป็นพิเศษ จนกระทั่งประเทศจีนและประเทศมาเลเซียไม่สามารถผูกค่าเงินไว้ได้ ต้องลอยค่าเงินหยวนและเงินริงกิตในช่วงกลางปี 2005 ส่งผลให้เงินหยวนของจีนและเงินริงกิตแข็งค่าขึ้นตามสภาพความเป็นจริง

แสดงให้เห็นว่ามีการเข้าซื้อหยวน (หลังการพังทลายของเงินเหรียญสหรัฐในปี 2000) ซื้อไปจนถึงกลางปี 2005 ที่ทางการจีนทนไม่ไหว ยอมลอยค่าเงินหยวน (ลอยขึ้น) และหยวนแข็งค่าขึ้น จากปี 2001 - 2008 หยวนแข็งค่าขึ้น 21.45 เปอร์เซ็นต์

แสดงให้เห็นว่ามีการเข้าซื้อริงกิต (หลังการพังทลายของเงินเหรียญสหรัฐในปี 2000) ซื้อไปจนถึงกลางปี 2005 ที่ทางการมาเลเซียทนไม่ไหว ยอมลอยค่าเงินริงกิต(ลอยขึ้น) และเงินริงกิตแข็งค่าขึ้น จากปี 2001 - 2008 ริงกิตแข็งค่าขึ้น 20.68 เปอร์เซ็นต์

นับว่าเงินทุนไหลเข้าประเทศจีนและประเทศมาเลเซียรุนแรงมาก กระทั่งไม่สามารถผูกค่าเงินไว้ ยอมลอยค่าเงินหยวนและเงินริงกิตเมื่อกลางปี 2005 แต่เงินทุนที่ไหลเข้าประเทศจีนและมาเลเซียยังรุนแรงน้อยกว่าที่เงินทุนไหลเข้าไทย

แสดงให้เห็นว่ามีเงินทุนไหลเข้าประเทศไทยเช่นกัน (หลังการพังทลายของเงินเหรียญสหรัฐในปี 2000) เห็นได้จากเงินบาทแข็งค่าขึ้น แต่ประเทศไทยไม่ได้ผูกค่าเงินไว้เหมือนเงินหยวนและเงินริงกิตแต่อย่างใด จึงไม่ทำให้ค่าเงินบาทอ่อนผิดจริงแต่อย่างใด แต่พบว่าจากปี 2001 - 2008 เงินบาทแข็งค่าขึ้นถึง 56.08 เปอร์เซ็นต์ สูงกว่าการแข็งค่าขึ้นเงินหยวนของจีนและเงินริงกิตของมาเลเซียมาก เมื่อเทียบในช่วงระยะเวลาเดียวกัน

อะไรที่เป็นต้นเหตุให้เงินบาทแข็งค่าขึ้นแรง แสดงว่าเงินทุนไหลเข้าประเทศไทยรุนแรงมาก

โดยเงินทุนเริ่มไหลเข้าอย่างชัดเจนในปี 2006 (2549) แม้จะรัฐประหารเมื่อวันที่ 19 กันยายน 2006 เงินก็ไหลเข้าต่อเนื่องอย่างมีนัยสำคัญ กระทั่ง ม.ร.ว.ปรีดิยาธร เทวกุล รัฐมนตรีว่าการกระทรวงการคลัง ต้องออกมาตรกันสำรอง 30 เปอร์เซ็นต์เงินทุนไหลเข้าเมื่อวันที่ 19 ธันวาคม 2006 แต่มาตรการกันสำรองฯ ดังกล่าวล้มเหลว ออกมาตรการได้วันเดียว ต้องยกเลิกมาตรการดังกล่าวในวันรุ่งขึ้น

วันที่ออกมาตรการดังกล่าว ทุนสำรองสุทธิอยู่ที่ระดับ 74 พันล้านเหรียญสหรัฐ ทุกวันนี้ทุนสำรองสุทธิของประเทศไทยอยู่สูงกว่า 200 พันล้านเหรียญสหรัฐ เงินท่วมประเทศไทย หรือสภาพคล่องเริ่มท่วมประเทศตั้งแต่ปี 2549 มาแล้ว

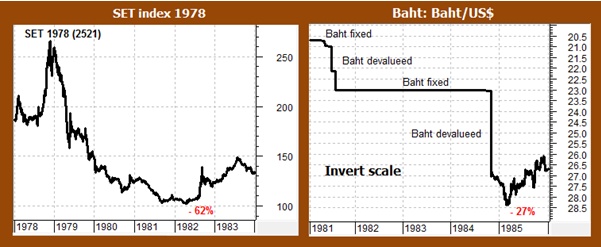

ตลาดหุ้นคือสิ่งผิดปกติของระบบเศรษฐกิจโลกทุนนิยม ยิ่งสร้างเครื่องมือที่ผิดปกติขึ้นมาใช้ ยิ่งทำให้ตลาดหุ้นผิดปกติมากขึ้น การเปิดตลาดหุ้นครั้งแรกในปี 2518 แล้วตลาดหุ้นก็พังทลายลงรุนแรงในปี 2521 ทำให้ประเทศไทยต้องเข้ารับความช่วยเหลือทางการเงินจากกองทุนการเงินระหว่างประเทศ (IMF) เป็นครั้งแรก การนำระบบ Maintenance margin & Force sell มาใช้ในปี 2536 ทำให้ประเทศไทยต้องเข้ารับความช่วยเหลือทางการเงินจากกองทุนการเงินระหว่างประเทศ (IMF) เป็นครั้งที่ 2 สาเหตุที่ 2 ที่เงินทุนไหลต่างประเทศไหลเข้าประเทศไทย

ตลาดอนุพันธ์ (Futures) คือเครื่องมือตัวใหม่ในระบบเศรษฐกิจ ถือว่าเป็นการพัฒนาตลาดทุนขึ้นมาอีกระดับหนึ่ง ประเทศไทยเปิดขึ้นครั้งแรกในปี 2549 ก่อนหน้านี้มีการเปิดตลาดล่วงหน้าสินค้าเกษตร แต่เป็นตัวเลขที่ได้รับความนิยมน้อย

รายการข้างล่างนี้เป็นตัวเลขอนุพันธ์ที่ได้รับความนิยม

ตลาดอนุพันธ์ ทำให้ Hedge Funds นำเงินเข้ามาเก็งกำไรกันมาก เป็นต้นเหตุทำให้สภาพคล่องเริ่มท่วมประเทศไทยในปี 2549 เงินทุนไม่ได้ไหลเข้ามาที่ตลาดหุ้น และตลาดอนุพันธ์เท่านั้น แต่จะเข้าไปที่ตราสารหนี้ด้วย ส่งผลให้ค่าเงินบาทสูงขึ้น ทุนสำรองสูงขึ้น สภาพคล่องสูงขึ้น ดอกเบี้ยต่ำลง และราคาหุ้นสูงขึ้น

ตัวเลขอนุพันธ์ ไม่มีสินค้าจริง เป็นเพียงการอ้างอิงตัวเลขของดัชนีหุ้น ราคาหุ้น ราคาสินค้าโภคภัณฑ์ ค่าเงิน ตัวเลขดอกเบี้ยมาซื้อขาย ใช้เงินประกัน 10 เปอร์เซ็นต์ ซื้อขายตัวเลขอนุพันธ์ได้ 100 เปอร์เซ็นต์ ทำให้มีกำไรหรือขาดทุน 10 เท่าของเงินประกัน

ต่างจากการซื้อขายหุ้นสามัญหรือสินค้าทั่วไป การซื้อขายหุ้นสามัญหรือสินค้าทั่วไปต้องมีหุ้นอยู่ในพอร์ตหรือมีสินค้าอยู่ในโกดังจึงจะสั่งขายสินค้านั้นได้ แต่การขายตัวเลขอนุพันธ์ ไม่ต้องมีสินค้าอยู่ในมือ ก็สั่งขายตัวเลขนั้นได้ สินค้าเปรียบเหมือนตัวเลขที่อยู่ในอากาศ สามารถซื้อขายง่ายดายทั้งที่ตลาดเป็นขาขึ้นและขาลง

การพังทลายของตลาดหุ้นอเมริกาในปี 2000 และการพังทลายของตลาดหุ้นยูโรในปี 2008 ที่ทำให้ระบบเศรษฐกิจประเทศสหรัฐอเมริกาและยุโรปล่ม มีต้นเหตุมาจากการเป็นตลาดที่มีการพัฒนาสูงสุด นั่นคือมีชนิดตัวเลขอนุพันธ์มาซื้อขายมากขึ้น Hedge Funds สวมรอยลากขึ้นสูงมากเท่าใด ก็ทำให้เขามีกำไรมากขึ้นเท่านั้น และสวมรอยทุบลงมากเท่าใด ก็ทำให้เขามีกำไรมากขึ้นเท่านั้นเช่นกัน สามารถมีกำไรได้ทั้ง 2 ทาง

ตลาดอนุพันธ์ (Futures) คือเครื่องมือตัวใหม่ นำมาใช้ในตลาดทุนไทยในปี 2549 ที่อันตรายมากกว่า Maintenance และ Force sell ที่นำมาใช้ในปี 2536 อันตรายได้เกิดขึ้นกับประเทศไทยตั้งแต่ปี 2549 มาแล้ว คือทำให้สภาพคล่องท่วมหรือเงินท่วมประเทศไทย

น้ำแล้งหรือเงินแห้งจากระบบไม่ใช่เรื่องที่ดี น้ำท่วมหรือเงินท่วมระบบก็ไม่ใช่สิ่งที่ดีเช่นกัน มีแต่ทำความเสียหายให้ระบบ น้ำหรือเงินพอดีๆ หรือสภาพคล่องๆ พอดีพอดีจึงจะดี

เงินหรือสภาพคล่องได้ทำความเสียหายให้ระบบเศรษฐกิจไทยมาตั้งแต่ปี 2549 แล้ว เช่น รัฐบาลใช้งบประมาณฟุ่มเฟือยมากขึ้น ขึ้นเงินเดือนมากขึ้น ประชานิยมมากขึ้น คอร์รัปชันกองโตขึ้น ขาดวินัยทางการคลัง ส่งผลให้เงินเฟ้อสูงขึ้น

ปัญหาเงินทุนไหลเข้าและเงินท่วมประเทศ เป็นเรื่องที่รับรู้กันมาตั้งแต่ปี 2549 ไม่ใช่เพิ่งมารู้ในปี 2556 นี้

เห็นได้จากการออกมาตรการกันสำรองเงินทุนไหลเข้าเมื่อวันที่ 19 ธันวาคม 2549

ประกาศธนาคารแห่งประเทศไทย ฉบับที่ 6/3553 แสดงถึงความพยายามแก้ปัญหาเงินท่วมประเทศอย่างเต็มที่ เช่น ให้นิติบุคคลสามารถลงทุนโดยตรงในต่างประเทศได้ไม่จำกัดจำนวน อนุมัติให้สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (กลต.) ลงทุนหลักทรัพย์ในต่างประเทศ 50,000 ล้านเหรียญสหรัฐ ขยายวงเงินลงทุนในอสังหาริมทรัพย์ในต่างประเทศจาก 5 ล้านเหรียญสหรัฐ เป็น 10 ล้านเหรียญสหรัฐ ขยายวงเงินในการนำเงินบาทแลกเปลี่ยนเป็นเงินตราต่างประเทศเพื่อฝากเข้าบัญชีเงินฝากเงินตราต่างประเทศที่เปิดกับธนาคารพาณิชย์ในประเทศ ฯลฯ

ตลาดหุ้นเวียดนาม เป็นตลาดเปิดใหญ่ ตลาดเปิดใหม่มักถูกโจมตีทุกตลาด เป็นอีกหนึ่งตัวอย่างที่ดีที่สามารถนำมาอ้างอิง การพังทลายรุนแรงของตลาดเวียดนามระหว่างปี 2007-2008 ดัชนีตลาดหุ้นตกลง 81 เปอร์เซ็นต์ ทำให้เงินดองไม่ได้รับความเชื่อมั่น เปลี่ยนไปถือเงินสกุลอื่น ทำให้เงินดองตกลง นั่นคือการตกลงของตลาดเวียดนามทำให้ค่าเงินดองตกลงด้วย ทำให้สภาพคล่องของเวียดนามตกลง อัตราดอกเบี้ยสูงขึ้น เงินเฟ้อสูงขึ้น

เดือนเมษายน 2554 ศูนย์วิจัยธนาคารกสิกรไทย รายงานดอกเบี้ยอ้างอิงของเวียดนาม 9 เปอร์เซ็นต์ อัตราเงินเฟ้อ 13.89 เปอร์เซ็นต์

ตลาดหุ้น ค่าเงิน อัตราดอกเบี้ย ทุนสำรองเงินตราต่างประเทศ มีความสัมพันธ์ต่อกัน ทุนสำรองเงินตราต่างประเทศของประเทศต่างๆ สามารถสะท้อนความเป็นไปของตลาดทุน ตลาดเงินตรา และตลาดเงินได้ โดยดูได้จากการเปรียบเทียบทุนสำรองของประเทศมาเลเซีย ไทย และเวียดนามนี้

ประเทศมาเลเซีย ผูกค่าเงินไว้ ทำให้เงินริงกิตอ่อนผิดจริง ทำให้เงินทุนจากต่างประเทศไหลเข้ามาซื้อ(แลก)สกุลเงินริงกิตมาก กระทั่งต้องลอยค่าเงินริงกิตในกลางปี 2005 จะเห็นว่าทุนสำรองของมาเลเซียปี 2004-2007 สูงที่สุดใน 3 ประเทศนี้

ประเทศไทย เปิดตลาดซื้อขายตัวเลขอนุพันธ์ในปี 2006 ทำให้เงินทุนจากต่างประเทศไหลเข้ามาเก็งกำไรในตลาดอนุพันธ์กันมาก กระทั่งทำให้ค่าเงินบาทเมื่อเทียบกับเงินเหรียญสหรัฐ แข็งขึ้นอย่างรวดเร็ว ระหว่างปี 2001 - 2008 เงินบาทแข็งขึ้น 56.08 เปอร์เซ็นต์ ทุนสำรองเริ่มสูงขึ้นในปี 2006 และในปี 2009 - 2009 กลายมาเป็นประเทศที่มีทุนสำรองสูงสุดที่ในบรรดา 3 ประเทศนี้

ประเทศเวียดนาม ตลาดหุ้นพังทลายอย่างหนัก ระหว่างปี 2007 - 2008 ทำให้เงินดองไม่ได้รับความเชื่อมั่น เงินไหลออกจากเวียดนาม เห็นได้จากทุนสำรองปี 2009 - 2010 ลดลง และแม้ว่าดอกเบี้ยนโยบายของเวียดนามจะสูงถึง 9 เปอร์เซ็นต์ ก็ไม่ได้ทำให้เงินทุนจากต่างประเทศไหลเข้าเวียดนามแต่อย่างใด ดูจากทุนสำรองของประเทศเวียดนามแล้ว พบว่าไม่ได้เพิ่มขึ้นแต่อย่างใด

เห็นข่าวรัฐมนตรีกระทรวงการคลัง มีหนังสือถึงประธานคณะกรรมการธนาคารแห่งประเทศไทย บอกถึงข้อกังวลของตนเองต่อการที่บาทแข็งค่า และเงินทุนต่างประเทศไหลเข้า และว่าอาจจะก่อให้เกิดปัญหาต่อภาคอสังหาริมทรัพย์ และตลาดทุนของประเทศ รู้สึกแปลกใจ ที่กล่าวอ้างอะไรง่ายๆ โดยไม่คำนึงถึงต้นเหตุว่าอะไรที่ทำให้บาทแข็งค่า และเงินทุนต่างประเทศไหลเข้า

นายกิตติรัตน์ ณ ระนอง เป็นกรรมการผู้จัดการตลาดหลักทรัพย์ ระหว่างวันที่ 10 กันยายน 2544 ถึงวันที่ 13 พฤษภาคม 2549 เป็นผู้ที่ริเริ่มเปิดตลาดอนุพันธ์ขึ้นเป็นครั้งแรกในประเทศไทย นายกิตติรัตน์ ณ ระนอง เป็นต้นเหตุที่ทำให้สภาพคล่องท่วมระบบ และเงินบาทแข็งค่าขึ้นอย่างรวด สภาพคล่องที่ท่วมระบบ กำลังสะสมความเสียหายเพิ่มขึ้นตลอดเวลา ถึงวันหนึ่งความเสียหายนั้น จะหนักขึ้นจนระบบรับไม่ไหว จะเกิดปัญหาหนักต่อระบบเศรษฐกิจได้

กว่า 30 ปีที่ผ่านมา ตลาดทุนเป็นต้นเหตุทำให้ประเทศไทยเกิดวิกฤตเศรษฐกิจ จนต้องเข้ารับความช่วยเหลือทางการเงินจากกองทุนการเงินระหว่างประเทศมาแล้วถึง 2 ครั้ง ตลาดทุนเป็นต้นเหตุให้ตลาดเงินและตลาดเงินตราเสียหาย ไม่ใช่ตลาดเงินและตลาดเงินตราเป็นต้นเหตุให้ตลาดทุนเสียหาย

วิกฤตเศรษฐกิจที่จะเกิดขึ้นในอนาคต นายกิตติรัตน์ ณ ระนอง คือต้นเหตุหลัก

**********

http://twitter.com/indexthai2

indexthai2@gmail.com