สถาบันการเงินในระดับจุลภาคเป็นตัวกลางทางการเงินที่ให้บริการแก่หน่วยเศรษฐกิจขนาดเล็กถึงระดับบุคคลหรือที่เรียกว่า Micro Finance ในทางปฏิบัติแล้วสถาบันการเงินประเภทนี้จะให้ความช่วยเหลือทางการเงินแก่คนทั่วไป โดยเฉพาะผู้มีรายได้น้อย และหน่วยธุรกิจขนาดเล็กที่มีความมั่นคงไม่มากนัก ขาดหลักประกัน มีความเสี่ยงสูงจึงไม่สามารถเข้าถึงช่องทางการเงินปกติได้ ดังนั้นสถาบันเหล่านี้จึงมักเป็นของรัฐเนื่องจากแบกรับต้นทุนและความเสี่ยได้มากว่าเอกชน แต่ก็มีที่จัดตั้งโดยเอกชน สถาบันการเงินรายย่อยที่ดีควรจะมีการจัดตั้งในลักษณะที่เป็นองค์กรการเงินที่เป็นทางการ แต่มีอิสระหรือถูกแทรกแซงจากการเมืองน้อยที่สุด

เป้าหมาย 3 ประการของสถาบันการเงินในระดับจุลภาค ได้แก่

1 การพัฒนาการให้บริการทางการเงินกับคนจำนวนมากของประเทศ ซึ่งส่วนใหญ่มีฐานะยากจน

2 ขยายการให้สินเชื่อไปสู่คนที่มีฐานะยากจนที่สุดในสังคม เพื่อที่จะแน่ใจว่าคนจนทุกคนสามารถเข้าถึงแหล่งเงินทุนได้ และ 3. การให้บริการทางการเงินที่มีต้นทุนที่ต่ำ

ในกรณีของประเทศไทยก็มีการให้บริการทางการเงินในระดับจุลภาคในหลายสถาบันการเงิน โดยสามารถแบ่งเป็น 3 ประเภท ได้แก่ 1) สถาบันการเงินของรัฐ เช่น ธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร และโครงการธนาคารประชาชนของธนาคารออมสิน 2) หน่วยงานที่สมาชิกในชุมชนร่วมกันจัดตั้ง และไม่รับเงินฝากจากภายนอก เช่น กลุ่มสหกรณ์ออมทรัพย์ กลุ่มสัจจะออมทรัพย์ และ 3) หน่วยงานที่จัดตั้งขึ้นตามนโยบายของรัฐบาล เช่น กองทุนหมู่บ้านและชุมชนเมือง ทั้งนี้ในความเป็นจริงพบว่าสถาบันการเงินระดับจุลภาคของไทยถูกรัฐบาลใช้เป็นเครื่องมือสำคัญในการดำเนินนโยบายของรัฐ และลดปัญหาความยากจน

อย่างไรก็ตาม การให้บริการทางการเงินสำหรับผู้มีรายได้น้อย ส่วนใหญ่เป็นการให้บริการจากสถาบันการเงินของรัฐ ซึ่งยังคงประสบปัญหากับเงื่อนไขและข้อจำกัดหลายประการ เช่น การเข้าถึงบริการทางการเงินของคนจนระดับฐานราก ปัญหา ด้านประสิทธิภาพ การติดตาม ดูแลลูกค้า และปัญหาเกี่ยวกับการชำระเงิน เป็นต้น

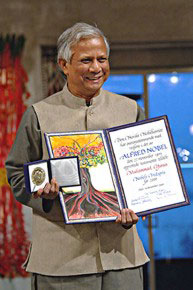

ธนาคารกรามีนของประเทศบังกลาเทศถือเป็นกรณีศึกษาระบบการเงินระดับจุลภาคที่ดีเนื่องจากเป็นต้นกำเนิดของการพัฒนาแนวคิดระบบการเงินในระดับจุลภาคที่สามารถเข้าถึงคนยากจนได้อย่างกว้างขวางและประสบความสำเร็จในการดำเนินงาน โดยการนำเสนอบริการเงินกู้ เพื่อให้คนจนสามารถนำไปใช้ในการประกอบอาชีพหาเลี้ยงตัวเองได้ มีการให้สินเชื่อประเภทต่างๆ ตามวัตถุประสงค์

เช่น สินเชื่อพื้นฐาน เพื่อประกอบอาชีพสร้างรายได้ การชำระคืนเป็นรายสัปดาห์ และระยะเวลาการชำระหนี้ขึ้นอยู่กับการตกลงร่วมกันระหว่างผู้กู้กับธนาคารโดยธนาคารจะเรียกเก็บอัตราดอกเบี้ยร้อยละ 20 ต่อปี สินเชื่อบ้านซึ่งสมาชิกที่จะกู้ได้ต้องผ่านขั้นตอนการกู้สินเชื่อพื้นฐานมาก่อน โดยธนาคารจะเรียกเก็บอัตราดอกเบี้ยร้อยละ 8 ต่อปี สินเชื่อเพื่อการศึกษา จะให้กู้เฉพาะบุตรของสมาชิกเท่านั้น โดยธนาคารจะไม่คิดดอกเบี้ยในช่วง 3-5 ปีแรก และเก็บอัตราดอกเบี้ยร้อยละ 5 ต่อปี หลังจากเสร็จสิ้นการศึกษา สินเชื่อเพื่อผู้ยากไร้ เป็นสินเชื่อประเภทพิเศษที่ไม่มีหลักประกันและไม่มีดอกเบี้ย โดยมุ่งหวังให้บริการแก่ผู้ยากไร้ โดยเฉพาะคนขอทาน

ผลการดำเนินงานของธนาคารกรามีนชี้ชัดเจนว่าสามารถลดปัญหาความยากจนได้จริง โดยสามารถเข้าถึงกลุ่มเป้าหมายที่เป็นคนยากจนได้กว่า 6.15 ล้านครัวเรือน ซึ่งส่วนใหญ่เป็นผู้หญิงยากจนระดับฐานราก เนื่องจากมีความเชื่อว่าผู้หญิงจะมีความรับผิดชอบและรอบคอบมากกว่าผู้ชายในด้านการเงิน นอกจากนี้ การให้ผู้หญิงดูแลเงินยังเป็นการส่งเสริมความเท่าเทียมกันและบทบาทของผู้หญิงในประเทศบังคลาเทศอีกด้วย ผลที่ได้คืออัตราชำระคืนสูงถึงร้อยละ 98 ของจำนวนสินเชื่อทั้งหมด

อีกกรณีที่มีการศึกษากันมากคือธนาคาร XacBank ในประเทศมองโกเลียเป็น เป็นสถาบันการเงินที่ประสบความสำเร็จในการประยุกต์ใช้แนวคิดระบบการเงินในระดับจุลภาค เพื่อใช้ในการแก้ไขปัญหาการเข้าถึงบริการทางการเงิน ของผู้มีรายได้น้อย โดยเน้นการให้สินเชื่อในเพื่อรายย่อย SMEs ที่อยู่อาศัย และสินเชื่อเพื่อการบริโภค ธนาคารฯ ประสบผลสำเร็จอย่างยิ่งในการปล่อยสินเชื่อและขยายโอกาสการเข้าถึงบริการทางการเงิน ไม่เฉพาะแต่ผู้มีรายได้น้อย แต่รวมถึงผู้ประกอบธุรกิจขนาดเล็กและขนาดย่อมด้วย

ระบบการเงินในระดับจุลภาคของ บังกลาเทศ มองโกเลีย และไทย มีลักษณะเหมือนกันตรงจุดประสงค์เริ่มต้นในการจัดตั้ง คือต้องการให้บริการเงินกู้แก่บุคคลซึ่งมีรายได้น้อย คนจน ผู้ประกอบการรายย่อย ตลอดจนผู้ที่ไม่มีช่องทางในการกู้เงินจากระบบอื่นๆ (ซึ่งโดยปกติต้องพึงแหล่งเงินทุนนอกระบบที่อัตราดอกเบี้ยสูงมาก) ส่วนความแตกต่างจากการเปรียบเทียบ ได้แก่ ลักษณะการจัดตั้ง กระบวนการของการให้บริการ และผู้มีส่วนได้ส่วนเสียของระบบการเงินต่างๆ ตามลักษณะประชากร กฎหมาย รวมถึงอิทธิพลจากผู้จัดตั้งและเจ้าของเงินทุน

ตัวอย่างข้างต้นทำให้เห็นว่าสถาบันการเงินระดับจุลภาคจะให้บริการแก่ผู้มีรายได้น้อย ซึ่งมีจำนวนมากและมีความแตกต่างทั้งในด้านสาขาอาชีพและวัตถุประสงค์ของการใช้เงินทุน ดังนั้นจึงมีการนำเสนอผลิตภัณฑ์การเงินที่หลากหลาย เหมาะสมกับความแตกต่างเหล่านี้ ในกรณีของไทยก็อาจจะมีการสร้างความหลากหลายในการปล่อยสินเชื่อในได้ เช่น แบ่งตามกลุ่มลูกค้า คือ ตามกลุ่มอาชีพ (ความเสี่ยงต่างกัน) กลุ่มผู้ด้อยโอกาส กลุ่มที่ไม่มีหลักประกัน และกลุ่มแรงงานในระบบที่มีรายได้น้อย และความหลากหลายของผลิตภัณฑ์ คือ สินเชื่อเพื่อการดำรงชีวิตทั่วไป สินเชื่อเพื่อใช้ในภาวะฉุกเฉิน และสินเชื่อเพื่อสร้างโอกาส

ที่ผ่านมาพบว่ารูปแบบการปล่อยสินเชื่อที่เหมาะสมกับประเทศไทยรูปแบบหนึ่ง คือ การให้กู้ในลักษณะแบบกลุ่ม และมีการติดตามโดยใช้มาตรการทางสังคม อัตราดอกเบี้ยที่จัดเก็บควรกำหนดให้แปรผันตามความเสี่ยงในการกู้เงินในแต่ละประเภท และควรกำหนดให้ต่ำกว่าอัตราดอกเบี้ยเงินกู้นอกระบบ ควรสร้างสมดุลของการรับฝากเงินด้วยไม่ใช่ให้แค่การกู้ยืมเป็นหลัก และแหล่งของเงินทุนของธนาคารก็ควรจะมาจากเงินฝากที่ให้ดอกเบี้ยสูงกว่าธนาคารพาณิชย์ทั่วไป ควรมุ่งให้การกู้ยืมแก่คนจนเป็นเพื่อการสร้างรายได้และอาชีพที่มั่นคงในระยะยาว มิฉะนั้นอาจจะเกิดการกู้แห่งหนึ่งไปชำระหนี้อีกแห่งหนึ่งเป็นวัฏจักรไปไม่สิ้นสุด และที่สำคัญที่สุดต้องเป็นสถาบันการเงินที่มีความยั่งยืน มีผลตอบแทน และช่วยลดความยากจนได้ในท้ายที่สุด

เป้าหมาย 3 ประการของสถาบันการเงินในระดับจุลภาค ได้แก่

1 การพัฒนาการให้บริการทางการเงินกับคนจำนวนมากของประเทศ ซึ่งส่วนใหญ่มีฐานะยากจน

2 ขยายการให้สินเชื่อไปสู่คนที่มีฐานะยากจนที่สุดในสังคม เพื่อที่จะแน่ใจว่าคนจนทุกคนสามารถเข้าถึงแหล่งเงินทุนได้ และ 3. การให้บริการทางการเงินที่มีต้นทุนที่ต่ำ

ในกรณีของประเทศไทยก็มีการให้บริการทางการเงินในระดับจุลภาคในหลายสถาบันการเงิน โดยสามารถแบ่งเป็น 3 ประเภท ได้แก่ 1) สถาบันการเงินของรัฐ เช่น ธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร และโครงการธนาคารประชาชนของธนาคารออมสิน 2) หน่วยงานที่สมาชิกในชุมชนร่วมกันจัดตั้ง และไม่รับเงินฝากจากภายนอก เช่น กลุ่มสหกรณ์ออมทรัพย์ กลุ่มสัจจะออมทรัพย์ และ 3) หน่วยงานที่จัดตั้งขึ้นตามนโยบายของรัฐบาล เช่น กองทุนหมู่บ้านและชุมชนเมือง ทั้งนี้ในความเป็นจริงพบว่าสถาบันการเงินระดับจุลภาคของไทยถูกรัฐบาลใช้เป็นเครื่องมือสำคัญในการดำเนินนโยบายของรัฐ และลดปัญหาความยากจน

อย่างไรก็ตาม การให้บริการทางการเงินสำหรับผู้มีรายได้น้อย ส่วนใหญ่เป็นการให้บริการจากสถาบันการเงินของรัฐ ซึ่งยังคงประสบปัญหากับเงื่อนไขและข้อจำกัดหลายประการ เช่น การเข้าถึงบริการทางการเงินของคนจนระดับฐานราก ปัญหา ด้านประสิทธิภาพ การติดตาม ดูแลลูกค้า และปัญหาเกี่ยวกับการชำระเงิน เป็นต้น

ธนาคารกรามีนของประเทศบังกลาเทศถือเป็นกรณีศึกษาระบบการเงินระดับจุลภาคที่ดีเนื่องจากเป็นต้นกำเนิดของการพัฒนาแนวคิดระบบการเงินในระดับจุลภาคที่สามารถเข้าถึงคนยากจนได้อย่างกว้างขวางและประสบความสำเร็จในการดำเนินงาน โดยการนำเสนอบริการเงินกู้ เพื่อให้คนจนสามารถนำไปใช้ในการประกอบอาชีพหาเลี้ยงตัวเองได้ มีการให้สินเชื่อประเภทต่างๆ ตามวัตถุประสงค์

เช่น สินเชื่อพื้นฐาน เพื่อประกอบอาชีพสร้างรายได้ การชำระคืนเป็นรายสัปดาห์ และระยะเวลาการชำระหนี้ขึ้นอยู่กับการตกลงร่วมกันระหว่างผู้กู้กับธนาคารโดยธนาคารจะเรียกเก็บอัตราดอกเบี้ยร้อยละ 20 ต่อปี สินเชื่อบ้านซึ่งสมาชิกที่จะกู้ได้ต้องผ่านขั้นตอนการกู้สินเชื่อพื้นฐานมาก่อน โดยธนาคารจะเรียกเก็บอัตราดอกเบี้ยร้อยละ 8 ต่อปี สินเชื่อเพื่อการศึกษา จะให้กู้เฉพาะบุตรของสมาชิกเท่านั้น โดยธนาคารจะไม่คิดดอกเบี้ยในช่วง 3-5 ปีแรก และเก็บอัตราดอกเบี้ยร้อยละ 5 ต่อปี หลังจากเสร็จสิ้นการศึกษา สินเชื่อเพื่อผู้ยากไร้ เป็นสินเชื่อประเภทพิเศษที่ไม่มีหลักประกันและไม่มีดอกเบี้ย โดยมุ่งหวังให้บริการแก่ผู้ยากไร้ โดยเฉพาะคนขอทาน

ผลการดำเนินงานของธนาคารกรามีนชี้ชัดเจนว่าสามารถลดปัญหาความยากจนได้จริง โดยสามารถเข้าถึงกลุ่มเป้าหมายที่เป็นคนยากจนได้กว่า 6.15 ล้านครัวเรือน ซึ่งส่วนใหญ่เป็นผู้หญิงยากจนระดับฐานราก เนื่องจากมีความเชื่อว่าผู้หญิงจะมีความรับผิดชอบและรอบคอบมากกว่าผู้ชายในด้านการเงิน นอกจากนี้ การให้ผู้หญิงดูแลเงินยังเป็นการส่งเสริมความเท่าเทียมกันและบทบาทของผู้หญิงในประเทศบังคลาเทศอีกด้วย ผลที่ได้คืออัตราชำระคืนสูงถึงร้อยละ 98 ของจำนวนสินเชื่อทั้งหมด

อีกกรณีที่มีการศึกษากันมากคือธนาคาร XacBank ในประเทศมองโกเลียเป็น เป็นสถาบันการเงินที่ประสบความสำเร็จในการประยุกต์ใช้แนวคิดระบบการเงินในระดับจุลภาค เพื่อใช้ในการแก้ไขปัญหาการเข้าถึงบริการทางการเงิน ของผู้มีรายได้น้อย โดยเน้นการให้สินเชื่อในเพื่อรายย่อย SMEs ที่อยู่อาศัย และสินเชื่อเพื่อการบริโภค ธนาคารฯ ประสบผลสำเร็จอย่างยิ่งในการปล่อยสินเชื่อและขยายโอกาสการเข้าถึงบริการทางการเงิน ไม่เฉพาะแต่ผู้มีรายได้น้อย แต่รวมถึงผู้ประกอบธุรกิจขนาดเล็กและขนาดย่อมด้วย

ระบบการเงินในระดับจุลภาคของ บังกลาเทศ มองโกเลีย และไทย มีลักษณะเหมือนกันตรงจุดประสงค์เริ่มต้นในการจัดตั้ง คือต้องการให้บริการเงินกู้แก่บุคคลซึ่งมีรายได้น้อย คนจน ผู้ประกอบการรายย่อย ตลอดจนผู้ที่ไม่มีช่องทางในการกู้เงินจากระบบอื่นๆ (ซึ่งโดยปกติต้องพึงแหล่งเงินทุนนอกระบบที่อัตราดอกเบี้ยสูงมาก) ส่วนความแตกต่างจากการเปรียบเทียบ ได้แก่ ลักษณะการจัดตั้ง กระบวนการของการให้บริการ และผู้มีส่วนได้ส่วนเสียของระบบการเงินต่างๆ ตามลักษณะประชากร กฎหมาย รวมถึงอิทธิพลจากผู้จัดตั้งและเจ้าของเงินทุน

ตัวอย่างข้างต้นทำให้เห็นว่าสถาบันการเงินระดับจุลภาคจะให้บริการแก่ผู้มีรายได้น้อย ซึ่งมีจำนวนมากและมีความแตกต่างทั้งในด้านสาขาอาชีพและวัตถุประสงค์ของการใช้เงินทุน ดังนั้นจึงมีการนำเสนอผลิตภัณฑ์การเงินที่หลากหลาย เหมาะสมกับความแตกต่างเหล่านี้ ในกรณีของไทยก็อาจจะมีการสร้างความหลากหลายในการปล่อยสินเชื่อในได้ เช่น แบ่งตามกลุ่มลูกค้า คือ ตามกลุ่มอาชีพ (ความเสี่ยงต่างกัน) กลุ่มผู้ด้อยโอกาส กลุ่มที่ไม่มีหลักประกัน และกลุ่มแรงงานในระบบที่มีรายได้น้อย และความหลากหลายของผลิตภัณฑ์ คือ สินเชื่อเพื่อการดำรงชีวิตทั่วไป สินเชื่อเพื่อใช้ในภาวะฉุกเฉิน และสินเชื่อเพื่อสร้างโอกาส

ที่ผ่านมาพบว่ารูปแบบการปล่อยสินเชื่อที่เหมาะสมกับประเทศไทยรูปแบบหนึ่ง คือ การให้กู้ในลักษณะแบบกลุ่ม และมีการติดตามโดยใช้มาตรการทางสังคม อัตราดอกเบี้ยที่จัดเก็บควรกำหนดให้แปรผันตามความเสี่ยงในการกู้เงินในแต่ละประเภท และควรกำหนดให้ต่ำกว่าอัตราดอกเบี้ยเงินกู้นอกระบบ ควรสร้างสมดุลของการรับฝากเงินด้วยไม่ใช่ให้แค่การกู้ยืมเป็นหลัก และแหล่งของเงินทุนของธนาคารก็ควรจะมาจากเงินฝากที่ให้ดอกเบี้ยสูงกว่าธนาคารพาณิชย์ทั่วไป ควรมุ่งให้การกู้ยืมแก่คนจนเป็นเพื่อการสร้างรายได้และอาชีพที่มั่นคงในระยะยาว มิฉะนั้นอาจจะเกิดการกู้แห่งหนึ่งไปชำระหนี้อีกแห่งหนึ่งเป็นวัฏจักรไปไม่สิ้นสุด และที่สำคัญที่สุดต้องเป็นสถาบันการเงินที่มีความยั่งยืน มีผลตอบแทน และช่วยลดความยากจนได้ในท้ายที่สุด