ท่ามกลางการระบาดของเชื้อไวรัสโควิด-19 ระลอกใหม่ สร้างความบอกช้ำ ซ้ำเติมภาพรวมการเติบโตทางเศรษฐกิจของประเทศอีกครั้ง หลังจากช่วงครึ่งหลังของปีที่ผ่านมา กิจกรรมทางเศรษฐกิจ ธุรกิจเริ่มกลับมาค่อยๆ ฟื้นตัว ซึ่งในมุมที่มีผลต่อตลาดภาคอสังหาริมทรัพย์หลังเกิดโควิด-19 ระลอกใหม่ ทางศูนย์ข้อมูลอสังริมทรัพย์ ได้ปรับสมมติฐานในปี 2564 คาดว่าจะมีแนวโน้มภาพรวมตลาดอสังหาริมทรัพย์จะลดลง -10% แต่ทั้งนี้ การปรับลดลงดังกล่าวจะต้องมาพิจารณาในเรื่องของวัคซีนที่จะเข้ามา และประชุมเรื่องการปรับลดอัตราดอกเบี้ยนโยบาย (กนง.) ภาคธุรกิจต่างๆ มีการดำเนินธุรกิจได้สู่ภาวะปกติ ไม่เกิดการเลิกจ้างจนเกิดปัญหาลุกลาม รวมถึงต้องมาพิจารณามาตรการต่างๆ ที่จะออกมาจากภาครัฐบาล จะเป็นตัวสนับสนุนให้ตลาดอสังหาฯ ปีนี้ปรับลดลงไม่มาก

โดย ศูนย์ข้อมูลอสังหาริมทรัพย์ ฉายภาพว่า ในความเป็นจริงตัวเลขการเปิดโครงการใหม่ทั่วประเทศมีสัญญาณปรับตัวลดลงมาตั้งแต่ปี 2562 ขณะที่ตัวเลขที่อยู่อาศัยเปิดขายใหม่ทั่วประเทศในปี 62 ลดลง -13% มูลค่าที่เปิดขายใหม่ลดลง -15% โดยกลุ่มของโครงคอนโดมิเนียมลดมาตั้งแต่ปี 2562 ถึง 2563 แต่แนวโน้มในปี 2564 จะมีตัวเลขเปิดขายใหม่เพิ่มขึ้น 25.1% แต่ยังต่ำกว่าเมื่อเทียบกับปี 2561 ที่มีที่อยู่อาศัยเปิดขายใหม่สูงถึง 95,677 หน่วย

หากมาดูในด้านที่อยู่อาศัยขายได้ใหม่ ตั้งแต่ปี 62 จนมาถึงประมาณการในปี 2564 ยังอยู่ระดับต่ำกว่า 95,000 หน่วยต่อปี และยังอยู่ห่างกับจำนวนที่ขายได้ใหม่ในปี 2561 ที่ทั้งประเทศทำได้ 158,664 หน่วย รวมถึงการลดลงของมูลค่าการขายได้ใหม่ก็มีผลต่อรายได้และกระแสเงินสดของผู้ประกอบการเช่นกัน โดยจะเห็นได้ว่า ในปี 61 ทั่วประเทศทำได้ 622,461 ล้านบาท แต่ประมาณการในปี 64 คาดมีมูลค่า 405,058 ล้านบาท

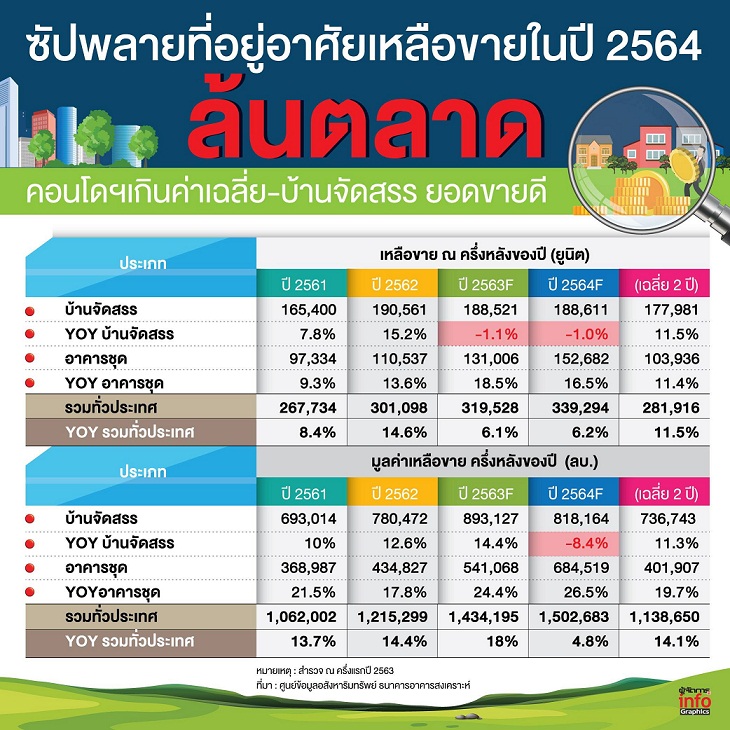

ทั้งนี้ หากมาพิจารณาถึงซัปพลายในปี 63 นั้น ทางศูนย์ฯ ประเมินว่า ซัปพลายที่เปิดขายใหม่ (ไม่นับรวมบ้านมือสอง) หดตัวลง -46.6 (จาก 148,639 หน่วย ในปี 2562 เหลือ 79,408 หน่วย ในปี 2563) โดยที่อยู่อาศัยประเภทบ้านจัดสรรหดตัวลง -34.7 และที่อยู่อาศัยประเภทอาคารชุดหดตัวลง -59.2 ส่วนมูลค่าที่อยู่อาศัยเปิดขายใหม่ หดตัวลง -30.6 (จาก 608,727 ล้านบาท ในปี 2562 เหลือ 422,243 ล้านบาท ในปี 2563)

ในปี 2564 คาดว่าจำนวนหน่วยซัปพลายที่เปิดขายใหม่จะขยายตัวเพิ่มขึ้น 11.9% และมูลค่าเพิ่มขึ้น 3.9% ซึ่งเป็นการเพิ่มจากฐานที่ต่ำในปี 2563 โดยมีบริษัทจดทะเบียนในตลาดหลักทรัพย์ฯ เป็นผู้พัฒนาหลักในการเพิ่มซัปพลายเปิดขายใหม่เข้าสู่ตลาด และคาดว่าที่อยู่อาศัยประเภทบ้านจัดสรรจะมีจำนวนหน่วยเปิดขายใหม่เพิ่มขึ้น 4.1% และอาคารชุดจะจำนวนเพิ่มขึ้น 25.1%

แหล่งข่าวในวงการอสังหาฯ กล่าวว่า ต้องจับตาเรื่องของกำลังซื้อในภาคอสังหาฯ เพราะเศรษฐกิจและธุรกิจยังไม่ฟื้นตัวอย่างชัดเจน หรือแม้แต่ธุรกิจเอสเอ็มอี และภาคการส่งออกออเดอร์ในการผลิตและส่งออกปรับตัวลดลง ขณะที่เรื่องของการปรับลดเวลาทำงานและลดเงินเดือน ยังคงเป็นสิ่งที่จะเกิดขึ้นต่อในปีนี้

"ถ้ากำลังซื้อฟื้นตัว ผู้ประกอบการคงไม่ดัมป์ราคาดุเดือด แค่เดือนแรกของปี 64 หลายแห่งก็จัดโปรโมชันกระตุ้นการโอนที่อยู่อาศัยเป็นหลัก ช่วงปีกว่าตลาดอสังหาฯดูดกำลังซื้อไปเป็นจำนวนมาก คำถามคือ กำลังซื้อใหม่จะไหลเข้าสู่ตลาดได้มากน้อยแค่ไหน แม้แต่ภาคการเงินยังเข้มปล่อยสินเชื่อ"

เน็กซัสฯ คาดราคาคอนโดฯ กทม.ทรงตัว

อานิสงส์เปิดโครงการน้อย อัตราดูดซับดี

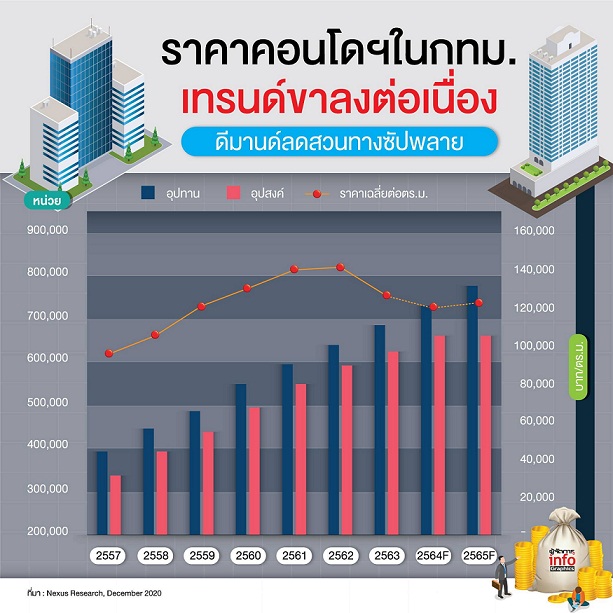

นางนลินรัตน์ เจริญสุพงษ์ กรรมการผู้จัดการบริษัท เน็กซัส พรอพเพอร์ตี้ มาร์เก็ตติ้ง จำกัด กล่าวว่า ปี 2563 ที่ผ่านมา ตลาดคอนโดมิเนียมมีการปรับตัวมากที่สุดในรอบ 10 ปี ซึ่งสาเหตุหลักมีอยู่ 2 ประการคือ การชะลอตัวของตลาดจากกำลังซื้อที่ลดลงต่อเนื่องจากปี 2562 ผนวกกับสถานการณ์โควิด-19 ทั้งนี้ พบว่าปี 2563 มีคอนโดฯ เกิดขึ้นใหม่เพียง 20,100 หน่วย จาก 64 โครงการ คิดเป็นอัตราการเพิ่มขึ้น 39% จากอัตราการเพิ่มเฉลี่ยคอนโดฯ ในช่วง 5 ปีที่ผ่านมาที่ 51,000 หน่วยต่อปี การเพิ่มขึ้นของคอนโดฯ อีก 20,100 หน่วยนี้ส่งผลให้คอนโดฯ มีหน่วยสะสมในตลาดทั้งสิ้น 674,100 หน่วย ส่วนสาเหตุการชะลอตัวของอุปทานใหม่ในตลาด ส่วนหนึ่งมาจากโครงการที่เลื่อนการเปิดตัวหรือหยุดโครงการไปถึง 5,800 หน่วย 18 โครงการ คิดเป็น 29% ของคอนโดฯ ในตลาดที่เปิดใหม่ปี 2563

จุดเปลี่ยนสำคัญในตลาดในแง่ของอุปทาน คือ ผู้ประกอบการหันมาพัฒนาคอนโดฯ ในระดับราคาที่จับต้องได้สำหรับคนไทยมากขึ้น ซึ่งเป็นเทรนด์ที่ต่อเนื่องจากปี 2562 โดยสัดส่วนคอนโดฯ ระดับกลาง (mid market) และซิตีคอนโดมีถึง 60% และตลาดใหม่คอนโดฯ ราคาย่อมเยาบนทำเลนอกเมือง (affordable market) ที่มีระดับราคาต่ำกว่า 1 ล้านบาท หรือต่ำกว่า 50,000 บาทต่อตารางเมตร (ตร.ม.) มีจำนวนถึง 3,600 หน่วย คิดเป็น 18% ของอุปทานใหม่ในปี 2563 เลยทีเดียว (จากที่ในช่วง 2 ปีที่ผ่านมา คอนโดฯ กลุ่มนี้ซัปพลายใหม่ออกสู่ตลาดน้อยมาก) ในขณะเดียวกัน ลดสัดส่วนคอนโดฯ ในระดับไฮเอนด์และลักชัวรีลงเป็นอย่างมาก เหลือเพียง 22% ของคอนโดฯ ใหม่ในตลาดทั้งหมด

ทั้งนี้ การพัฒนาสินค้าคอนโดฯ ที่เปลี่ยนแปลงไปนั้น มีผลโดยตรงกับทำเล โดยในช่วงปีที่ผ่านมา มีคอนโดฯ ตลาดใหม่เกิดขึ้นในบริเวณรอบนอกเมืองหรือปริมณฑล เนื่องจากการที่มีรถไฟฟ้าที่ไกลออกจากใจกลางเมือง ทั้งฝั่งเมืองตะวันออกและทางเหนือของกรุงเทพฯ มีจำนวนหน่วยมากถึง 4,400 ยูนิต โดยสัดส่วนคอนโดฯ ในทำเลใหม่นี้คิดเป็น 21% ของคอนโดฯ ใหม่ทั้งหมดในตลาด

สำหรับตลาดรอบใจกลางเมืองนั้น อุปทานที่เพิ่มขึ้นมากที่สุดยังเป็นบริเวณสุขุมวิทตอนปลาย คิดเป็นประมาณ 20% ของจำนวนคอนโดฯ ใหม่ในตลาด ในทางตรงกันข้าม ตลาดใจกลางเมืองบริเวณสาทร หลังสวน และสุขุมวิทตอนต้นมีคอนโดฯ ใหม่เกิดขึ้นเพียง 11% หรือประมาณ 2,250 หน่วยเท่านั้น

เมื่อพิจารณาในด้านยอดขายพบว่า ในปี 2563 ยอดขายคอนโดฯ ในตลาดกรุงเทพฯ มีจำนวนรวมทั้งสิ้น 32,800หน่วย โดยแบ่งเป็นยอดขายจากห้องชุดที่เปิดใหม่ในปี 2563 จำนวน 9,100 หน่วย (คิดเป็นยอดขายเฉลี่ยของห้องชุดที่เปิดใหม่อยู่ที่ 45%) และห้องชุดที่เปิดขายก่อนปี 2563 มียอดขายเพิ่มขึ้นอีกประมาณ 23,700 หน่วย ทั้งนี้ ยอดขายที่สูงกว่าอุปทานใหม่ที่เพิ่มขึ้นทำให้อัตราขายรวมในตลาดปรับตัวเพิ่มขึ้นอยู่ที่ 93%

ผู้ซื้อส่วนใหญ่จะเป็นผู้บริโภคที่ซื้อคอนโดฯ เพื่ออยู่อาศัยเอง ผู้ซื้อเพื่อการลงทุนมีในสัดส่วนที่ไม่มาก และการเก็งกำไรแทบจะหายไปจากตลาดอย่างสิ้นเชิง ทั้งนี้ ปัจจัยหลักที่กระตุ้นยอดขาย คือ การลดราคาของผู้ประกอบการนั่นเอง

สำหรับราคาขายคอนโดมิเนียมนั้น มีการปรับตัวลดลงตั้งแต่ครึ่งปีแรกในอัตรา 16% และปรับลดลงอีก 4% ในช่วงไตรมาสที่ 3 ในขณะที่ไตรมาสที่ 4 มีการปรับตัวขึ้นเล็กน้อยเมื่อเปรียบเทียบราคาที่ลดลงตลอดทั้งปี พบว่าราคาคอนโดมิเนียมในตลาดลดลงถึง 11% จาก 141,800 บาทต่อ ตร.ม.ในปี 2562 เป็น 126,900 บาทต่อ ตร.ม.ในปี 2563 โดยปัจจัยที่ทำให้ราคาปรับลดลงนั้นมาจากการที่ผู้ประกอบการลดราคาเพื่อระบายสต๊อก และโครงการใหม่ๆ ที่เปิดตัวเป็นโครงการระดับกลาง และ Affordable Condo ที่ตอบรับกับความสามารถในการซื้อส่วนใหญ่ของคนกรุงเทพฯ มากขึ้นนั่นเอง

หันทำคอนโดฯ เจาะกลุ่มคนไทย ราคาจับต้องได้

แนวโน้มตลาดคอนโดฯ ในปี 2564 นั้น นางนลินรัตน์ เจริญสุพงษ์ คาดการณ์ว่า อุปทานใหม่ที่จะเกิดขึ้นในปี 2564 จะเพิ่มขึ้นประมาณ 33,000-38,000 หน่วย ทั้งนี้ส่วนหนึ่งมาจากโครงการที่ชะลอการพัฒนาไปในปี 2563 และโครงการที่ผู้ประกอบการซื้อที่ดินและประกาศแผนพัฒนาไว้แล้ว ซึ่งรวมกันมากกว่า 16,000 หน่วย โดยโครงการใหม่ๆ ที่จะเกิดขึ้นน่าจะเป็นโครงการขนาดเล็กและมีราคาขายที่ต่ำลง ทั้งนี้ คาดว่าในครึ่งปีแรกของปี 2564 ความต้องการซื้อคอนโดฯ ยังคงอยู่ในระดับต่ำ หากไตรมาสที่ 3 เริ่มมีการท่องเที่ยวและเศรษฐกิจเริ่มฟื้นตัว น่าจะเห็นความต้องการในตลาดเพิ่มขึ้น ความต้องการซื้อจะยังคงอยู่ในระดับที่ใกล้เคียงกับปี 2563 คือในระดับ 30,000-35,000 หน่วย ซึ่งจากตัวเลขประมาณการดังกล่าว ทำให้อัตราการขายรวมน่าจะคงอยู่ที่ 93% เท่ากับปี 2563 แต่ระดับราคาเฉลี่ยน่าจะยังปรับลดลงอีก สืบเนื่องจากการลดราคาของโครงการที่สร้างเสร็จและโครงการใหม่ที่พัฒนาสำหรับตลาดระดับกลางเพิ่มขึ้น

หากจะวิเคราะห์กลยุทธ์ทางธุรกิจอสังหาริมทรัพย์เพื่อการอยู่อาศัย จากการที่ตลาดคอนโดมิเนียมโดยรวมมีการปรับตัว ทั้งเรื่องราคา อุปทาน และอุปสงค์มาตลอดปี เป็นผลทำให้ตลาดมือสองค่อนข้างชะลอตัวลง และจากทัศนคติและพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไป ทำให้ตลาดที่อยู่อาศัยแนวราบ ยังคงมีความต้องการอย่างต่อเนื่องในทุกระดับราคา โดยเป็นการซื้อเพื่ออยู่อาศัยจริง และหากจะมองถึงกำลังซื้อจากต่างชาตินั้น ในขณะนี้ยังคงนิ่งอยู่ โดยคาดว่าน่าจะมีโอกาสได้เห็นการกลับมาของต่างชาติในช่วงหลังไตรมาสที่ 2 ของปีนี้

แนะผู้ประกอบการต้องปรับตัวอย่างรวดเร็ว

เทรนด์การปรับตัวในการทำธุรกิจในช่วง 2-3 ปีที่ผ่านมา มีปัจจัยกระตุ้นหลายประการ ได้แก่ 1) ผู้บริโภคมีไลฟ์สไตล์ที่เปลี่ยนแปลงไปอย่างรวดเร็วโดยโควิด-19 เป็นตัวกระตุ้นสำคัญ 2) เทคโนโลยีเข้ามามีบทบาทในการใช้ชีวิตมากขึ้น 3) การที่ประเทศไทยกำลังเตรียมตัวเข้าสู่สังคมผู้สูงอายุ กลยุทธ์การทำธุรกิจอสังหาริมทรัพย์จึงต้องปรับตัวอย่างมาก เนื่องจากเป็นธุรกิจที่อยู่กับไลฟ์สไตล์ของผู้บริโภคในทุกระยะ แต่การปรับตัวที่รวดเร็วก็ต้องคำนึงถึงความเป็นไปได้ในเชิงกลยุทธ์ที่ส่งผลไปถึงราคาขาย เช่น การปรับตัวโดยการใส่เทคโนโลยีที่ทันสมัยเข้าไปในคอนโดฯ แต่ผู้ประกอบการควรคำนึงถึงความต้องการที่แท้จริงของผู้บริโภค (Real Demand) เนื่องจากเทคโนโลยีเป็นปัจจัยหนึ่งที่ส่งผลกระทบต่อราคาคอนโดฯ ด้วย เพราะสถานการณ์เศรษฐกิจที่ยังคงผันผวน มีความไม่แน่นอนและกำลังซื้อต่ำ เป็นต้น หรือการปรับตัวโดยการเลือกทำเลในการพัฒนาโครงการ ทั้งนี้ สินค้าที่เน้นการลงทุนต้องเลือกทำเลที่ดีจริง หรือรอให้ตลาดท่องเที่ยวกลับมาอีกครั้ง และวัคซีนที่เริ่มใช้งานได้น่าจะทำให้ธุรกิจท่องเที่ยวและการบินเริ่มกลับมา สำหรับคอนโดฯ จะทยอยเสร็จปีนี้และภายในปี 2565 จะมีจำนวน 30,300 หน่วย น่าจะยังมีการปรับลดราคาต่อเนื่อง เพื่อเสริมสภาพคล่องให้แก่ธุรกิจ ผู้ประกอบการที่หันมาพัฒนาโครงการเพื่อรายได้ระยะยาวจากค่าเช่า (Recurring Income) จะต้องปรับเปลี่ยนกลยุทธ์อีกครั้ง เนื่องจากการชะลอตัวทางเศรษฐกิจทำให้ความต้องการในสินค้าส่วนนี้ลดลงด้วย ผู้ประกอบการควรหันมาพัฒนาสินค้าเพื่อการเติบโตที่ยั่งยืนมากขึ้น

ในส่วนของผู้บริโภคเอง การเลือกซื้อสินค้าต้องดูกำลังซื้อที่แท้จริงของตนเอง การหวังพึ่งรายได้ที่เพิ่มขึ้นในอนาคตอาจไม่ใช่ทางเลือกในขณะนี้ การพัฒนาศักยภาพปัจจัยบวกในตลาดยังคงเป็นอัตราดอกเบี้ยที่อยู่ในเกณฑ์ต่ำ และตลาดเงินโลกอยู่ในภาวะที่มีเงินล้นตลาด สามารถทำกำไรจากการลงทุนได้อย่างต่อเนื่อง เป็นผลทำให้มีเงินไหลเข้ามาในตลาดอสังหาริมทรัพย์

ซัปพลายออฟฟิศเข้าขั้นเสี่ยง 'ล้นดีมานด์'

โควิด-19-WFH-สังคมผู้สูงอายุ จุดเปลี่ยน

นายธีระวิทย์ ลิ้มทองสกุล กรรมการผู้จัดการ บริษัท เน็กซัส เรียลเอสเตท แอ็ดไวเซอรี่ จำกัด กล่าวว่า ผลกระทบจากโควิด-19ในปีนี้ ส่งผลกระทบในหลายๆ ด้านต่อภาพรวมตลาดพื้นที่พาณิชยกรรม ซึ่งประกอบไปด้วยตลาดอาคารสำนักงาน อาคารศูนย์การค้า และอาคารอุตสาหกรรม ทั้งในเรื่องของดีมานด์ ซัปพลาย และราคาค่าเช่า เรียกได้ว่า ตลาดพื้นที่พาณิชยกรรมปีนี้ยังคงทรงๆ ผู้ประกอบการควรพัฒนาฟังก์ชันใหม่ๆ เพื่อเสริมให้สินค้าเป็นที่ต้องการ แต่ที่กล่าวมาไม่รวมตลาดอุตสาหกรรม เนื่องจากประเทศไทยสามารถจัดการการแพร่กระจายของเชื้อโควิด-19 ได้ดี ส่งผลให้เกิดความเชื่อมั่นแก่ชาวต่างชาติ ดังนั้น ตลาดอุตสาหกรรม คลังสินค้ายังคงไปได้ดีอย่างต่อเนื่อง

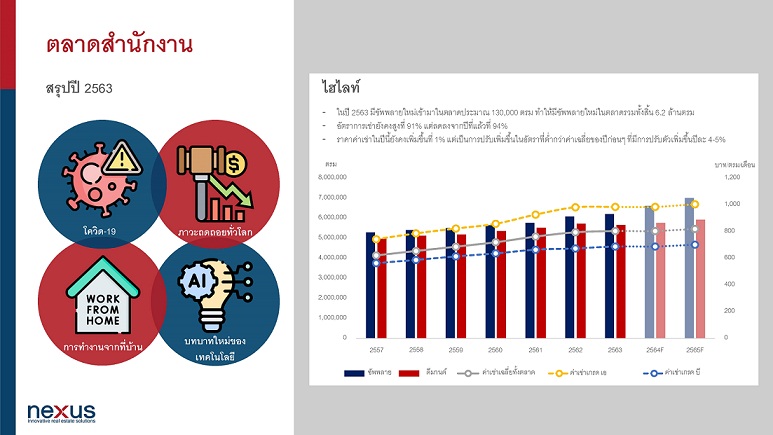

จากการสำรวจตลาดอาคารสำนักงานในกรุงเทพฯ ในไตรมาสสุดท้ายของปี 2563 พบว่า อัตราการเช่าอาคารสำนักงานยังคงมีอัตราเช่าที่สูงที่ประมาณ 91% แต่ลดลงเมื่อเทียบกับปี 2562 ที่ 94% โดยในปีนี้มีซัปพลายเกิดใหม่เข้ามาในตลาดอีกประมาณ 1.3 แสน ตร.ม. ทำให้มีพื้นที่สะสมรวมทั้งสิ้น 6.2 ล้าน ตร.ม.

ในแง่ของราคาค่าเช่า ยังคงมีการปรับตัวเพิ่มขึ้นจากปีก่อนเล็กน้อยที่ 1% แต่เป็นการปรับเพิ่มขึ้นในอัตราที่ต่ำกว่าค่าเฉลี่ยของปีก่อนๆ ที่มีการปรับตัวเพิ่มขึ้นปีละ 4-5% เนื่องจากผลกระทบของสถานการณ์โควิด-19 ที่ยังคงไม่คลี่คลาย ทำให้หลายบริษัทยังตัดสินใจที่จะไม่ขยายพื้นที่สำนักงานเพิ่มเติม หรือลดขนาดพื้นที่ใช้สอยที่ไม่จำเป็นลง เพื่อลดภาระค่าใช้จ่ายของบริษัท

ทั้งนี้ สถานการณ์ตลาดพื้นที่สำนักงานยังคงน่าจับตาอย่างต่อเนื่อง เพราะในอีก 5 ปีข้างหน้าจะมีซัปพลายเกิดใหม่เข้ามาในตลาด รวมทั้งสิ้นประมาณ 1.8 ล้าน ตร.ม.จากการพัฒนาที่ดินแปลงสวยใจกลางเมืองหลายแห่ง รวมถึงโซนอื่นๆ โดยรอบกรุงเทพฯ ก็มีการประกาศพัฒนาอาคารสำนักงานอย่างต่อเนื่อง เช่น วันแบงค์คอก (One Bangkok) ย่านพระรามสี่ อาคารดับบลิวเอชเอ (WHA Building) ย่านบางนา และอาคารวันซิตี้เซ็นเตอร์ (One City Center) ย่านเพลินจิต จากซัปพลายจำนวนมากที่จะทยอยเข้าสู่ตลาด ส่งผลให้อนาคตอำนาจการต่อรอง (bargaining power) ค่าเช่าของผู้เช่าจะมีเพิ่มขึ้นกว่าแต่ก่อน เมื่อผนวกกับสถานการณ์ของเศรษฐกิจในปี 2564 ที่มีการคาดการณ์ว่าจะมีการฟื้นตัวอย่างช้าๆ และในอนาคตยังมีแนวโน้มของการใช้พื้นที่ลดลงในระยะยาว จากการเข้าสู่ภาวะ aging society ทำให้จำนวนคนในวัยทำงานอาจจะลดลง ปัจจัยดังกล่าวอาจส่งผลให้อัตราเช่ายังคงหดตัวและค่าเช่าอาจยังไม่ปรับตัวเพิ่มขึ้นในปีหน้า

อย่างไรก็ตาม จากการเปลี่ยนแปลงของสภาวะในตลาด ส่งผลให้ผู้ให้เช่าอาคารสำนักงานจำเป็นต้องมีการปรับตัวเพื่อให้ยังคงสามารถแข่งขันอยู่ในตลาดได้ ทั้งในแง่ของการสร้างประสบการณ์ที่ดีต่อผู้ใช้งาน รวมถึงการสร้างมูลค่าเพิ่มให้แก่อาคารมากขึ้น โดยอาคารสำนักงานใหม่ๆ ที่จะเกิดขึ้นหลายโครงการมีการเสริมฟังก์ชันการใช้งานพื้นที่ให้แตกต่างไปจากอาคารสำนักงานเดิมๆ โดยเน้นไปที่สุขภาพของผู้ใช้อาคารเป็นสำคัญ เช่น การยื่นขอเป็นอาคารเขียว การเพิ่มพื้นที่ฟิตเนส สวน และลู่วิ่งในอาคาร การติดตั้งเครื่องกรองอากาศ PM2.5 เป็นต้น นอกจากนี้ จากการแข่งขันที่สูงขึ้นของตลาด ทำให้เราอาจจะได้เห็นองค์ประกอบใหม่ๆ ที่จะเกิดขึ้นในอาคารสำนักงานในอนาคต เช่น Check-up clinic หรือ Data center อีกด้วย

จากการระบาดของโควิด-19 ทำให้หลายคนเริ่มตั้งคำถามกับความเหมาะสมของการใช้งาน Co-working space ซึ่งถือว่าเป็นเทรนด์มาแรงในช่วง 2-3 ปีที่ผ่านมา จากการเก็บข้อมูลของบริษัท คุชแมน แอนด์ เวคฟิลล์ ซึ่งเป็นบริษัทพาร์ตเนอร์กับเน็กซัส จากสหรัฐอเมริกา พบว่า ยังคงมีผู้เช่าให้ความสนใจพื้นที่การทำงานแบบยืดหยุ่น (Flex workspace) อยู่บ้าง แต่เป็นในรูปแบบของ Serviced office มากขึ้น เนื่องจาก Serviced office มีความคล่องตัวและยืดหยุ่นมากกว่าอาคารสำนักงานแบบเดิม (Traditional office) สามารถทำสัญญาได้ตั้งแต่ 1-3 ปี มีห้องขนาดเล็กให้เลือกจำนวนมาก พร้อมใช้งานได้ทันที รวมถึงมีส่วนกลางและการบริการเสริมต่างๆ แต่ยังคงมีความเป็นส่วนตัวมากกว่า Co-working space แต่ทั้งนี้ สัดส่วนพื้นที่การทำงานแบบยืดหยุ่นในประเทศไทย ยังคงเป็นสัดส่วนที่น้อยมากเมื่อเทียบกับอาคารสำนักงานแบบเดิม

นอกจากนี้ การระบาดของโควิด-19 ยังส่งผลให้ต้องมีการทำงานจากที่บ้าน (WFH) ซึ่งเกิดขึ้นโดยฉับพลัน แต่อย่างไรก็ตาม จากการเก็บข้อมูลของบริษัท คุชแมน แอนด์ เวคฟิลล์ พบว่า ถึงแม้จะมีการระบาดของโควิด-19 ก็ตาม แต่วัฒนธรรมการทำงานที่บ้านจะยังไม่เห็นมากนักในแถบเอเชีย โดยปัจจุบันการทำงานที่บ้านในเอเชียแปซิฟิกมีเพียง 2.6% และคาดการณ์ว่าจะเพิ่มขึ้นเป็น 5.2% ในอีก 10 ปีข้างหน้า ซึ่งเป็นการเติบโตแบบค่อยเป็นค่อยไป เนื่องจากมีอีกหลายๆ บริษัทในไทยยังต้องการเวลาในการปรับตัว รวมถึงอุตสาหกรรมบางประเภทที่ไม่เอื้อให้เกิดการทำงานที่บ้าน แต่ทั้งนี้ ก็ถือเป็นจุดเริ่มต้นที่สำคัญที่ทำให้เกิดวัฒนธรรมการทำงานที่บ้าน ทั้งนี้ เน็กซัสฯ มองว่า วัฒนธรรมการทำงานที่บ้านในไทยจะเป็นไปในรูปแบบกึ่งถาวรมากกว่า