เซ็นทรัล รีเทล คอร์ปอเรชั่น เทรดวันแรก ปิดที่ 41.75 บาท หรือต่ำกว่าราคาจองที่กำหนดไว้ 42 บาท มูลค่าซื้อขาย เปิดเทรดวันแรกเท่ากับราคา IPO ที่ 42.00 บาท มูลค่าซื้อขาย7,637,060.66 บาท ที่ปรึกษาการเงินฯแจงภาวะตลาดหุ้นไทยไม่ดี และอยุ่ระหว่างการใช้กรีนชู ผู้บริหารCRC มั่นใจพื้นฐานแกร่ง เดินหน้าร่วมมือทางธุรกิจกับพันธมิตรทั้งในและต่างประเทศ

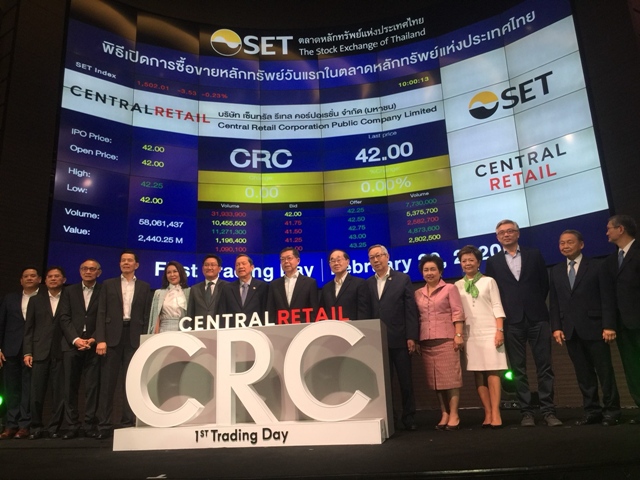

วานนี้หุ้นของ บริษัท เซ็นทรัล รีเทล คอร์ปอเรชั่น จำกัด(มหาชน)หรือ CRC เข้าซื้อขายในตลาดหลักทรัพย์แห่งประเทศ

ไทยเป็นวันแรก โดยเปิดตลาดพบว่าราคาหุ้นอยู่ที่ 42 บาท เท่ากับราคาจองซื้อไอพีโอ ที่กำหนดไว้หุ้นละ 42 บาท ระหว่างวันราคาหุ้นปรับขึ้นไปสูงสุดที่42 บาท ต่ำสุดที่ 41.50 บาท เมื่อตลาดปิดราคาหุ้นอยู่ที่ 41.75 บาท ลดลง 0.25 บาท หรือ0.60% มูลค่าซื้อขาย 7,637.06 ล้านบาท

นายอนุวัฒน์ ร่วมสุข กรรมการผู้จัดการ หัวหน้าฝ่ายตลาดทุน บริษัทหลักทรัพย์ ภัทร จำกัด (มหาชน) ในฐานะที่ปรึกษาทาง

การเงินร่วมและผู้จัดการการจัดจำหน่ายและรับประกันการจำหน่าย กล่าวว่า ราคาหุ้นของ CRC ที่ปรับตัวลดลงต่ำกว่าราคาจองนั้นเนื่องจากภาวะตลาดหุ้นไทยไม่ดี ซึ่งไม่เกี่ยวกับกับปัจจัยพื้นฐานของ CRCโดยราคาหุ้นที่ปรับตัวต่ำกว่าราคาจองนั้น ขณะนี้อยู่ระหว่างการพิจารณาการใช้กรีนชู ซึ่งอาจมีการใช้บ้าง

"ราคาเปิดหุ้น CRC ถือว่าโอเคในช่วงภาวะตลาดหุ้นไทยแบบนี้ ส่วนกรีนชูขณะนี้อยู่ระหว่างการพิจารณาซึ่งอาจมีการใช้

บ้าง ซึ่งกรีนชูมีระยะเวลาการใช้ 30 วัน จึงต้องมีการบริหารจัดการให้ดี"

นายญนน์ โภคทรัพย์ ประธานเจ้าหน้าที่บริหาร CRC เปิดเผยว่า บริษัทมีความมั่นใจในพื้นฐานของธุรกิจซึ่งมีความแข็งแกร่ง

และค่อนข้างหลากหลาย ครอบคลุมทั้งในส่วนออฟไลน์และออนไลน์ โดยปกติแล้วบริษัทมักจะตั้งเป้าการเติบโตของธุรกิจในประเทศแต่ละปีให้มากกว่าการเติบโตของ GDP ประมาณ 1.5 - 2 เท่า ส่วนรายได้รวมนั้นคาดว่าจะเติบโตได้ในระดับปกติซึ่งเติบโตเฉลี่ย 10-12% ต่อปี

บล.โกลเบล็กระบุในบทวิเคราะห์ฯ ว่า ราคา IPO ของ CRC ที่ 42 บาทต่อหุ้น คิดเป็น Forward PE Ratio ที่ 26 เท่า โดย CRC มี Green shoe option 169.1 ล้านหุ้น โดยมีช่วงเวลา 30 วันหลังจากเข้าจดทะเบียน (ถึงวันที่ 21 มี.ค. 63) และเตรียมเข้าจดทะเทียนใน SET50 ภายใน 3 วันทำการ (ภายในวันที่ 26 ก.พ. 63) เนื่องจากมี Market capitalization ติด 1 ใน 15 อันดับแรก

สำหรับ CRC ดำเนินธุรกิจค้าปลีกในไทย เวียดนาม และอิตาลี โดยแบ่งรายได้ออกเป็น 3 กลุ่ม 1) ธุรกิจ Fashion ภายใต้แบ

รนด์ Central, Robinson, CMG, Supersport และ Rinascente (อิตาลี) มีสัดส่วนรายได้ 36% 2) ธุรกิจ Hardline ภายใต้แบรนด์ Powerbuy ไทวัสดุ และ Nguyenkim (เวียดนาม) มีสัดส่วนรายได้ 21% และ 3) ธุรกิจ Food ภายใต้แบรนด์ TOPS, Family mart, Central food hall, Big C (เวียดนาม) และ Lanchi (เวียดนาม) มีสัดส่วนรายได้ 43%

นายทศ จิราธิวัฒน์ ประธานกรรมการบริหาร CRC เปิดเผยว่า บริษัทอยู่ระหว่างพิจารณาเข้าร่วมประมูลซื้อกิจการค้าปลีก

Tesco Lotus ในไทยและมาเลเซียจากกลุ่ม Tesco ในรอบที่ 2 โดยผู้ขายกำหนดให้ที่ผู้สนใจยื่นข้อเสนอภายในสิ้นเดือน ก.พ.นี้ ขณะที่การเข้าเทรดในตลาดหลักทรัพย์วันแรก ราคาเปิดอยู่ที่ 42.00 บาทเท่ากับราคาเสอขายหุ้นต่อประชาชนทั่วไปครั้งแรก (IPO) นั้น มีความพอใจกับราคาเปิดการซื้อขายของหุ้น CRC ในวันนี้ แม้ว่าช่วงนี้ภาพรวมเศรษฐกิจจะยังไม่ค่อยสดใส แต่ยังมีนักลงทุนตอบรับกับหุ้น CRC ในทิศทางที่ดี และภายหลังจากบริษัทนำหุ้นเข้าซื้อขายในตลาดหลักทรัพย์แล้ว ทำให้ฐานเงินทุนที่ใช้ขยายกิจการในอนาคตมีความแข็งแกร่ง และเพิ่มความสะดวกการร่วมมือทางธุรกิจกับพันธมิตรทั้งในไทยและต่างประเทศ

ทั้งนี้ บริษัทวางเป้าหมายระยะยาว 5 ปีรายได้จะเติบโตเฉลี่ย 10-12% ต่อปี ซึ่งโดยปกติแล้วรายได้ของ CRC ในแต่ละปีจะ

เติบโตมากกว่า GDP ประมาณ 1.5-2 เท่า อย่างไรก็ตาม ยอมรับว่าช่วงนี้ภาพรวมกำลังซื้อชะลอตัวจากผลกระทบการแพร่ระบาดไวรัสโควิด-19 ทำให้กลุ่มนักท่องเที่ยวชาวจีนลดลงอย่างมีนัยสำคัญ แต่บริษัทหันมาใช้กลยุทธ์กระตุ้นยอดขายสินค้าผ่านช่องทางออนไลน์มากขึ้น โดยปัจจุบันยอดขายสินค้าบริษัทพึ่งพากลุ่มนักท่องเที่ยว 5-6% ดังนั้น ช่วงนี้ยังเป็นผลกระทบจึงอยู่ในวงจำกัด แต่หากสถานการณ์แพร่ระบาดของไวรัสโควิด-19 ยังยืดเยื้อ และมีความเสี่ยงเศรษฐกิจไทยปีนี้อาจเติบโตต่ำกว่า 2% ก็จะมีผลกระทบต่อรายได้บริษัทเช่นกัน