ส่องภาพรวมหลังเฟดขึ้นอัตราดอกเบี้ย 0.5% และตัวเลขเงินเฟ้อสหรัฐฯ ค้างที่ 8.3% กดดันสินทรัพย์ลงทุนทุกประเภทผันผวนในทิศทางขาลง เริ่มตั้งแต่ตราสารหนี้ผลตอบแทนติดลบ ความเสี่ยงกองทุนตราสารหนี้ไทยยังอยู่ในระดับต่ำ ขณะที่ทองคำโดนเทขายต่อเนื่อง เช่นเดียวกับเหรียญคริปโตฯ แนวโน้มส่อซึมตัวยาวหลังร่วงหนัก ส่วนหุ้นไทยหากไม่หลุดแนวรับสำคัญมีโอกาสรีบาวนด์ หากไปได้ไม่ไกล เพราะหลายปัจจัยยังรุมเร้า

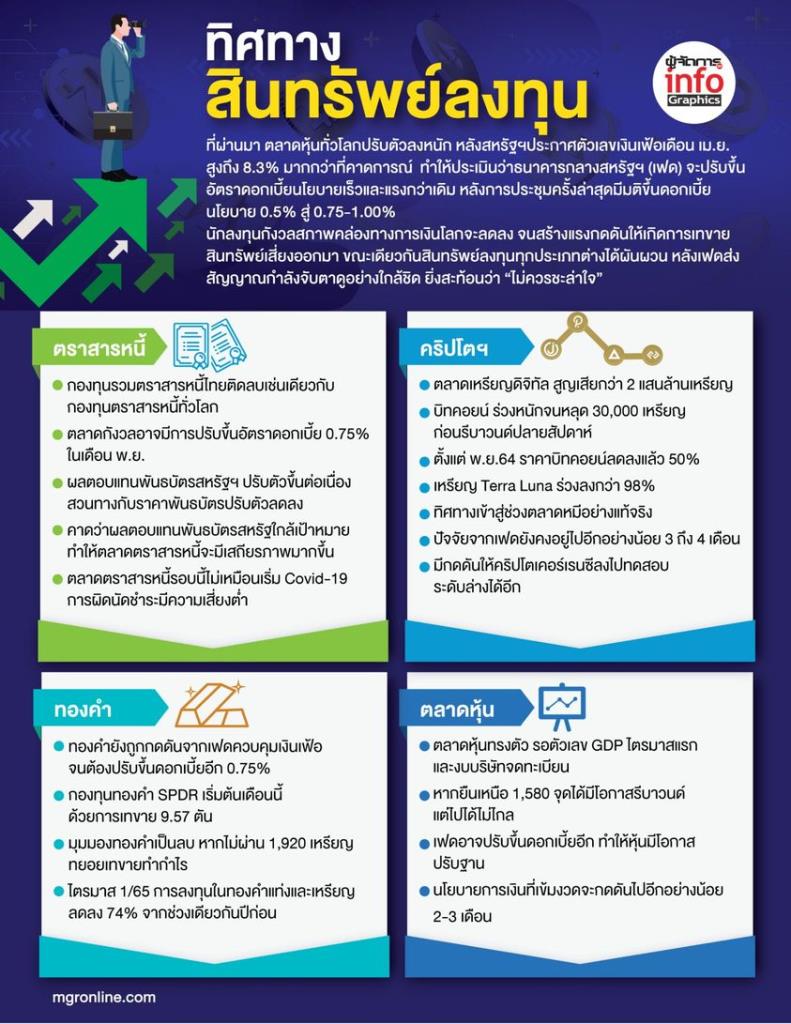

สัปดาห์ที่ผ่านมา ตลาดหุ้นทั่วโลกปรับตัวลงอย่างหนัก หลังสหรัฐฯ ประกาศตัวเลขเงินเฟ้อเดือน เม.ย. ออกมาสูงถึงระดับ 8.3% มากกว่าที่หลายฝ่ายคาดการณ์ว่าจะอยู่ที่ระดับ 8.1% ทำให้นักลงทุนประเมินว่าธนาคารกลางสหรัฐฯ (เฟด) จะปรับขึ้นอัตราดอกเบี้ยนโยบายเร็ว และแรงกว่าเดิม เพื่อสกัดเงินเฟ้อในการประชุมเดือนหน้า (มิ.ย.) หลังจากการประชุมครั้งล่าสุดเมื่อต้นเดือน พ.ค.ที่ผ่านมา คณะกรรมการเฟดมีมติขึ้นดอกเบี้ยนโยบาย 0.5% สู่ 0.75-1.00% ตามคาด พร้อมทั้งประกาศเริ่มลดขนาดงบดุลในเดือน มิ.ย.นี้ โดย นายเจอโรม พาวเวล ประธานเฟด กล่าวว่า เฟดอาจขึ้นดอกเบี้ย 0.50% ในการประชุม 2 ครั้งถัดไป และคณะกรรมการ ยังไม่ได้มีการพิจารณาถึงการขึ้นดอกเบี้ย 0.75% อย่างจริงจัง พร้อมทั้งคาดว่าอัตราเงินเฟ้อจะทยอยปรับตัวลดลงจากผลของฐานสูงในปีที่แล้ว

ปัจจัยดังกล่าวสร้างความกังวลให้แก่นักลงทุน เพราะนั่นหมายถึงสภาพคล่องทางการเงินในโลกจะลดลง จนสร้างแรงกดดันให้เกิดการเทขายสินทรัพย์เสี่ยงออกมา โดยเฉพาะตลาดหุ้นทั่วโลก เพราะสถานการณ์เงินเฟ้อของประเทศพี่ใหญ่อย่างสหรัฐฯ ยังมีแนวโน้ม สูงต่อเนื่อง จึงทำให้ตลาดหุ้นสหรัฐฯ ปรับตัวลงต่ำสุดในรอบ 1 ปี เนื่องจากกังวลต่อต้นทุนวัตถุดิบที่ยืนอยู่ระดับสูงนาน

ขณะเดียวกัน แนวโน้มการปรับตัวขึ้นของอัตราเงินเฟ้อในสหรัฐฯ และการปรับขึ้นอัตราดอกเบี้ยของเฟดยังส่งต่อสินทรัพย์ลงทุนในทุกประเภทแตกต่างกันออกไป และทำให้ทิศทางการปรับตัวของสินทรัพย์ประเภทต่างๆ ผันผวนตามไปด้วย จนอาจมีผลต่อพอร์ตลงทุนของนักลงทุนทั้งรายใหญ่และเล็ก

อย่างไรก็ตาม แม้สถานการณ์เงินเฟ้อ และการปรับขึ้นอัตราดอกเบี้ยจะมีทิศทางตึงเครียด ไม่น้อยกว่าสถานการณ์ความตึงเครียดระหว่างรัสเซีย-ยูเครน ซึ่งไม่มีท่าทีจะยุติลงได้ง่ายๆ จนทำให้ราคาน้ำมันปัจจุบันกระโดดขึ้นมาที่ 106-107 เหรียญ/บาร์เรล แต่มีบางส่วนมองโลกในแง่ดีว่าอัตราเงินเฟ้อยังไม่เพิ่มมากขึ้นถึง 9% โดยส่วนหนึ่งน่าจะมาจากราคาน้ำมันโลกปรับตัวลดลง 5.4% จากเดือนก่อนหน้าที่เพิ่มขึ้นถึง 18.1%

แต่ด้วยตัวเลขความน่ากังวล (เงินเฟ้อ) ที่ยังอยู่ในระดับสูงทำให้เฟดกำลังจับตาดูอย่างใกล้ชิด ยิ่งสะท้อนว่าเหตุการณ์ในช่วงเวลานี้ไม่ควรประมาทหรือชะล่าใจ นั่นเพราะตัวเลขในหมวดค่าใช้จ่ายต่างๆ ยังเพิ่มขึ้นอย่างต่อเนื่อง ซึ่งสะท้อนว่าราคาสินค้าต่างๆ ได้ปรับตัวขึ้นมามากแล้ว และนั่นจะยิ่งส่งผลให้เฟดต้องปรับขึ้นอัตราดอกเบี้ยไม่น้อยกว่า 2-3%

ที่ผ่านมา การลงทุนในสินทรัพย์ประเภทต่างๆ ในช่วงนี้ เช่น หุ้น ตราสารหนี้ หุ้น ทองคำ และสินทรัพย์ดิจิทัล (คริปโตเคอร์เรนซี) มีผลตอบแทนติดลบ โดยการเร่งขึ้นดอกเบี้ยของเฟดดูเหมือนจะเป็นปัจจัยที่ส่งผลกระทบรุนแรงที่สุด เพราะส่งผลให้อัตราผลตอบแทนพันธบัตรขยับขึ้นทั่วโลก เพราะเชื่อว่าเฟดจะขึ้นอัตราดอกเบี้ยทั้งปี 2%

ตราสารหนี้สะดุด ความเสี่ยงต่ำ

เรื่องดังกล่าวส่งผลต่อกองทุนรวมตราสารหนี้ไทยด้วยเช่นกัน เนื่องจากได้รับผลกระทบจากแนวโน้มการขึ้นดอกเบี้ยของเฟดด้วยเช่นกัน แม้ธนาคารแห่งประเทศไทย (ธปท.) จะยืนยันคงดอกเบี้ยที่ระดับต่ำต่อไปเพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ แต่อัตราผลตอบแทนตราสารหนี้ไทยปรับตัวสูงขึ้นตามตราสารหนี้สหรัฐฯ ส่งผลให้การลงทุนในกองทุนตราสารหนี้ติดลบจากการคิดราคาตราสารหนี้ตามราคาตลาดล่าสุด (mark to market)

ขณะเดียวกัน จากราคาสินค้าที่แพงขึ้นช่วยสะท้อนถึงอัตราเงินเฟ้อของไทยปรับตัวเพิ่มขึ้นด้วย จนนักวิเคราะห์เริ่มมองว่ามีโอกาสที่จะเกิดเศรษฐกิจถดถอยในอนาคตมากขึ้น แต่ส่วนใหญ่ยังเชื่อว่าเป็นเพียงปัจจัยลบชั่วคราว เมื่อหลายเหตุการณ์ที่กดดันมีทิศทางที่ดีขึ้นหรือคลี่คลาย น่าจะได้เห็นมาตรการกระตุ้นเศรษฐกิจจากหลายประเทศ รวมถึงน่าจะช่วยให้ทิศทางเงินเฟ้อคลี่คลายลง จนทำให้เฟดอาจชะลอขึ้นอัตราดอกเบี้ยเพิ่มเติมในอนาคต

อย่างไรก็ดี หลายฝ่ายยังกังวลว่าเฟดไม่ได้ปฏิเสธถึงโอกาสในการขึ้นดอกเบี้ย 0.75% ในอนาคต และคาดว่าอาจมีการปรับขึ้นอัตราดอกเบี้ย 0.75% ในเดือน พ.ย. หลังจากขึ้นดอกเบี้ย 0.50% อย่างต่อเนื่องในการประชุมก่อนหน้านั้น หลังจากที่ผ่านมาอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ยังคงปรับตัวขึ้นต่อ สวนทางกับราคาพันธบัตรปรับตัวลดลง ส่งผลให้กองทุนตราสารหนี้ส่วนใหญ่ทั่วโลกให้ผลตอบแทนเป็นลบ

โดยเริ่มมีคาดการณ์ว่าอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ในปัจจุบันอยู่ใกล้ระดับเป้าหมายที่คาดแล้ว นั่นทำให้ตลาดตราสารหนี้น่าจะมีเสถียรภาพมากขึ้นในอีกไม่นาน อย่างไรก็ตาม หากอัตราผลตอบแทนพันธบัตรแตะระดับเป้าหมายแล้ว แต่ตลาดยังปรับเพิ่มเป้าหมายต่อ ความผันผวนของตลาดตราสารหนี้อาจไม่ยุติลงได้ในเร็ววัน

แต่สิ่งที่น่าสนใจคือ แม้ตลาดตราสารหนี้ในช่วงนี้ได้รับผลกระทบในด้านของราคาตราสารปรับตัวลดลง แต่มีความแตกต่างจากช่วงที่เริ่มเกิดการระบาดของโควิด-19 ในช่วงต้นปี 2563 เนื่องจากในช่วงนั้นมีความเสี่ยงจากการที่ตราสารมีโอกาสผิดนัดชำระหนี้จึงส่งผลให้ตราสารหนี้บางตัวให้ผลตอบแทนเป็นศูนย์ ต่างจากสถานการณ์ในปัจจุบัน ถึงแม้ราคาตราสารหนี้ทั้งภาครัฐและเอกชนปรับตัวลดลง แต่กองทุนยังจะได้รับผลตอบแทนจากการชำระหนี้ของตราสารหนี้นั่นเพราะความเสี่ยงจากการผิดนัดชำระหนี้อยู่ในระดับต่ำและกองทุนส่วนใหญ่มีสัดส่วนการลงทุนในตราสารหนี้ภาครัฐสูงกว่าช่วงก่อนเกิดวิกฤตโควิด-19 ดังนั้นโดยรวมความเสี่ยงของกองทุนตราสารหนี้ไทยจึงอยู่ในระดับที่ต่ำ

ทองคำยังเทขายต่อเนื่อง

ส่วนทิศทางการลงทุนในทองคำ นายณัฐวุฒิ วงศ์เยาวรักษ์ ผู้อำนวยการฝ่ายวิจัย บริษัทหลักทรัพย์ (บล.) โกลเบล็ก จำกัด แสดงความเห็นว่า แนวโน้มราคาทองคำยังเจอแรงกดดันจากตลาดกลับมากังวลว่าเฟดจะควบคุมตัวเลขเงินเฟ้อที่ปรับขึ้นได้จนต้องใช้ยาแรงด้วยการปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.75% ในการประชุมเดือน มิ.ย. ความกังวลดังกล่าวนี้หนุนอัตราผลตอบแทนพันธบัตรสามารถขึ้นไปทะลุแนวต้านที่ระดับ 3.0% ได้ ดัชนีดอลลาร์รีบาวนด์กลับบริเวณ 103.55 ทองคำถูกกดดันอีกครั้งหลุดแนวรับบริเวณ 1,875 ดอลลารต่อออนซ์ ส่วน SPDR เริ่มต้นเดือนนี้ไม่ดีนักมีการเทขายออกมาแล้ว 9.57 ตัน

ทำให้จับตาดูเงินเฟ้ออย่างใกล้ชิด ถึงแม้จะมีแนวโน้มที่อ่อนตัวลงสะท้อนผ่านราคาน้ำมันดิบเดือนเมษายนที่แกว่งตัวต่ำกว่าเดือนมีนาคมเหลือ 105 เหรียญต่อบาร์เรล ขณะที่เงินเฟ้อเดือนเมษายนถูกคาดการณ์ไว้ที่ 8.1% หากตัวเลขจริงออกมามากกว่าอาจเป็นแรงหนุนทองคำในระยะสั้นได้ แต่หากตัวเลขจริงออกมาน้อยกว่าคาดการณ์อาจเป็นปัจจัยกดดันราคาทองคำในระยะถัดไป

ดังนั้น ฝ่ายวิจัยประเมินว่าโมเมนตัมทองคำเริ่มถูกกดดันอีกครั้งด้วยนโยบายการเงินที่เข้มงวดที่ทั้งตลาดเริ่มกังวลว่าเศรษฐกิจสหรัฐฯ เข้าสู่สภาวะถดถอย มุมมองทองคำเป็นลบ กรอบการซื้อขาย 1,850-1,920 เหรียญต่อออนซ์ หากราคาทองคำไม่สามารถผ่านแนวต้านที่ 1,920 เหรียญต่อออนซ์ ให้ทยอยเทขายทำกำไร

สถานการณ์ล่าสุด เมื่อวันที่ 13 พ.ค. ราคาทองคำเปิดตลาดปรับลง 350 บาท ทองรูปพรรณขายออก 30,600 บาท ปัจจัยสำคัญยังมาจากปมขัดแย้งระหว่างรัสเซีย-ยูเครน ทำให้ราคาผันผวน แนะนักลงทุนควรติดตามสถานการณ์ราคาทองคำปรับราคาซื้อ-ขายระหว่างวัน

ที่ผ่านมา ตลาดทองคำทั่วโลกปรับตัวขึ้นมาอย่างต่อเนื่อง เพิ่มขึ้น 34% เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยเป็นผลจากกระแสเงินทุนที่แข็งแกร่งในกองทุนรวมดัชนี (ETF) ชี้ให้เห็นถึงสถานะทองคำที่เป็นผลิตภัณฑ์ด้านการลงทุนที่มีความปลอดภัยท่ามกลางสถานการณ์ทางการเมือง และภาวะเศรษฐกิจผันผวน แต่ความต้องการซื้อทองคำของผู้บริโภคในประเทศไทยลดลงจาก 8.3 ตัน ในไตรมาสแรกของปี 2564 ไปอยู่ที่ 3.8 ตัน สำหรับไตรมาสแรกปีนี้ ลดลงถึง 54%

ด้วยสาเหตุสำคัญเกิดจากการลงทุนในทองคำแท่งและเหรียญที่ลดลง 74% เมื่อเทียบกับช่วงเดียวกันของปีที่ผ่านมา จาก 6.2 ตัน ในไตรมาสแรกของปี 2564 ไปอยู่ที่ 1.6 ตัน ในช่วงเวลาเดียวกัน แต่ความต้องการซื้อเครื่องประดับในกลุ่มผู้บริโภคขยับเพิ่มมากขึ้น 8% จาก 2.0 ตันในไตรมาสแรกของปี 2564 ไปเป็น 2.2 ตัน

ขณะที่ผู้บริโภคในประเทศไทยมีแนวโน้มอ่อนไหวต่อราคา และด้วยราคาขายภายในประเทศที่สูง ทำให้นักลงทุนจำนวนมากจึงเลือกขายทำกำไรเมื่อราคาถึงเป้าที่ตั้งไว้ นอกจากนี้ ยังมีหลักฐานที่บ่งชี้ว่าการลงทุนในผลิตภัณฑ์ทองคำในประเทศไทยยังคงเผชิญกับคู่แข่งสำคัญอย่างการลงทุนแบบไม่ต้องถือครองผลิตภัณฑ์ หรือที่เรียกว่า Paper Gold

ข้อมูลจากรายงานแนวโน้มความต้องการทองคำ (Gold Demand Trends Report) ฉบับล่าสุดของสภาทองคำโลกเผยว่า การลงทุนในกองทุนรวมทองคำ (Gold ETF) มีเงินทุนไหลเข้ารายไตรมาสสูงที่สุดนับตั้งแต่ไตรมาสที่ 3 ของปี 2563 ที่ 269 ตัน มากกว่าเงินทุนไหลออกสุทธิรายปีซึ่งอยู่ที่ 173 ตันในปี 2564 โดยได้แรงหนุนส่วนหนึ่งจากราคาทองคำที่สูงขึ้น

นอกจากนี้ ความต้องการซื้อทองคำแท่งและเหรียญทองคำปรับสูงขึ้นกว่าค่าเฉลี่ยในรอบ 5 ปี อยู่ที่ 11 หรือ 282 ตัน แต่การที่จีนประกาศปิดประเทศอีกครั้งและราคาทองที่สูงในตุรกีล้วนมีส่วนทำให้ความต้องการซื้อทองลดลงกว่า 20% เมื่อเทียบกับความต้องการซื้อที่สูงอย่างยิ่งในไตรมาสแรกของปี 2564

คริปโตฯ ดิ่งแรงผวาเงินเฟ้อ

การปรับตัวสูงขึ้นของอัตราเงินเฟ้อสหรัฐฯ ส่งผลต่อตลาดเหรียญดิจิทัลอย่างมาก โดยเฉพาะเหรียญยอดนิยมอย่างบิตคอยน์ สกุลเงินคริปโตเคอร์เรนซีอันดับหนึ่ง ราคาปรับตัวลงหนักในช่วงกลางสัปดาห์ที่ผ่านมาจนหลุดระดับ 30,000 เหรียญ

และจากตัวเลขเงินเฟ้อของสหรัฐฯ เม.ย.ที่ขยายตัว 8.3% ถือว่าแย่กว่าที่ตลาดคาดว่าจะขยายตัว 8.1% ดังนั้น ทำให้มีการคาดการณ์ว่าเฟดอาจต้องใช้ยาแรงในการสกัดอัตราเงินเฟ้อที่เพิ่มขึ้น ทำให้นักลงทุนตัดสินใจเทขาย เพราะสินทรัพย์ดิทัลได้รับสัญญาณเตือนถึงความเสี่ยงหลายๆ ด้าน ทั้งภาวะเงินเฟ้อ การปรับอัตราดอกเบี้ยของเฟด สงครามรัสเซีย-ยูเครนที่ยังไม่สิ้นสุด

อย่างไรก็ตาม ในวันที่ 13 พ.ค. ราคาของบิตคอยน์ดีดตัวกลับขึ้นมาสูงกว่า 30,000 เหรียญอีกครั้ง หลังจากที่ร่วงลงไปทำสถิติต่ำสุดที่ 25,400 เหรียญ ซึ่งถือเป็นระดับที่ต่ำที่สุดในรอบ 16 เดือน ขณะที่ Terra Luna ซึ่งเป็น stablecoin หรือคริปโตเคอร์เรนซีประเภทหนึ่งที่จะมีการตรึงมูลค่าไว้กับสินทรัพย์ที่มีความมั่นคง ก็ร่วงลงจากที่เคยมีมูลค่าสูงสุดที่ 118 เหรียญ มาอยู่ที่ 0.09 เหรียญ เหตุการณ์ที่กำลังเกิดขึ้น หลายฝ่ายมองว่าเป็นสัญญาณของตลาดคริปโตฯ อยู่ในช่วงขาลง โดยมูลค่าการซื้อขายคริปโตฯ ทั่วโลกลดลงครึ่งหนึ่ง หรือ 50% ตั้งแต่เดือนพฤศจิกายนที่ผ่านมา

รายงานระบุว่าตลาดคริปโตเคอร์เรนซีสูญเสียมูลค่าไปมากกว่า 2 แสนล้านเหรียญสหรัฐ ท่ามกลางการเทขายจากบรรดานักลงทุนที่อยู่ในความตื่นตระหนก โดย Bitcoin สกุลเงินดิจิทัลอันดับ 1 ร่วงลงแตะระดับต่ำสุดในรอบ 2 ปี และดิ่งลงถึง 50% เมื่อเทียบกับระดับสูงสุดตลอดกาลที่ทำไว้ในเดือน พ.ย. ขณะที่เหรียญคริปโตฯ อื่นๆ ก็ปรับตัวอยู่ในขาลง โดยเฉพาะ Terra Luna ซึ่งเป็นหนึ่งใน 10 อันดับแรกของสกุลเงินดิจิทัลที่มีมูลค่ามากที่สุด ร่วงลงกว่า 98%

“ปรมินทร์ อินโสม” ผู้ก่อตั้ง Satang ผู้ให้บริการธุรกิจด้านสินทรัพย์ดิจิทัลและบล็อกเชน กล่าวว่า ตลาดคริปโตฯ ตอนนี้เข้าสู่ช่วงตลาดหมีอย่างแท้จริง ซึ่งส่งสัญญาณมาตั้งแต่ต้นปี โดยในช่วงสัปดาห์ที่ผ่านมานี้ที่ราคาบิตคอยน์ตกลงไปต่ำกว่า 1 ล้านบาทนั้นเกิดจากแรงกดดันตลาดแพนิก ทั้งจากวิกฤตของเหรียญ Stablecoin UST และ LUNA ที่ส่งผลให้เหรียญในกลุ่ม DeFi และ Stablecoin รวมทั้งเหรียญอื่นถูกเทขายออกมา สิ่งที่กดดันมากขึ้นคือ FED ที่คงต้องขึ้นดอกเบี้ยอย่างจริงจังมากขึ้น เพราะตัวเลขดัชนีราคาผู้บริโภค (CPI : Consumer price index ซึ่งใช้เพื่อคำนวณอัตราเงินเฟ้อ) เร่งตัวขึ้น 8.3 เปอร์เซ็นต์ในเดือนเมษายน มากกว่าที่คาดการณ์ไว้ที่ 8.1 เปอร์เซ็นต์ และใกล้ระดับสูงสุดในรอบกว่า 40 ปี และปัจจัยจาก FED กับการต่อสู้กับวิกฤตเงินเฟ้อนั้นยังคงอยู่ไปอีกอย่างน้อย 3 ถึง 4 เดือนจากนี้ นั่นย่อมกดดันให้คริปโตเคอร์เรนซียังสามารถลงไปทดสอบระดับล่างได้อีก

“มองว่าทางเทคนิค Bitcoin และเหรียญ Altcoin อื่นๆ อยู่ในขาลง และคงไม่จบใน 1 ถึง 2 สัปดาห์นี้ อาจยืดยาวไป 1 ถึง 2 เดือนเป็นอย่างน้อย ราคาของบิตคอยน์อาจเคลื่อนไหวไปมาในช่วงกว้างๆ ระหว่าง 32,000-25,000 เหรียญ อยู่หลายสัปดาห์จากนี้ อยากจะเตือนนักเทรดว่าตอนนี้อย่าใช้อารมณ์ในการเทรด ต้องมีสติ และบริหารการเงินให้ดี”

ขณะเดียวกัน เวลานี้การจะมองหาว่าเหรียญหรือสินทรัพย์ใดเป็น safe - haven นั้นอาจจะยากอยู่สักหน่อย แน่นอนว่าเมื่อเฟดขึ้นดอกเบี้ยเพื่อกำจัดอัตราเงินเฟ้อ ย่อมทำให้สินทรัพย์เสี่ยงอย่างหุ้น ทองคำ คริปโตฯ อยู่ในภาวะกดดันคือไม่ขึ้นหรือลงมาอีกในช่วง 4-5 เดือนนี้ และเมื่อสินทรัพย์แทบทุกชนิดถูกเทขาย (ยกเว้นน้ำมันกับก๊าซที่ยังขาขึ้นในช่วง 1-2 เดือนนี้) เงินจะไหลกลับมาที่ดอลลาร์สหรัฐอีก เพราะการที่ดอลลาร์สหรัฐแข็งค่าขึ้น แสดงว่าไม่มีทรัพย์สินอื่นน่าสนใจลงทุน

ตลาดหุ้นใกล้เข้าส่อการรีบาวนด์

ธนาคารกสิกรไทย (KBANK) สรุปความเคลื่อนไหวของค่าเงินบาท ว่า โดยเงินบาทแตะระดับอ่อนค่าสุดในรอบ 5 ปีที่ 34.79 บาทต่อดอลลาร์ โดยเงินบาทอ่อนค่าลงเช่นเดียวกับสกุลเงินส่วนใหญ่ในเอเชีย ขณะที่เงินดอลลาร์ขยับแข็งค่าขึ้น (ดัชนีเงินดอลลาร์ทำจุดสูงสุดใหม่ในรอบกว่า 19 ปี) หลังจากข้อมูลเงินเฟ้อ (CPI) สหรัฐฯ ชะลอลงช้ากว่าที่คาด ซึ่งทำให้ตลาดยังคงประเมินโอกาสความเป็นไปได้ของการเร่งคุมเข้มนโยบายการเงินของเฟด นอกจากนี้ เงินดอลลาร์ยังมีแรงหนุนในฐานะสกุลเงินปลอดภัยท่ามกลางความกังวลต่อสัญญาณชะลอตัวของเศรษฐกิจโลก

สำหรับสัปดาห์นี้ (16-20 พ.ค.) ธนาคารกสิกรไทยมองกรอบการเคลื่อนไหวของเงินบาทที่ระดับ 34.20-35.00 บาทต่อดอลลาร์ ขณะที่ศูนย์วิจัยกสิกรไทยประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ ตัวเลขจีดีพีไตรมาส 1/65 สถานการณ์ยูเครน-รัสเซีย และทิศทางเงินทุนต่างชาติ ขณะที่ตัวเลขเศรษฐกิจสหรัฐฯ ที่สำคัญ ได้แก่ ผลสำรวจภาคการผลิตของเฟดสาขานิวยอร์ก และสาขาฟิลาเดลเฟีย ดัชนีตลาดที่อยู่อาศัยเดือน พ.ค. ยอดค้าปลีก การผลิตภาคอุตสาหกรรม การเริ่มสร้างบ้านและยอดขายบ้านมือสองเดือน เม.ย. นอกจากนี้ ตลาดยังรอติดตามจีดีพีไตรมาส 1/65 ของญี่ปุ่น ตัวเลขอัตราเงินเฟ้อเดือน เม.ย. ของอังกฤษและยุโรป การกำหนดอัตราดอกเบี้ย LPR ของธนาคารกลางจีน และตัวเลขเศรษฐกิจจีนเดือน เม.ย. เช่น ผลผลิตอุตสาหกรรม ยอดค้าปลีก และอัตราว่างงาน

ขณะที่ความเคลื่อนไหวในสหรัฐฯ อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ดีดตัวสู่ระดับ 2.928% ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 30 ปี ปรับตัวขึ้นสู่ระดับ 3.079% ส่วนดัชนีดาวโจนส์พุ่งขึ้นอย่างต่อเนื่อง ล่าสุดทะยานกว่า 500 จุด ขณะที่นักลงทุนช้อนซื้อหุ้นเก็งกำไร ส่งผลให้ราคาหุ้นดีดตัวขึ้นทุกกลุ่ม หลังตลาดหุ้นวอลล์สตรีทร่วงลงติดต่อกัน 6 วัน

ด้าน นางเจเน็ต เยลเลน รัฐมนตรีคลังสหรัฐฯ กล่าวแสดงความเชื่อมั่นว่า เฟดสามารถควบคุมเงินเฟ้อให้ชะลอตัวลงโดยไม่ทำให้เกิดภาวะเศรษฐกิจถดถอย โดยปัจจัยที่จะช่วยให้สหรัฐฯ ไม่เผชิญภาวะเศรษฐกิจถดถอย ได้แก่ ตลาดแรงงานและภาคธนาคารที่แข็งแกร่ง สถานะการเงินของภาคครัวเรือน และอัตราดอกเบี้ยที่ยังคงอยู่ในระดับต่ำ

ทำให้นักลงทุนคาดว่าเฟดจะปรับขึ้นอัตราดอกเบี้ยอย่างน้อย 0.50% ในการประชุมนโยบายการเงินอีก 2 ครั้ง ทั้งในเดือน มิ.ย. และ ก.ค. หลังจากที่เฟดเพิ่งปรับขึ้นอัตราดอกเบี้ย 0.50% ในเดือน พ.ค. เป็นครั้งแรกนับตั้งแต่เดือน พ.ค.2543 และเป็นการปรับขึ้นอัตราดอกเบี้ยครั้งใหญ่ที่สุดในรอบกว่า 20 ปี

นอกจากนี้ เฟดเตรียมปรับลดขนาดงบดุล (Quantitative Tightening : QT) โดยจะเริ่มดำเนินการตั้งแต่เดือน มิ.ย. ซึ่งเฟดจะลดขนาดงบดุลในวงเงิน 4.75 หมื่นล้านดอลลาร์/เดือน และหลังจากนั้น 3 เดือน เฟดจะเพิ่มการลดขนาดงบดุลเป็น 9.5 หมื่นล้านดอลลาร์/เดือน

ส่วนตลาดหุ้นไทยเมื่อวันที่ 13 พ.ค.ดัชนีปิดลบ 0.14 จุด ทรงตัว รอตัวเลขจีดีพีไทยไตรมาสแรกและงบการเงินบริษัทจดทะเบียนโดยมองว่าหากดัชนีสามารถยืนเหนือระดับ 1,580 จุดได้มีโอกาสที่ดัชนีจะรีบาวนด์ขึ้นได้บ้าง แต่อย่างไรก็ตาม มองว่าไปได้ไม่ไกล เนื่องจากยังมีปัจจัยการใช้นโยบายการเงินที่เข้มงวด และการเร่งขึ้นอัตราดอกเบี้ยของธนาคารกลางต่างๆ โดยเฉพาะเฟดที่จะมีการปรับขึ้นดอกเบี้ยแน่นอน 0.50% ในการประชุมครั้งถัดไป โดยในระยะต่อไปมีโอกาสที่จะปรับฐานลงได้อีก เพราะเมื่อเทียบแล้วตลาดไทยยังลงมาไม่เยอะเมื่อเทียบกับตลาดหุ้นอื่น

“วีระวัฒน์ วิโรจน์โภคา” ผู้อำนวยการฝ่ายวิเคราะห์หลักทรัพย์ บล.ฟินันเซีย ไซรัส กล่าวว่า หากดัชนีสามารถยืนเหนือระดับ 1,580 จุด ได้มีโอกาสที่สัปดาห์หน้าดัชนีจะรีบาวนด์ขึ้นได้บ้าง แต่อย่างไรก็ตาม มองว่าไปได้ไม่ไกล เนื่องจากปัจจัยการขึ้นอัตราดอกเบี้ยของเฟด และการใช้นโยบายทางการเงินที่เข้มงวดของธนาคารกลางต่างๆ ทั่วโลกจะยังคงกดดันอยู่ต่อเนื่องไปอีกอย่างน้อย 2-3 เดือน

นั่นทำให้บรรดานักวิเคราะห์ต่างแนะนำว่า แนวรับสำคัญของดัชนีหลักทรัพย์อยู่ที่ 1,580-1,600 จุด โดยในจังหวะที่หุ้นปรับตัวลงเป็นโอกาสในการเข้าสะสม แต่แนะนำนักลงทุนว่าไม่ควรลงทุนเต็ม 100% ยังคงต้องแบ่งสัดส่วนและประเมินสถานการณ์ต่อเนื่องจากตลาดหุ้นมีโอกาสปรับตัวลงมากกว่านี้ ในเฟดแสดงความกังวลต่อประเด็นเศรษฐกิจโลกที่เสี่ยงถดถอย ก็จะทำให้ดัชนีหุ้นไทยอาจจะปรับตัวลงไปอยู่แถวๆ 1,500-1,530 จุด ซึ่งจะเป็นจุดที่ดีที่สุดในการเข้าซื้อเพื่อสะสม และสามารถเพิ่มน้ำหนักการลงทุนได้อย่างจริงจัง

ดังนั้น การจัดพอร์ตลงทุนในจังหวะที่หุ้นปรับตัวลงมามาก แนะนำให้ปรับสัดส่วนการลงทุนในหุ้นอย่างน้อย 50% แบ่งออกเป็นหุ้นต่างประเทศ 40% หุ้นไทย 10% และลงทุนในหุ้นกลุ่มโรงพยาบาล กลุ่มค้าปลีกจำเป็น และกลุ่มสาธารณูปโภค รวมถึงแนะนำเพิ่มน้ำหนักการลงทุนในตราสารหนี้เป็น 30% เนื่องจากน่าจะตอบรับความกังวลเรื่องของเฟดและเงินเฟ้อไปมากพอสมควรแล้ว