หุ้นกลุ่ม ปตท. พาเหรดราคาพุ่ง ภาพรวม 1 ปี (ต.ค.63-ต.ค.64) โตไม่ต่ำกว่า 20% หลังภาพรวมธุรกิจกลับมาสดใสจากราคาน้ำมันปรับตัวสูงตามการฟื้นตัวทางเศรษฐกิจผลักดันดีมานด์มากกว่าซัปพลาย หนุนธุรกิจน้ำมันเติบโตตั้งแต่ต้นน้ำ-ปลายน้ำ แม้ภาครัฐโดดเข้ามาอุ้มดีเซล ส่วนปิโตรเคมี และพลังงานไฟฟ้ามีลุ้นเห็นการเติบโตก้าวกระโดด

ต้องยอมรับว่าจากสถานการณ์ราคาน้ำมันโลกที่ปรับตัวสูงขึ้นอย่างต่อเนื่อง จนส่งผลต่อต้นทุนการขนส่งในหลายภาคส่วน แต่เรื่องดังกล่าวทำให้ราคาหุ้นในกลุ่มพลังงานปรับตัวสูงขึ้น นั่นรวมไปถึง “กลุ่ม ปตท.” ซึ่งเป็นกลุ่มอุตสาหกรรมด้านพลังงานขนาดใหญ่ของประเทศ

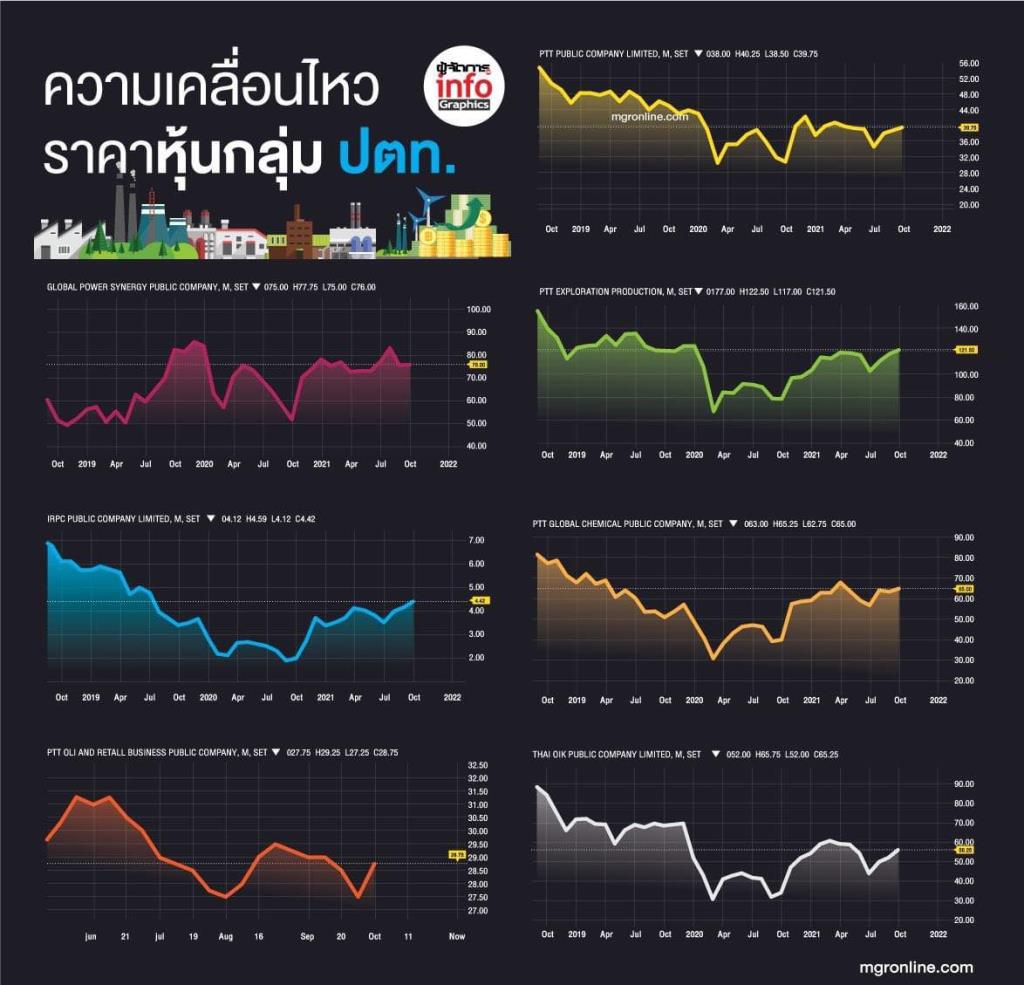

จากข้อมูลพบว่า ภายในช่วงเวลา 1 ปี (ต.ค.2563-ต.ค.2564) ราคาหุ้นในกลุ่ม ปตท. ปรับตัวเพิ่มขึ้นอย่างมีนัยสำคัญ เริ่มที่ บมจ.ปตท. (PTT) ราคาหุ้นปรับตัวเพิ่มขึ้นแล้ว 20.45% ถัดมา บมจ.ปตท.สำรวจและผลิตปิโตรเลียม (PTTEP) ปรับตัวเพิ่มขึ้น 47.72% บมจ.ไทยออยล์ (TOP) หุ้นโรงกลั่นของกลุ่ม ราคาหุ้นปรัตัวเพิ่มขึ้น 54.11% ขณะที่ บมจ.ไออาร์พีซี (IRPC) หรือ “ทีพีไอ” เดิมราคาปรับตัวขึ้น 106.54% มีเพียง บมจ.ปตท.น้ำมันและการค้าปลีก (OR) ราคาหุ้นปรับตัวลดลง 8.73%

ส่วนหุ้นในกลุ่ม ปตท.ที่ธุรกิจหลักไม่ได้มุ่งเน้นด้านน้ำมัน พบว่า บมจ.โกลบอล เพาเวอร์ ซินเนอร์ยี่ (GPSC) ซึ่งมุ่งเน้นธุรกิจพลังานไฟฟ้า ในช่วงเวลาเดียวกัน (ต.ค.2563-ต.ค.2564) ราคาหุ้นปรับตัวเพิ่มขึ้นแล้ว 27.73% และ บมจ.พีทีที โกลบอล เคมิคอล (PTTGC) ที่มุ่งเน้นธุรกิจปิโตรเคมี ราคาหุ้นปรับตัวเพิ่มขึ้นแล้ว 56.63% เรียกได้ว่า หากใครเข้าสะสมหุ้นกลุ่ม ปตท.ไว้ตั้งแต่ตุลาคมปีก่อน มาจนถึงปัจจุบันสามารถทำกำไรจากส่วนต่างราคาหุ้นได้อย่างเต็มเม็ดเต็มหน่วย ยังไม่รวมถึงกำไรจากเงินปันผลตอบแทนที่แต่ละบริษัทจ่ายให้ ขณะที่ OR แม้ปัจจุบันราคาหุ้นจะปรับตัวลดลง (ณ วันที่ 8 ต.ค.2564) อยู่ที่ระดับ 28.75 บาทต่อหุ้น แต่ถือเป็นการรีบาวนด์ขึ้นจากจุดต่ำสุดที่ระดับ 27.50 บาทต่อหุ้น และมีท่าทีฟื้นตัวขึ้นอย่างต่อเนื่อง

ดังนั้น โดยรวมจากราคาหุ้นกลุ่ม ปตท.ที่เพิ่มสูงขึ้น หลายฝ่ายมองว่า ปัจจัยสำคัญหนีไม่พ้นราคาน้ำมันดิบที่ปรับตัวสูงขึ้นอย่างมาก และยังคงเป็นปัจจัยหนุนหุ้นกลุ่มพลังงาน ให้มีแรงซื้อจากนักลงทุนเพิ่มขึ้นต่อเนื่อง นั่นเพราะเป็นปัจจัยที่ทำให้หุ้นกลุ่มโรงกลั่นน้ำมันได้รับความสนใจจากนักลงทุน ประกอบกับในช่วงครึ่งหลังของปีนี้ คาดว่าความต้องการใช้น้ำมันจะฟื้นตัวชัดเจน ขณะที่ค่าการกลั่น (GRM) ที่เพิ่มขึ้น ทำให้หุ้นกลุ่มโรงกลั่นน่าสนใจและมองว่ายังสามารถเข้า “ซื้อเก็งกำไร” ได้

“คาร์สเทน ฟริตช์” นักวิเคราะห์ด้านพลังงานของคอมเมิร์ซแบงก์ รีเสิร์ช แสดงความเห็นว่า ตลาดน้ำมันจะยังคงตึงตัวไปจนถึงสิ้นปีนี้ เนื่องจากมีอุปสงค์ที่แข็งแกร่งในปัจจุบัน และกลุ่มโอเปกพลัสยังคงดำเนินนโยบายการผลิตที่จำกัด นอกจากนี้ การพุ่งขึ้นของราคาก๊าซในยุโรปมีส่วนทำให้ความต้องการใช้น้ำมันพุ่งขึ้นด้วย เนื่องจากกระตุ้นให้มีการเปลี่ยนจากการใช้ก๊าซมาเป็นการใช้น้ำมันมากขึ้นในการผลิตไฟฟ้า

สำหรับราคาน้ำมันดิบที่ขึ้นมาอยู่ในระดับสูงถึง 80 ดอลลาร์สหรัฐนั้น นักวิเคราะห์เชื่อว่ายังมีโอกาสที่จะไปต่อ เนื่องจากดีมานด์ปรับตัวสูงขึ้นมาก โดยพบว่าทั่วโลกต้องการซัปพลายจากโอเปก 29.7 ล้านบาร์เรลต่อวัน แต่โอเปกกลับผลิตได้ 26.8 ล้านบาร์เรลต่อวัน ซึ่งนั่นหมายความว่า มีดีมานด์ส่วนเกินที่สูงกว่ากำลังการผลิตถึง 3 ล้านบาร์เรลต่อวันนับเป็นปัจจัยที่ทำให้ราคาน้ำมันปรับตัวเพิ่มขึ้นอย่างต่อเนื่อง และคาดว่าดีมานด์น้ำมันจะขึ้นไปแตะ 100 ล้านบาร์เรลต่อวัน แม้ว่าจะมี ประเด็นเรื่องเอเวอร์แกรนด์มากระทบ แต่ด้วยการอัดฉีดเม็ดเงินของจีนทำให้ยังไม่ได้เกิดความกังวล และดีมานด์ยังมีแนวโน้มเพิ่มตามเศรษฐกิจที่กลับมาเติบโต นั่นทำให้มีการประเมินหุ้นกลุ่มน้ำมันในตลาดหุ้นไทยใหม่อีกครั้ง โดยเฉพาะ PTTEP จะเป็นหุ้นที่น่าสนใจแม้จะปรับขึ้นมาบ้างแล้ว แต่ยังมีโอกาสไปต่อ เนื่องจากได้รับผลดีจากราคาน้ำมันโดยตรง โดยราคาที่หลายฝ่ายคาดหวังไว้สูงถึง 140 บาทต่อหุ้น อีกทั้งในปี 2565 หลายฝ่ายเชื่อว่าราคาน้ำมันมีโอกาสที่จะขึ้นไปแตะราว 90 ดอลลาร์ ซึ่งจะทำให้มูลค่าของ PTTEP เพิ่มขึ้นได้อีก

ส่วนความน่าสนใจถัดมาถูกให้น้ำหนักไปที่หุ้นในกลุ่มโรงกลั่น จากเดิมที่มองว่ากำไรอาจจะไม่ดี เนื่องจากไม่ได้ประโยชน์จากกำไรสต๊อกน้ำมัน แต่ด้วยราคาน้ำมันที่พุ่งขึ้นขณะนี้ จากที่ปิดไตรมาส 2 ที่ 66.7 ดอลลาร์สหรัฐ มาอยู่ในระดับ 80 ดอลลาร์สหรัฐ ทำให้กลุ่มโรงกลั่นมีสต๊อกน้ำมันด้วย นอกจากนี้ค่าการกลั่นกลับมาสูงขึ้น ผลดีจากการกลับมาเปิดเมือง โดยในส่วนของน้ำมันเครื่องบินตอนนี้ไม่มีดาวน์ไซด์แล้วมีแต่อัปไซด์อยู่ที่ว่าจะเปิดบินมากน้อยแค่ไหน ยิ่งทำให้ TOP และ IRPC ราคาหุ้นยังมีโอกาสปรับขึ้นได้อีก มูลค่าเหมาะสม 68.00 บาทต่อหุ้น และ 5.00 บาทต่อหุ้น ตามลำดับ

“เอกรินทร์ วงษ์ศิริ” ผู้อำนวยการฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์ (บล.) ทรีนีตี้ จำกัด แสดงความเห็นว่า ขณะนี้ดีมานด์น้ำมันได้ฟื้นคืนเป็นปกติแล้ว ซึ่งเป็นไปตามทิศทางของสินค้าโภคภัณฑ์ที่ขึ้นมาจากการเข้าสู่ช่วงฤดูหนาว ซึ่งจะมีความต้องการน้ำมันค่อนข้างมาก และประชาชนเริ่มกลับมาขับรถทำให้ความต้องการน้ำมันสำเร็จรูปสูง ซึ่งจะเห็นว่าสเปรดของกลุ่มน้ำมันขึ้นมาทั้งสิ้น ประเมินดีมานด์น้ำมันจะขึ้นไปแตะ 100 ล้านบาร์เรลได้ตามการเปิดเมือง ส่วนปี 2565 จะดีกว่าปีนี้ที่อยู่ในระดับ 70-80 ดอลลาร์

“หุ้นที่น่าสนใจคือ PTTEP ตามราคาน้ำมันที่เป็นขาขึ้นทั้งไตรมาส 4/64 ถึงไตรมาส 1/65 ขณะที่ราคาก๊าซก็ขึ้นมาในระดับกว่า 5 ดอลลาร์สหรัฐ นับว่าสูงจึงมีโมเมนตัมเป็นบวก แต่ต้องจับตาการเข้าไปในแท่นจุดเจาะเอราวัณ ถ้าปลดล็อกได้จะราบรื่นกว่านี้ สำหรับโรงกลั่นและปิโตรเคมีจะมีกำไรจากสต๊อกน้ำมันและน่าสนใจคือ ค่าการกลั่นที่จะขึ้นไปในระดับ 4-5 ดอลลาร์ โดย TOP, PTTGC น่าสนใจกว่า”

บล.แลนด์ แอนด์ เฮ้าส์ แสดงความเห็นถึงกลุ่มพลังงานว่า ราคาน้ำมันดิบเพิ่มขึ้นต่อ หลังจากกลุ่มโอเปกพลัสออกแถลงการณ์ภายหลังการประชุมว่า มีมติยึดมั่นตามข้อตกลงเดิมในการเพิ่มกำลังการผลิตน้ำมันเพียง 400,000 บาร์เรล/วัน แม้ว่าสหรัฐฯ และอินเดียเรียกร้องให้กลุ่มเพิ่มกำลังการผลิตมากขึ้นเพื่อลดความร้อนแรงของราคาน้ำมันดิบ แถมได้แรงหนุนจากการที่ราคาก๊าซธรรมชาติอยู่ในระดับสูง ส่งผลให้ผู้ผลิตไฟฟ้าหลายแห่งเปลี่ยนเชื้อเพลิงจากการใช้ก๊าซธรรมชาติเป็นน้ำมัน

ขณะเดียวกัน ค่าการกลั่นปรับขึ้นอีก ค่าการกลั่น Singapore GRM สัปดาห์ล่าสุดอยู่ที่ $6.03/บาร์เรล ปรับขึ้นต่อเนื่องเป็นสัปดาห์ที่ 6จาก $5.72 ในสัปดาห์ก่อน โดยปรับขึ้นกว่าเท่าตัวในช่วงเวลาเพียง 1 เดือน จากส่วนต่างราคาน้ำมันสำเร็จรูปทุกชนิดเพิ่มขึ้น โดยน้ำมันเบนซินได้รับแรงหนุนจากความต้องการใช้น้ำมันในอินโดนีเซียเพิ่มขึ้น ขณะเดียวกัน น้ำมันดีเซลได้แรงหนุนจากปริมาณการส่งออกจากเอเชียเหนือที่ปรับลดลงในช่วงการปิดซ่อมบำรุงของโรงกลั่น ประกอบกับอุปสงค์ของเวียดนามและออสเตรเลียที่ปรับตัวดีขึ้น

จากกรณีดังกล่าว ทำให้เชื่อว่า IRPC ได้รับผลบวกมากที่สุดจากส่วนต่าง PP ที่สูงขึ้น ด้วยต้นทุนแนฟทาปรับขึ้นต่อเนื่องตามราคาน้ำมันดิบ ขณะที่ราคาผลิตภัณฑ์ปิโตรเคมีปรับขึ้นน้อยกว่า ทำให้สเปรดผลิตภัณฑ์โดยส่วนใหญ่ปรับลดลง โดยเฉพาะในสายอะโรเมติกส์ (PX, BZ) โดยมีเพียงสเปรดของสายโอเลฟินส์ (LDPE และ PP) เพิ่มขึ้นตามราคาผลิตภัณฑ์ ซึ่ง IRPC จะได้รับผลบวกมากที่สุดจากการมีกำลังผลิต PP จำนวนมาก

ต่างชาติเริ่มกลับมาสะสม

สิ่งน่าสนใจคือ พบว่า นักลงทุนต่างชาติเข้ามาซื้อหนักขึ้นอีกในสัปดาห์ที่ผ่านมา ทำให้มูลค่าการซื้อขายของหุ้นพลังงานหลักปรับขึ้นกว่าเท่าตัว และคิดเป็นสัดส่วนที่สูงขึ้นเป็น 15% สะท้อนถึงความสนใจของนักลงทุนโดยเฉพาะต่างชาติต่อหุ้นพลังงาน ยอดซื้อสุทธิผ่าน NVDR ของหุ้นพลังงานหลักสูงถึง 6.2 พันล้านบาท สูงขึ้น 3 เท่าตัว โดยเป็นการซื้อกระจายเกือบทุกตัว มากที่สุดคือ PTTEP 2.2 พันล้านบาท และ PTTGC มูลค่าซื้อขาย 2.0 พันล้านบาท

ตรึงราคาน้ำมันกระทบเล็กน้อย

บล.ทิสโก้ ประเมินว่า จากการที่กระทรวงพลังงานเล็งใช้กองทุนน้ำมันตรึงราคาขายดีเซล B10 (ดีเซลมาตรฐาน 10% ดีเซลผสม) ไม่ให้สูงกว่า 30 บาทต่อลิตร โดยราคาดีเซล B10 ปัจจุบันอยู่ที่ 28.29 บาทต่อลิตร เพิ่มขึ้นจาก 26.09 บาทต่อลิตรในช่วงต้นเดือนกันยายนที่ผ่านมา ตามการเพิ่มขึ้นของราคาน้ำมันดีเซลในตลาดโลกจาก 75 ดอลลาร์ต่อบาร์เรล สู่ 86 ดอลลาร์ต่อบาร์เรล ในช่วงเวลาเดียวกันนั้น

ข่าวนี้อาจมีผลกระทบต่อความเชื่อมั่นต่อบริษัทขายน้ำมันปลีกอย่าง OR และ PTG อย่างไรก็ตาม เชื่อว่าความกังวลน่าจะรวมอยู่ในราคาแล้ว โดย OR และ PTG ทำได้ underperform ดัชนี SET 4-7% ในช่วง 2 สัปดาห์ที่ผ่านมาเนื่องจากราคาน้ำมันดิบโลกพุ่งขึ้น สิ่งสำคัญคือ เงินอุดหนุนจากภาครัฐสำหรับการคุมราคาขายปลีกน้ำมันจะมาจากกองทุนน้ำมันมากกว่าภาคเอกชน ดังนั้น หากได้รับเงินอุดหนุนดีเซล B10 จากรัฐบาล 1 บาทต่อลิตร คาดว่าจะมีเงินทุนเพียงพอต่อการตรึงราคาอีก 5-6 เดือน โดยทุกๆ 1 ดอลลาร์ต่อบาร์เรลที่เพิ่มขึ้นของราคาน้ำมันดีเซลโลกจะส่งผลให้ราคาดีเซล B10 ในประเทศเพิ่มขึ้น 0.2 บาทต่อลิตร และ มาตรการดังกล่าวจะส่งผลกระทบต่อหุ้นในกลุ่มค้าปลีกน้ำมัน

อย่างไรก็ตาม อัตรากำไรของกลุ่มค้าปลีกน้ำมันไม่มีความสัมพันธ์กับค่าการตลาดกลางมากนัก และปัจจุบันอัตรากำไรของกลุ่มอยู่ที่เพียง 1.1 บาท/ลิตร ทำให้ PTG และ OR ยังมีความน่าสนใจ และมีราคาเหมาะสมที่ 20.80 บาทต่อหุ้น และ 34.00 บาทต่อหุ้น

PTT กลับมาจ่ายปันผลงาม

ส่วนแนวโน้มธุรกิจของโฮลดิ้งอย่าง บมจ.ปตท. (PTT) การมีโอกาสกลับมาจากจ่ายเงินปันผลที่ระดับ 2.00 บาทต่อหุ้นในปี 2564 ถือเป็นนิมิตหมายที่ดีสำหรับผู้ถือหุ้น และนักลงทุน จากเดิมในปี 2561-2562 ปตท.จ่ายเงินปันผลในอัตรา 2.00 บาทต่อหุ้น แต่ในปี 2563 จ่ายในอัตรา 1.00 บาทต่อหุ้น โดยปี 2564 คาดว่า ปตท.จะกลับมาจ่ายเงินปันผลได้ในระดับ 2.00 บาทต่อหุ้น หลังจากในงวด 6 เดือนแรกปี 2564 ประกาศจ่ายเงินปันผลในอัตรา 1.20 บาทต่อหุ้น และคาดว่าผลประกอบการในช่วงครึ่งหลังของปี 2564 ยังมีโอกาสเติบโตเมื่อเทียบกับช่วงครึ่งปีแรก ส่งผลให้สามารถจ่ายเงินปันผลงวดครึ่งหลังปี 2564 ในอัตราไม่ต่ำกว่า 0.80 บาทต่อหุ้น ทั้งนี้ เฉพาะเงินปันผลงวดครึ่งปีแรกปี 2564 ที่จ่าย 1.20 บาทต่อหุ้น คิดเป็นผลตอบแทนจากเงินปันผลอยู่ 3% และกระทรวงการคลัง ในฐานะผู้ถือหุ้นใหญ่ของ PTT 51.11% จะได้รับเงินปันผลงวด 6 เดือนแรกปี 2564 ถึง 1.75 หมื่นล้านบาท

ขณะที่แนวโน้มผลประกอบการในช่วงครึ่งหลังปี 2564 ผู้บริหาร ปตท.คาดว่ายังเติบโตต่อเนื่อง หลังราคาพลังงานยังอยู่ในระดับสูงใกล้เคียงกับช่วงครึ่งปีแรก ประกอบกับเศรษฐกิจโลกที่ฟื้นตัว ส่งผลให้ความต้องการใช้พลังงานเพิ่มขึ้น โดยปริมาณการขายและราคาผลิตภัณฑ์ของกลุ่มปตท.จะอิงกับตลาดโลกเป็นหลัก โดยในช่วงครึ่งแรกของปี 2564 ปตท.สามารถทำได้ตามเป้า โดยมีรายได้จากการขาย 1.01 ล้านล้านบาท เพิ่มขึ้น 23% เมื่อเทียบกับช่วงเดียวกันของปีก่อน และมีกำไรสุทธิครึ่งแรก 5.71 หมื่นล้านบาท เพิ่มกว่า 100% จากปีก่อน

ปัจจัยหลักมาจากเกือบทุกกลุ่มธุรกิจ โดยหลัก จากกลุ่มธุรกิจการค้าระหว่างประเทศ และกลุ่มธุรกิจปิโตรเคมีและการกลั่น ทั้งจากราคาขายเฉลี่ยและปริมาณขายเฉลี่ยที่เพิ่มขึ้นตามกิจกรรมทางเศรษฐกิจโลกที่เริ่มฟื้นตัวจากปีก่อน และธุรกิจการกลั่นที่มีกำไรสต๊อกน้ำมันเพิ่ม

อย่างไรก็ตาม ตามแผนลงทุนของกลุ่มปตท.ในช่วง 5 ปีข้างหน้า (ปี 2564-2568) รวมอยู่ที่ 8.65 แสนพันล้านบาท (ไม่รวมโครงการที่กำลังอยู่ระหว่างการลงทุนหรือแสวงหาโอกาสในการลงทุน) และจัดเตรียมงบลงทุนของกลุ่ม ปตท.ในอนาคต ระยะ 5 ปีข้างหน้าอีก 7.84 แสนล้านบาท ทำให้หลายฝ่ายคงมุมมองกำไรปกติงวดครึ่งหลังปี 2564 ของ PTT เติบโตเล็กน้อยเมื่อเทียบกับงวดเดียวกันของปีก่อน เพราะอัตรากำไรธุรกิจ E&P รวมถึงธุรกิจก๊าซที่เพิ่มขึ้น โดยยังคงแนะนำ “ซื้อ” PTT ด้วยราคาเป้าหมายที่ 57.00 บาทต่อหุ้น

PTTGC มีโอกาสเติบโตก้าวกระโดด

ส่วน PTTGC นั้น บล.เคทีบีเอสที ระบุว่า แม้ราคาและส่วนต่างราคา (productprice spread) ของผลิตภัณฑ์ปิโตรเคมีส่วนใหญ่จะอ่อนตัวลงในช่วงครึ่งปีหลังปี 2564 แต่เชื่อว่าบริษัทจะยังมีกำไรที่เติบโตขึ้นจากช่วงเดียวกันปีก่อนได้ขณะที่การลงทุนต่างๆ ยังดำเนินไปตามแผน การเข้าซื้อบริษัท Allnex (บริษัท Industrial coating resins ชั้นนำ) คาดว่าจะเสร็จสิ้นภายในสิ้นปีนี้ ขณะที่บริษัท NatureWorks (บริษัทร่วมค้า) เพิ่งประกาศสร้างโรงงานแห่งที่ 2 ไป ส่วนแผนเสนอซื้อหุ้น (tender offer) ของ VNT คาดว่าจะแล้วเสร็จภายในไตรมาสสุดท้าย

ทำให้ปรับประมาณการกำไรสุทธิปี 2564-2565 ขึ้น 91% และ 21% เป็น 4.88 หมื่นล้านบาท และ 2.81 หมื่นล้านบาท ตามลำดับ เพื่อรวมกำไรจากการขายหุ้น GPSC และ product spread ที่สูงกว่าคาดของผลิตภัณฑ์ในธุรกิจ Performance materials and chemicals (PMC) และอะโรเมติกส์ (Aromatics)

GPSC ยังเติบโตต่อเนื่อง

ขณะที่ GPSC จากการที่โรงไฟฟ้าโกลว์พลังงาน ระยะที่ 5 ได้หยุดเดินเครื่องนอกแผน ตั้งแต่วันที่ 14 สิงหาคม 2564 และคาดว่าจะกลับมาเริ่มดำเนินการผลิตตามปกติได้ ต้นปี 2565 แม้จะกดดันให้ราคาหุ้นปรับตัวลดลง แต่การหยุดเดินเครื่องดังกล่าวไม่กระทบต่อการขายไฟฟ้าและไอน้ำให้ลูกค้าอุตสาหกรรม เพราะบริษัทฯ บริหารจัดการการผลิตทดแทนโดยใช้โครงข่ายการผลิตไฟฟ้าและไอน้ำของกลุ่มบริษัทเพื่อรองรับความต้องการของลูกค้าตลอดช่วงระยะเวลาการดำเนินการ

ทำให้หลายฝ่ายมองว่า เป็นโอกาสเข้าซื้อ GPSC ในราคาเป้าหมาย 98.00 บาทต่อหุ้น หลังจากที่เข้าลงทุนบริษัท Avaada Energy Private Limited ประกอบธุรกิจโรงไฟฟ้าแสงอาทิตย์ขนาดใหญ่ในอินเดีย และโครงการโรงไฟฟ้าพลังลมนอกชายฝั่งไต้หวัน รวมถึงในระยะกลางได้ประโยชน์จากกระแสการใช้รถยนต์ไฟฟ้า (EV) ทำให้มีการจำหน่ายแบตเตอรี่อีวีเชิงพาณิชย์ ซึ่งให้ราคาเหมาะสม 102 บาทต่อหุ้น