โดย รองศาสตราจารย์ ดร.ภัทรกิตติ์ เนตินิยม หัวหน้าภาควิชาการเงิน คณะบริหารธุรกิจ มหาวิทยาลัยเกษตรศาสตร์

จากข่าวที่กรมสรรพสามิตกำลังเตรียมแผนปฏิรูปภาษีสรรพสามิตเพื่อเตรียมเสนอต่อรัฐบาลชุดใหม่ในเร็วๆ นี้ หนึ่งในภาษีสรรพสามิตที่สร้างปัญหายืดเยื้อมาตั้งแต่ปี 2560 ก็คือภาษีสรรพสามิตบุหรี่ ซึ่งปัจจุบันเก็บภาษีในระบบผสม กล่าวคือ (1) ภาษีตามปริมาณอัตรา 1.25 บาท ต่อมวน และ (2) ภาษีตามมูลค่า แบ่งเป็น 2 อัตรา โดยบุหรี่ที่มีราคาขายปลีกแนะนำน้อยกว่า 72 บาท คิดภาษีตามมูลค่าในอัตราร้อยละ 25 แต่หากราคาขายปลีกแนะนำเกินกว่า 72 บาท จะถูกคิดภาษีที่อัตราร้อยละ 42

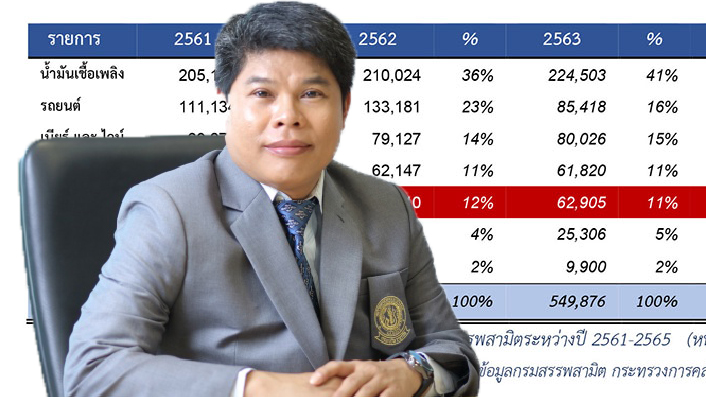

ภาษียาสูบ (ส่วนใหญ่ก็คือภาษีจากบุหรี่) เป็นแหล่งรายได้สำคัญ 1 ใน 5 อันดับแรกของกรมสรรพสามิต โดยในช่วงปีงบประมาณ 2561-2565 รายได้ภาษียาสูบค่อยๆ ลดลงอย่างต่อเนื่องนับจากเดิมที่อยู่ที่ระดับ 68,524 ล้านบาท ในปี 2561 เหลือเพียง 59,784 ล้านบาท ในปี 2565 แม้ว่าทิศทางจำนวนผู้บริโภคยาสูบจากการสำรวจของสำนักงานสถิติแห่งชาติอยู่ในระดับทรงตัวที่ประมาณ 10 ล้านคนต่อเนื่องมานับตั้งแต่ปี 2560 ชวนให้เกิดคำถามเกี่ยวกับความเหมาะสมและประสิทธิภาพของโครงสร้างอัตราภาษีในปัจจุบันที่มีการใช้ภาษีมูลค่าแบบ 2 อัตราสำหรับสินค้าบุหรี่มาตั้งแต่ปี 2560

องค์การอนามัยโลก (WHO) เสนอแนะนโยบายภาษีบุหรี่คือเครื่องมือที่มีประสิทธิภาพในการลดการสูบบุหรี่และลดต้นทุนด้านสาธารณสุข และยังคงหนุนให้ประเทศต่างๆ พิจารณาการใช้โครงสร้างภาษีอย่างเรียบง่ายและมีประสิทธิภาพ (Simple and Effective) เพื่อควบคุมและลดการใช้บุหรี่ ทั้งนี้ ข้อมูลของ WHO ในรายงาน WHO technical manual on tobacco tax policy and administration (2021) แสดงว่าปัจจุบันมีเพียง 7 ประเทศจากทั้งหมด 195 ประเทศทั่วโลก ที่ใช้ระบบภาษีบุหรี่แบบผสม (Mixed System) ที่มีโครงสร้างแบบหลายอัตรา (Tier System) ได้แก่ ไทย แอลจีเรีย อียิปต์ เลบานอน อุซเบกิสถาน อินเดีย และจีน ซึ่งจากการค้นคว้าเพิ่มเติม ผู้เขียนพบว่าจาก 7 ประเทศดังกล่าว มีเพียงไทยและจีนเท่านั้นที่แบ่งอัตราภาษีตามมูลค่าออกตามช่วงราคา โดยผู้เขียนเคยชี้เหตุผลสำคัญที่การมีโครงสร้างภาษีซับซ้อนไม่เป็นที่นิยมไว้ในบทความเดิมของเมื่อเดือนมีนาคม 2564 ว่า โครงสร้างภาษีที่ซับซ้อนจะจูงใจให้ผู้ประกอบการบุหรี่แข่งขันกันผลิตและขายบุหรี่ราคาถูกจนบั่นทอนประสิทธิภาพของการจัดเก็บภาษีบุหรี่ลง ซึ่งขัดกับหลักการที่ดีและมาตรฐานสากล และทำให้รัฐไม่สามารถบรรลุวัตถุประสงค์ด้านสาธารณสุขและรายได้รัฐ

ผู้เขียนจึงขอหยิบยกงานวิจัยล่าสุดของ Better cigarette tax policies and higher tobacco excise tax revenues (2023) โดย Lee HM, Drope J, Guerrero-López CM และคณะ ซึ่งวิเคราะห์ข้อมูลจาก Cigarette Tax Scorecard ของ Tobaconomics ซึ่งเป็นศูนย์วิจัยภายใต้มหาวิทยาลัยแห่งอิลลินอยส์ ณ นครชิคาโก และข้อมูลขององค์การอนามัยโลก เพื่อหาความเชื่อมโยงระหว่างกัน โดยใช้กลุ่มประเทศตัวอย่างทั้งหมด 70 ประเทศ (ไม่รวมไทย) และพบว่าคะแนนรวมของ Cigarette Tax Scorecard มีความสัมพันธ์ในเชิงบวกกับรายได้ภาษีสรรพสามิตยาสูบต่อหัว โดยหากมีคะแนนรวมเพิ่มขึ้น 1 คะแนน

จะสามารถเพิ่มรายได้ภาษีสรรพสามิตยาสูบต่อหัวได้ 11.98 International Dollars และหากเพิ่มคะแนนรวมได้เป็น 5 คะแนนเต็ม จะช่วยเพิ่มรายได้ภาษีสรรพสามิตยาสูบต่อหัวได้ร้อยละ 22.51 งานวิจัยดังกล่าวจึงเน้นย้ำว่าการเพิ่มคะแนนด้านต่างๆ ของ Cigarette Tax Scorecard เป็นเครื่องมือที่จะสามารถช่วยให้รัฐบาลต่างๆ สามารถเพิ่มรายได้ภาษีสรรพสามิตบุหรี่ได้

ในบทความฉบับก่อนหน้านี้ผู้เขียนเคยได้วิเคราะห์ไว้ถึงการประเมินระบบภาษีบุหรี่ที่เรียกว่า Cigarette Tax Scorecard ในปี 2563 โดยมีหลักเกณฑ์การประเมิน 4 มิติ ประกอบด้วย (1) ราคาบุหรี่ (2) การเปลี่ยนแปลงในกำลังซื้อ (3) สัดส่วนภาระภาษี และ (4) โครงสร้างภาษี ทั้งนี้ ค่าเฉลี่ยคะแนนประเมินของทั่วโลกและของกลุ่มประเทศสมาชิกอาเซียนที่อยู่ที่ 2.28 และ 1.86 คะแนน จากคะแนนเต็ม 5 คะแนน ในขณะที่ไทยได้รับการประเมินคะแนนเพียง 1.75 คะแนน โดยไทยสามารถทำได้ดีเฉพาะด้านสัดส่วนภาระภาษีซึ่งสูงกว่าที่องค์การอนามัยโลกแนะนำอยู่แล้ว และระดับราคาบุหรี่ แต่คะแนนในด้านโครงสร้างภาษี และการเปลี่ยนแปลงของกำลังซื้อของผู้บริโภคกลับอยู่ในระดับที่ต่ำ โดยผู้เขียนเห็นว่าการมีโครงสร้างภาษีบุหรี่ที่ได้คะแนนต่ำจากการใช้โครงสร้างอัตราภาษี 2 อัตรา (ได้คะแนนเพียง 1 คะแนน) เป็นสาเหตุสำคัญที่ทำให้ได้คะแนนต่ำในด้านกำลังซื้อของผู้บริโภคตามมา เพราะโครงสร้างภาษีบุหรี่ที่มีช่องโหว่จะยิ่งเป็นการส่งเสริมให้ผู้ประกอบการหันมาแข่งขันลดราคาบุหรี่หรือผลิตสินค้าตัวใหม่ที่มีราคาถูกลงเรื่อยๆ

ดังนั้น การปฏิรูปภาษีสรรพสามิตบุหรี่ที่กรมสรรพสามิตกำลังเตรียมการอยู่นี้จะถือเป็นก้าวแรกที่สำคัญในการที่จะทำให้โครงสร้างภาษีสรรพสามิตบุหรี่ของไทยมีคะแนนที่ดีขึ้น โดยหากประเทศไทยยกเลิกการเก็บภาษีมูลค่าแบบ 2 อัตรา และเปลี่ยนมาใช้อัตราภาษีมูลค่าอัตราเดียวในระดับที่ไม่สูงมากนัก เพื่อไม่ส่งผลให้สัดส่วนภาษีปริมาณน้อยกว่าภาษีมูลค่า เช่น อัตราภาษีมูลค่าที่ 25% จะทำให้ประเทศไทยได้คะแนนเพิ่มขึ้นจาก 1 คะแนน เป็น 4 คะแนน เช่น เยอรมนี เกาหลีใต้ สิงคโปร์ และมาเลเซีย

นอกจากนี้ หากมีการวางแผนภาษีบุหรี่ในระยะปานกลางถึงยาวเพื่อปรับขึ้นภาษีบุหรี่ตามกำลังซื้อของผู้บริโภคที่ชัดเจนจะช่วยให้ได้คะแนนเต็ม 5 ตามมา เช่น แคนาดา นิวซีแลนด์ สหราชอาณาจักร และฟิลิปปินส์ ดังนั้น หากกรมสรรพสามิตและกระทรวงการคลังสามารถปรับโครงสร้างภาษีเป็นแบบอัตราเดียวโดยมีภาษีมูลค่าที่ไม่สูงมากนักพร้อมกับวางแนวทางการปรับขึ้นภาษีระยะยาวได้ นอกจากจะยกระดับการจัดเก็บภาษีสรรพสามิตบุหรี่ให้เป็นไปตามแนวปฏิบัติสากลแล้ว ยังจะเป็นการวางรากฐานที่ดีในการช่วยเพิ่มรายได้ภาษีได้อย่างเต็มเม็ดเต็มหน่วยยิ่งขึ้น และน่าจะเป็น best pratice ที่ดีให้กับประเทศอื่นๆ ได้อีกด้วย