เฟดขึ้นดอกเบี้ยแรง 0.75% กดดันหุ้นไทยทำจุดต่ำสุดในรอบ 6 เดือน ลดลงจากต้นปี 89 จุด หรือ 5.57% และมีแววซึมต่อคาดทั้งปี เต็มที่ 1,700 จุด จากการเปิดเมืองและมาตรการกระตุ้นช่วยหนุน ส่วน 1,800 จุดลำบาก ด้านทองคำกลับดีดขึ้นรับเม็ดเงินโยกเข้าสินทรัพย์ปลอดภัย สวนทางตลาดคริปโตฯ ถูกประเมินถดถอยยาว ด้านกูรูหวั่นปัญหาเงินเฟ้อไม่ใช่ระยะสั้นแต่เป็นระยะยาว ส่วนภาพรวมต่างชาติยังถือหุ้นไทย 1.2 แสนล้านบาท ขณะที่สถาบันเทขายเฉียด 1 แสนล้านบาทแล้ว

ส่งท้ายสัปดาห์ที่ผ่านมา (17 มิ.ย.) ตลาดหุ้นไทยเริ่มทรงตัวได้เล็กน้อย หลังจากช่วงก่อนหน้านี้ปรับฐานลงต่อเนื่อง ซึ่งมีปัจจัยกดดันหลังจากการประกาศปรับขึ้นอัตราดอกเบี้ยแบบรุนแรงของธนาคารกลางสหรัฐฯ (เฟด) เพื่อหวังสกัดสภาวะเงินเฟ้อที่พุ่งสูงขึ้นมากจากการชะงักงันของเศรษฐกิจที่ได้รับผลกระทบจากการแพร่ระบาดของเชื้อไวรัสโควิด-19 ในช่วง 2 ปีที่ผ่านมา ส่งผลให้การประชุมครั้งล่าสุดเมื่อวันที่ 15 มิ.ย. ที่ผ่านมา มีการประกาศปรับขึ้นอัตราดอกเบี้ยถึง 0.75% โดยปิดตลาดที่ระดับ 1,559.39 จุด ลดลง 1.71 จุด มูลค่าซื้อขาย 1.01 แสนล้านบาท

ภาพรวมวันสุดท้ายของสัปดาห์ที่ผ่านมา ดัชนีหลักทรัพย์แกว่งตัวผันผวน จากความเสี่ยงการดึงสภาพคล่องกลับทั่วโลก และรอประเมินสถานการณ์ของกลุ่มพลังงาน หลังภาครัฐขอความร่วมมือกลุ่มโรงกลั่นน้ำมันให้นำส่งกำไรค่าการกลั่นเพื่อช่วยบรรเทาภาระกองทุนน้ำมันเชื้อเพลิงและดูแลราคาขายปลีกน้ำมันในประเทศว่าจะทำได้จริงหรือไม่ และมีรายละเอียดอย่างไร

จากตัวเลขดังกล่าวหากย้อนดูการซื้อขายของนักลงทุนตั้งแต่ต้นเดือนมิถุนายน พบว่า นักลงทุนต่างประเทศ เทขายสะสม 2.16 หมื่นล้านบาท ตามด้วยสถาบันเทขายสะสม 7.33 พันล้านบาท โดยนักลงทุนทั่วไปซื้อสะสมในเดือนนี้แล้ว 2.68 หมื่นล้านบาท ส่วนภาพรวมตั้งแต่ต้นปี นักลงทต่างประเทศยังเป็นผู้ซื้อสะสมสูงสุด 1.20 แสนล้านบาท โดยผู้เทขายหลักคือกลุ่มสถาบัน 9.81 หมื่นล้านบาท และนักลงทุนในประเทศเทขายสะสม 2.57 หมื่นล้านบาท

ขณะเดียวกันหากพิจารณาถึงการเคลื่อนไหวของดัชนีหลักทรัพย์ตั้งแต่ต้นปีที่ระดับ 1,646.38 จุด (4 ม.ค.) พบว่า ณ ปัจจุบัน (17 มิ.ย.) ดัชนีปรับตัวลดลง 89.99 จุด หรือ 5.57% และหากเปรียบจากจุดสูงสุดตั้งแต่ต้นปี 1,670.09 จุด (15 ก.พ.) พบว่าลดลง 110.70 จุด หรือ 7.09% โดยเมื่อวันที่ 16 มิ.ย. ที่ผ่านมาถือเป็นจุดต่ำสุดของปี 2565 ด้วยระดับ 1,561.10 จุด จากก่อนหน้านี้เคยสร้างจุดต่ำสุดไว้ที่ระดับ 1,582.90 จุด (8 มี.ค.) และ 1,578.67 จุด (13 พ.ค.)

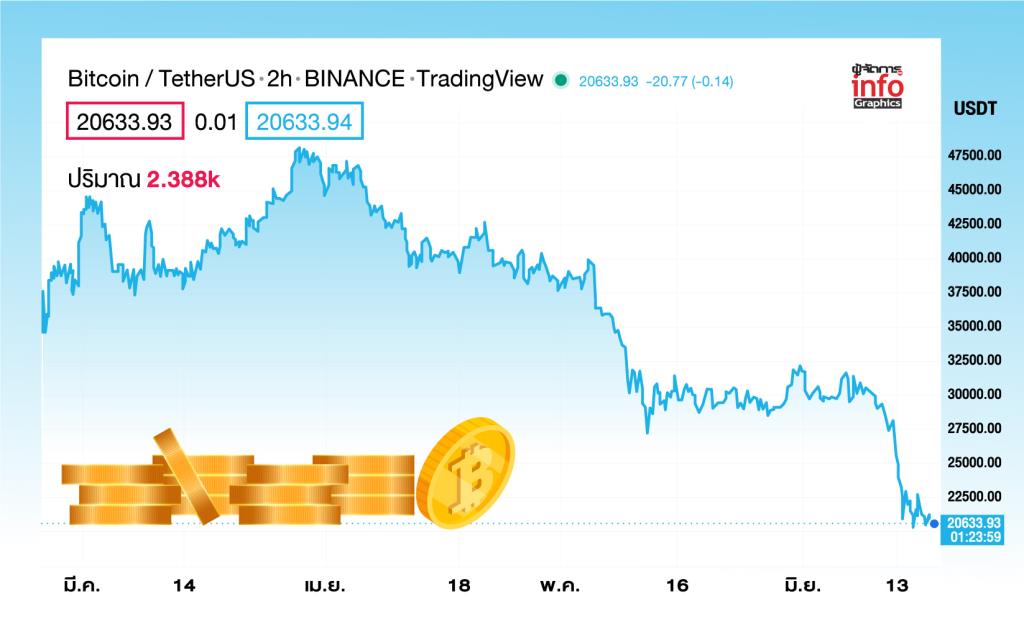

ส่วนตลาดคริปโตเคอเรนซี พบว่า เหรียญหลักอย่าง บิตคอยน์ (BTC) ร่วง 9.88% แตะ 20,346.8 เหรียญสหรัฐ (17 มิ.ย.) รวมมูลค่าซื้อขายกว่า 3.07 หมื่นล้านเหรียญ โดยภาพรวม ปรับตัวลงทิศทางเดียวกับสินทรัพย์เสี่ยงอื่นๆ เช่นเดียวกับ อีเทอเรียม (ETH) อยู่ที่ 1,075 เหรียญสหรัฐ จากวันก่อนหน้า 1,112.41 เหรียญสหรัฐ ลดลง 3.48% ส่วน 3 เหรียญยอดนิยมของไทย นำโดย KUB Coin ทรงตัวที่ระดับ 81.00 บาท เช่นเดียวกับ JFIN Coin อยู่ที่ 20.06 บาท ขณะที่กระเตื้องเล็กน้อยอยู่ที่ 2.20 บาท จาก 2.16 บาท ในวันก่อนหน้า

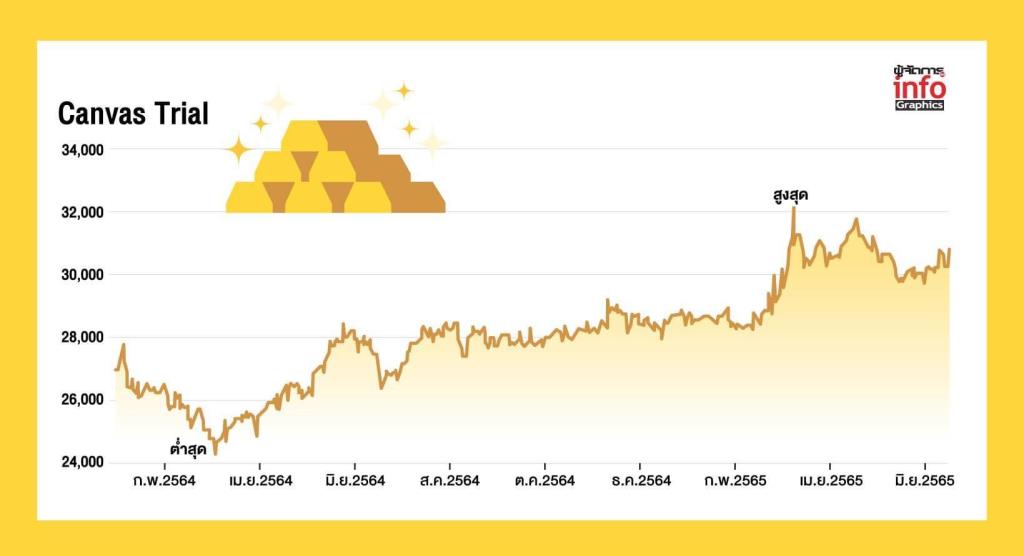

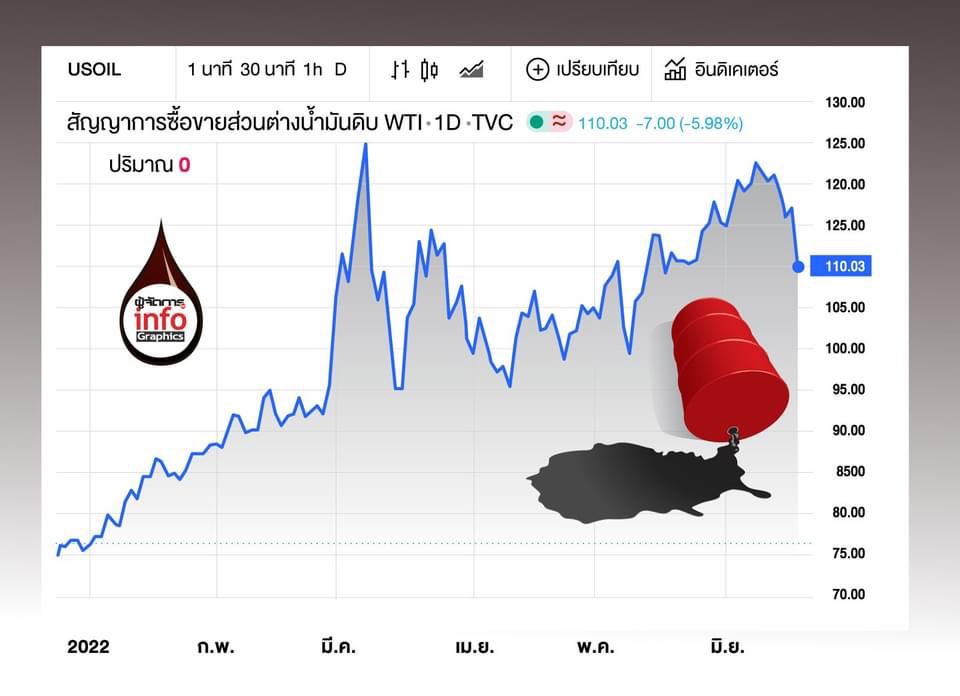

ขณะที่ราคาทองคำย้อนหลังตั้งแต่ต้นปี 2565 พบว่า ปรับตัวเพิ่มขึ้น 2,150 บาทต่อทองคำ 96.50% น้ำหนัก 1 บาท ล่าสุด (17 มิ.ย.) อยู่ที่ 30,800 บาท จาก 28,650 บาทในวันแรกของปี เพิ่มขึ้นมา 7.50% เช่นเดียวกับราคาน้ำมันที่ปรับเพิ่มขึ้นอย่างต่อเนื่องเห็นได้จากสัญญาซื้อขายน้ำมันดิบ WTI จาก 76.70 เหรียญ/บาร์เรล เพิ่มขึ้นมาอยู่ที่ 118.63 (17 มิ.ย.) เพิ่มขึ้น 41.93 เหรียญ/บาร์เรล เพิ่มขึ้น 54.66%

นอกจากนี้ประเทศไทยยังได้รับผลกระทบจากค่าเงินบาทที่อ่อนค่ามาอยู่ที่ 35.26 บาทต่อ 1 เหรียญดอลลาร์สหรัฐ จาก 33.20 บาท เพิ่มขึ้น 2.06 บาท หรือ 6.20% นั่นเพราtสถานการณ์อัตราเงินเฟ้อที่ปรับตัวสูงขึ้นทั่วโลกรวมถึงไทย กำลังส่งสัญญาณถึงภาวะวิกฤตที่ทั่วโลกต้องเผชิญ โดยอัตราเงินเฟ้อของไทยเพิ่มขึ้นจาก 1.2% เมื่อสิ้นปี 2564 มาอยู่ที่ 7.10% ในเดือน พ.ค.ที่ผ่านมา นับเป็นการปรับตัวสูงสุดในรอบ 13 ปี อย่างไรก็ตามในการประชุมของคณะกรรมการนโยบายการเงิน (กนง.) ครั้งล่าสุด (8 มิ.ย.) คาดว่าอัตราเงินเฟ้อของไทยทั้งปี 2565 จะอยู่ที่ 4.9% และจะลดลงเหลือ 1.7% ในปี 2566

หุ้นไทยสิ้นปี 1800 จุดลำบาก

จากสถานการณ์ที่เกิดขึ้น ในภาพรวมนักวิเคราะห์เชื่อว่า การปรับขึ้นอัตราดอกเบี้ย 0.75% ของเฟดในครั้งนี้ สร้างความกังวลต่อนักลงทุนว่าอาจมีผลกระทบภาคการลงทุน การบริโภค และภาคเศรษฐกิจโลก เห็นได้จากเหตุการณ์เกิดขึ้นราคาน้ำมันดิบเริ่มปรับตัวลง 3-4% เลยทีเดียว จากที่ผ่านมาปรับตัวสูงขึ้นตามสถานการณ์ความตึงเครียดรัสเซีย-ยูเครน สะท้อนว่าเศรษฐกิจโลกกำลังชะลอตัวและจะทำให้บริโภคน้ำมันลดลง

ไม่เพียงเท่านี้ ด้วยสัดส่วนหุ้นพลังงานของไทยสูงถึง 35% ของตลาด ดังนั้นหากเกิดแรงกดดันต่อราคาน้ำมันให้ปรับตัวลดลง อาจส่งผลให้ราคาหุ้นในกลุ่มนี้ลดลงไปด้วย หลังจากที่ผ่านมากลุ่มพลังงานช่วยพยุงให้ตลาดหุ้นไทยปรับตัวลดลงน้อยกว่าตลาดหุ้นอื่นๆในภูมิภาค อย่างไรก็ตามถ้าเศรษฐกิจโลกเกิดภาวะถดถอยจริง ไม่เฉพาะกลุ่มพลังงานเท่านั้นที่จะกลับมาสู่ขาลง กลุ่มธนาคารพาณิชย์ และค้าปลีก จะเป็นอีก 2 อุตสาหกรรมที่ได้รับผลกระทบตามไปด้วย ขณะที่สถานการณ์เงินเฟ้อในประเทศ นักวิเคราะห์เชื่อว่า การประชุม กนง.นัดพิเศษ จะไม่มีอะไรเซอร์ไพรส์ โดยหลายฝ่ายเชื่อว่าจะมีการปรับขึ้นอัตราดอกเบี้ยแน่นอน

ดังนั้นในระยะสั้น คาดว่าดัชนีฯ ยังคงผันผวนอยู่ในกรอบแคบ ทำให้ช่วงเวลาที่เหลือของปี 2565 ดัชนีฯน่าจะมีโอกาสเคลื่อนไหวอยู่ที่ระดับ 1,750-1,800 จุด ภายใต้เงื่อนไขว่าการปรับตัวขึ้นถึงระดับ 1,800 จุดได้ต้องได้รับแรงผลักดันจากอุตสาหกรรมท่องเที่ยวจะได้รับผลบวกจากการเปิดประเทศ และผ่อนคลายมาตรการควบคุมการแพร่ระบาดเชื้อไวรัสCovid-19 มากน้อยแค่ไหน ดังนั้นโอกาสที่ดัชนีเคลื่อนไหวอยู่บริเวณ 1,700 จุดมีความเป็นไปได้มากกว่า เพราะนอกจากการฟื้นตัวของอุตสาหกรรมท่องเที่ยว ยังมีปัจจัยบวกจากมาตรการกระตุ้นการใช้จ่ายผ่านหลายโครงการของรัฐบาล รวมถึงการบริโภคในประเทศและกิจกรรมทางเศรษฐกิจที่คาดว่าจะฟื้นตัวอย่างต่อเนื่อง

ส่วนกลุ่มอุตสาหกรรมที่แข็งแกร่งในช่วงนี้ และเชื่อว่าจะได้รับอานิสงส์จากการปรับขึ้นอัตราดอกเบี้ย นักวิเคราะห์ยกให้กลุ่มธนาคารพาณิชย์น่าจะได้รับประโยชน์จากเรื่องดังกล่าวมากที่สุด ถัดมาคือกลุ่มที่ได้รับประโยชน์จากการเปิดเมือง นั่นเพราะจะมีผู้ใช้บริการจากต่างประเทศกลับเข้ามาใช้บริการจากที่ลดลงไปเพราะมาตรการควบคุมของภาครัฐ และสถานการณ์การแพร่ระบาดของเชื้อไวรัส Covid-19 ทั่วโลกในช่วงก่อนหน้านี้ ได้แก่ กลุ่มโรงแรม กลุ่มโรงพยาบาล และร้านอาหาร

นั่นทำให้ประเมินช่วงไตรมาส 3/65 เป็นไตรมาสที่ไม่น่าลงทุน แนะนำถือเงินสด 10-20% เพราะหุ้นจะไซด์เวย์ดาวน์ อาจจะลงไปทดสอบใกล้ๆ บริเวณ 1,500 จุด แต่จะไม่ได้ปรับตัวลงแรงมากนัก โดยคาดว่าหุ้นไทยจะเริ่มฟื้นตัวได้ช่วงไตรมาส 4/65

ส่วนกรณีที่เงินบาทอ่อนค่าทะลุระดับ 35 บาทต่อดอลลาร์ คาดว่าจะเห็นเม็ดเงินลงทุนต่างชาติมีทิศทางไหลออกจากตลาดหุ้นไทยต่อเนื่อง สะท้อนผ่านเดือน มิ.ย.ต่างชาติทยอยขายหุ้นออกมาต่อเนื่อง จากช่วง 5 เดือนแรกต่างชาติซื้อสุทธิหุ้นไทย 1.4 แสนล้านบาท ขณะที่ตัวเลขเงินเฟ้อของไทยพุ่งสูงสุดอยู่ที่ 7.1% นักวิเคราะห์เชื่อว่าธนาคารแห่งประเทศไทย (ธปท.) จึงเริ่มส่งสัญญาณจะดำเนินนโยบายดอกเบี้ยขาขึ้น โดยคาดว่าในการประชุม กนง. ครั้งต่อไปจะต้องมีการปรับขึ้นอัตราดอกเบี้ยนโยบายตามการปรับขึ้นดอกเบี้ยของเฟดที่คาดว่าจะปรับขึ้นระดับ 0.75% อีกครั้ง แต่การปรับขึ้นของ กนง. คาดว่าแม้จะปรับขึ้นดอกเบี้ยแต่ก็ยังถือว่าต่ำ โดยคาดการณ์ปลายปีนี้อัตราดอกเบี้ยนโยบายไทยอยู่ที่ 1% ขณะที่ดอกเบี้ยสหรัฐฯอยู่ที่ 3.25-3.50%

ทองคำรับอานิสงส์ เฟดขึ้น ดบ. แรง

“พวรรณ์ นววัฒนทรัพย์” ประธานเจ้าหน้าที่บริหาร บริษัท วายแอลจี บูลเลี่ยน อินเตอร์เนชั่นแนล จำกัด (YLG) แสดงความเห็นถึงทิศทางราคาทองคำว่า หลังจากเฟด ประกาศปรับขึ้นอัตราดอกเบี้ย 0.75% ส่งผลให้หลังการประชุมราคาทองคำปรับขึ้นทันที 24 ดอลลาร์สหรัฐต่อออนซ์ เพราะก่อนหน้านี้ราคาทองคำร่วงลงก่อนผลการประชุมเฟดไปค่อนข้างมากแล้ว

ขณะเดียวกันเฟดได้ออกมาปรับลดประมาณการการเติบโตทางเศรษฐกิจเหลือ 1.7% จากเดิมที่คาดการณ์ 2.8% โดยเฟดประเมินว่าภาวะเศรษฐกิจโดยรวมของสหรัฐฯ ได้รับผลกระทบจากอัตราเงินเฟ้อที่เร่งขึ้น และมองว่าอัตราการว่างงานจะเพิ่มมากขึ้น ส่วนอัตราเงินเฟ้อเฟดมองว่าจะเร่งไปอยู่ระดับ 5.2% แม้ว่านายเจอโรม พาวเวลล์ ประธานเฟด จะประกาศว่ามีโอกาสที่การประชุมครั้งหน้าจะปรับขึ้นอัตราดอกเบี้ย 0.75% แต่ก็ยังมีความวิตกกังวลต่อปัจจัยเสี่ยงด้านเศรษฐกิจ จึงส่งผลให้ค่าเงินดอลลาร์ทิ้งตัวลงจากที่ก่อนหน้านี้แข็งค่าอย่างมาก

และการพักตัวลงมาของค่าเงินดอลลาร์ส่งผลให้ราคาทองคำฟื้นตัว ดังนั้น หากดอลลาร์เปลี่ยนทิศทางกลับมาอ่อนค่า อาจทำให้ทองคำมีโอกาสปรับตัวขึ้นได้ในระยะนี้ นอกจากนี้ การที่ธนาคารกลางทั่วโลกมีสัญญาณการปรับขึ้นอัตราดอกเบี้ย เพื่อให้สอดคล้องกับเฟด ก็จะยังเป็นปัจจัยกดดันทิศทางตลาดหุ้นให้โดนเทขาย เป็นอีกปัจจัยที่ส่งผลให้มีแรงซื้อทองคำในฐานะสินทรัพย์ปลอดภัย

อย่างไรก็ดีทิศทางทองคำระยะกลางยังเป็นลักษณะแกว่งตัวลงได้ เพราะเฟดยังคงส่งสัญญาณการปรับขึ้นอัตราดอกเบี้ยในอัตราสูงอย่างต่อเนื่องในการประชุมครั้งต่อๆ ไป มองแนวรับสำคัญที่ 1,818 และ 1,804 ดอลลาร์สหรัฐต่อออนซ์ ซึ่งเป็นจุดต่ำสุดของสัปดาห์ หากไม่หลุดแนวรับดังกล่าวจะเป็นแนวรับที่มีโอกาสปรับขึ้นไปที่ 1,860 ดอลลาร์สหรัฐต่อออนซ์ และแนวต้านถัดไป 1,879 ดอลลาร์สหรัฐต่อออนซ์ แต่ถ้าราคาปรับขึ้นไปมากแนะนำแบ่งขาย เพราะสัญญาณระยะกลางยังเป็นการแกว่งตัวลง โดยแนะนำให้เน้นเก็งกำไรตามรอบ ขณะที่กรอบราคาทองคำในประเทศ มองแนบรับที่ 30,350-30,100 บาทต่อบาททองคำ แนวต้าน 31,050-31,350 บาทต่อบาททองคำ

ขึ้น ดบ. กดดันคริปโตฯ ซึมยาว

ด้านตลาดเหรียญดิจิทัล จากการปรับตัวลดลงอย่างต่อเนื่องของเหรียญบิตคอยน์ ทำให้มูลค่าตลาดของสกุลเงินดิจิทัลทั่วโลกวูบหายกว่า 2 แสนล้านดอลลาร์แล้ว หลังจากราคาบิตคอยน์ร่วงหลุด 24,000 ดอลล์ แตะระดับต่ำสุดนับตั้งแต่เดือน ธ.ค. 2563 ท่ามกลางความกังวลต่อการเร่งปรับขึ้นอัตราดอกเบี้ยของเฟด และการปรับลดขนาดงบดุล ซึ่งจะฉุดสภาพคล่องในตลาด

ข้อมูลของ Coinmarketcap.com ซึ่งรวบรวมราคาสกุลเงินดิจิทัลมากกว่า 1,000 สกุลจากตลาดซื้อขายทั่วโลก พบว่า มูลค่าตลาดของสกุลเงินดิจิทัล ทั้งหมดดิ่งลงต่ำกว่าระดับ 1 ล้านล้านดอลลาร์ ซึ่งเป็นครั้งแรกนับตั้งแต่เดือน ก.พ. 2564 จากก่อนหน้านี้ มูลค่าตลาดของสกุลเงินดิจิทัลพุ่งแตะระดับ 2.9 ล้านล้านดอลลาร์ในเดือน พ.ย. 2564 ซึ่งเป็นระดับสูงสุดเป็นประวัติการณ์

นอกจากนี้ อีกสาเหตุที่ทำให้บิตคอยน์ปรับตัวลงหนัก ยังมาจากผลกระทบที่ “เซลเซียส เน็ตเวิร์กส์” (Celsius Networks) ซึ่งเป็นหนึ่งในแพลตฟอร์มปล่อยกู้คริปโตเคอเรนซีใหญ่ที่สุดในโลก ประกาศระงับการให้บริการด้านการถอน การแลกเปลี่ยน และการโอนระหว่างบัญชีทั้งหมดเป็นชั่วคราว เนื่องจากตลาดประสบความผันผวนอย่างหนักนั่นเพราะการเร่งขึ้นอัตราดอกเบี้ยของเฟด เพื่อแก้ไขปัญหาเศรษฐกิจซบเซา ส่งผลให้เกิดการย้ายฐานเงินการลงทุนจากสินทรัพย์เสี่ยง ไปยังสินทรัพย์ปลอดภัย กล่าวคือทำให้เม็ดเงินจำนวมากไหลออกจากตลาดคริปโตฯ

“บิตคอยน์มีความเสี่ยงที่จะร่วงลงไปทำจุดต่ำสุดที่ 8,000 ดอลลาร์สหรัฐ หรือประมาณ 2.8 แสนบาทเลยทีเดียว” Scott Minerd ประธานเจ้าหน้าที่ฝ่ายการลงทุนของ Guggenheim แสดงความเห็น ขณะเดียวกันตามรายงานของ Digital Asset Manager CoinShares ระบุว่ากองทุนคริปโตฯ มีการไหลออกของเม็ดเงินแล้วกว่า 102 ล้านเหรียญสหรัฐ เนื่องจากนักลงทุนกังวลต่อนโยบายของธนาคารกลางที่เข้มงวดขึ้น

“ระลอกคลื่นในตลาดยังไม่หยุดแค่นี้ โชคไม่ดีนักที่เกมยังไม่จบ” Scottie Siu ผู้อำนวยการฝ่ายการลงทุนของ Axion Global Asset Management ในฮ่องกงแสดงความเห็น

ล่าสุดเหรียญคริปโตฯ ยังถูกด้อยค่าอีกครั้ง เมื่อ “บิล เกตส์” ผู้ก่อตั้งไมโครซอฟท์ ได้ออกมาแสดงความเห็นว่า ตามหลัก Value Investing การจะทำกำไรจากการลงทุน คือต้องซื้อสินทรัพย์นั้นๆ ในราคาที่ต่ำกว่ามูลค่าที่แท้จริง เพราะสุดท้ายแล้วในระยะยาว มูลค่าของสินทรัพย์นั้นจะปรับเข้าสู่มูลค่าที่แท้จริงเอง ส่วนคนที่ยอมซื้อในราคาที่สูงกว่ามูลค่าที่แท้จริง จะถูกเรียกว่า Fool หรือ “คนโง่”และคนที่ยอมซื้อสินทรัพย์นั้นต่อในราคาที่สูงกว่าราคาที่คนโง่ซื้อมาอีกที ก็จะถูกเรียกว่า Greater fool หรือ “คนโง่กว่า” เป็นที่มาของคำว่า Greater fool theory หรือ “ทฤษฎีคนโง่กว่า”

ล่าสุด 19 มิ.ย. 65 บิตคอยน์ได้ปรับตัวลดลงต่ำกว่า 20,000 ดอลลาร์ ณ เวลา 13.30 น. อยู่ที่ 18,388 ดอลลาร์

ปัญหาเงินเฟ้อส่อเป็นระยะยาว

ล่าสุด KKP Research โดยเกียรตินาคินภัทร คาดการณ์ว่าเงินเฟ้ออาจไม่ใช่ปัญหาระยะสั้น และมีโอกาสปรับตัวสูงขึ้นยาวนานกว่าที่คาด ส่งผลให้อัตราดอกเบี้ยไทยกำลังเปลี่ยนทิศทางเป็นขาขึ้น โดยคาดการณ์เงินเฟ้อเป็น 6.6% ในปี 2565 และ 3.1% ในปี 2566 ดังนั้นสิ่งที่ต้องจับตามอง คือ แนวโน้มเงินเฟ้อสูง และดอกเบี้ย จะส่งผลอย่างมากต่อปัญหาค่าครองชีพ ต้นทุน และส่งผลต่อเนื่องกับภาระการชำระหนี้ของครัวเรือนที่จะปรับตัวสูงขึ้น สร้างความเสี่ยงให้เศรษฐกิจไทยซึมยาว

ทั้งนี้ แม้ปัจจัยกดดันเงินเฟ้อที่เกิดจากการเปิดเมืองอาจจะเริ่มคลี่คลาย แต่มีโอกาสที่เงินเฟ้อโลกและเงินเฟ้อไทยจะยังคงอยู่ในระดับสูง และยังไม่ชะลอตัวลงจาก 3 เหตุผล คือ

1. นโยบายการเงินตอบสนองต่อเงินเฟ้อช้า ส่วนต่างของอัตราดอกเบี้ยที่แท้จริงกับตัวเลขเงินเฟ้อในสหรัฐอเมริกา สูงที่สุดนับตั้งแต่ช่วงวิกฤต ปี 2513-2523 สะท้อนว่านโยบายการเงินยังคงผ่อนคลาย และเป็นตัวเร่งอุปสงค์ให้ยังเติบโตร้อนแรง

2. การส่งผ่านของเงินเฟ้อไปยังสินค้าต่างๆ ยังมีอย่างต่อเนื่อง ในสถานการณ์ปัจจุบันยังมีราคาสินค้าที่เตรียมปรับขึ้นอยู่อีก ตัวอย่างเช่น ในสหรัฐอเมริกา ราคาบ้านปรับตัวสูงขึ้นอย่างมาก จากปัญหาต้นทุน และการข้อจำกัดด้านอุปทาน และราคาบ้านที่เพิ่มขึ้นอาจจะทำให้ค่าเช่าเพิ่มขึ้นต่อเนื่อง และส่งผลให้เงินเฟ้อสหรัฐฯ ค้างอยู่ในระดับสูงในปี 2566

3. ปัจจัยความขัดแย้งด้านภูมิรัฐศาสตร์ ซึ่งส่งผลต่อราคาน้ำมันและอาหาร และความเสี่ยงด้านการคาดการณ์เงินเฟ้อ แรงกดดันด้านเงินเฟ้อโลกที่ยังไม่มีทีท่าว่าจะคลี่คลายลง ทำให้แรงกดดันเงินเฟ้อในประเทศจะยังมีมาก และนโยบายการเงินทั่วโลกจะมีทิศทางตึงตัวชัดเจนขึ้น จะกดดันให้ กนง.เริ่มปรับอัตราดอกเบี้ยนโยบายในการประชุมครั้งต่อไป โดยคาดการณ์ว่า ธปท. จะปรับอัตราดอกเบี้ยนโยบายขึ้น 3 ครั้งในปีนี้ และปรับขึ้นอีก 4 ครั้งในปี 2566

ดังนั้น KKP Research เห็นว่า ปัญหาเงินเฟ้อไม่ได้น่ากังวลแค่ในระยะสั้น แต่อาจเป็นการเปลี่ยนแปลงเชิงโครงสร้างระยะยาวครอบคลุมถึงทศวรรษหน้า จากกระแสโลกที่กำลังเปลี่ยนทิศทางอย่างถาวร คือ 1) การเข้าสู่จุดสูงสุดของยุคโลกาภิวัตน์ การเข้าร่วมการค้าโลกของจีน ส่งผลให้ต้นทุนการผลิตทั่วโลกถูกลง อย่างไรก็ตาม ค่าจ้างแรงงานในจีนที่สูงขึ้นพร้อมกับภาวะเริ่มขาดแรงงาน ตัวเลขการค้าระหว่างประเทศที่โตต่ำ สัญญาณความขัดแย้งระหว่างประเทศทั้งจีนและสหรัฐฯ และรัสเซียและยูเครน การย้ายฐานการผลิตกลับประเทศ เป็นสัญญาณสะท้อนจุดสูงสุดของโลกาภิวัตน์

2) อำนาจตลาดที่มีแนวโน้มสูงขึ้นต่อเนื่อง บริษัทในสหรัฐฯ มีแนวโน้มครองอำนาจตลาดเพิ่มขึ้นต่อเนื่องในระยะยาว เช่น ธุรกิจ E-commerce 3) สังคมสูงวัยในระดับโลกอาจเพิ่มแรงกดดันด้านเงินเฟ้อ แม้ว่าผู้สูงอายุจะบริโภคสินค้าน้อยกว่าคนวัยหนุ่มสาว แต่ปัจจัยสำคัญอีกทางหนึ่งคือสัดส่วนระหว่างคนสูงอายุเทียบกับประชากรวัยทำงานกำลังเพิ่มสูงขึ้นต่อเนื่อง บ่งบอกว่าแรงงานและกำลังการผลิตกำลังลดลงเมื่อเปรียบเทียบกับจำนวนผู้บริโภค

จากข้อมูลดังกล่าวประเมินว่า เศรษฐกิจโลกในช่วงนี้มีความเสี่ยงกำลังจะเข้าสู่ภาวะ Stagflation ก่อนที่จะเข้าสู่ภาวะเศรษฐกิจถดถอย (Recession) ในช่วงปลายปี 2566 ถึงปี 2567 โดยสถิติในอดีตสะท้อนให้เห็นว่า เมื่อธนาคารกลางสหรัฐฯ ปรับดอกเบี้ยขึ้นเพื่อสู่กับภาวะเงินเฟ้อ จะนำเศรษฐกิจเข้าสู่ภาวะถดถอยเกือบทุกครั้ง และสัญญาณจากตลาดการเงินที่ต้องจับตาดู คือ Inverted Yield Curve ซึ่งมักจะเกิดขึ้นก่อนภาวะเศรษฐกิจถดถอยประมาณ 1 ปี แม้ในปัจจุบัน ตลาดการเงินยังหวังว่าเศรษฐกิจโลกจะเข้าสู่ภาวะ Soft-landing หรือภาวะที่ไม่เกิดเศรษฐกิจถดถอย แต่ KKP Research มองว่ามีโอกาสน้อยลงไปเรื่อยๆ ในภาวะที่ความเสี่ยงเงินเฟ้อกำลังรุนแรงขึ้น

ขณะเดียวกันในช่วงที่ผ่านมา ธปท. ยังแสดงความกังวลกับตัวเลขเงินเฟ้อน้อยมาก เมื่อย้อนดูเหตุการณ์เงินเฟ้อในสหรัฐฯ ซึ่งตัวเลขเงินเฟ้อปรับตัวขึ้นไปก่อนไทย ทำให้เกิดความกังวลว่าสถานการณ์ในประเทศไทยจะเกิดขึ้นในลักษณะเดียวกันกับในสหรัฐฯ ที่คาดการณ์เงินเฟ้อผิดพลาด โดยการคาดการณ์เงินเฟ้อของไทยมีความเสี่ยงที่จะต่ำเกินไป จากทั้งผลกระทบต่อเนื่องจากราคาน้ำมันต่อราคาสินค้าอื่นๆ ที่ยังมีต่อเนื่อง มาตรการช่วยเหลือจากภาครัฐที่ลดลง และค่าเงินบาทที่เริ่มปรับตัวอ่อนค่าลง ซึ่งจะส่งผลต่อราคาสินค้านำเข้า

“KKP Research ได้ปรับการคาดการณ์ตัวเลขเงินเฟ้อของไทยเป็น 6.6% ในปี 2566 และ 3.1% ในปี 2567 และคาดการณ์ว่าแรงกดดันในปัจจุบันจะทำให้ ธปท. ปรับอัตราดอกเบี้ยขึ้น 3 ครั้งในปี 2565 และขึ้นอีก 4 ครั้งในปี 2566 อย่างไรก็ตาม การปล่อยให้อัตราเงินเฟ้ออยู่ในระดับสูงเป็นเวลานานจะทำให้การควบคุมเงินเฟ้อทำได้ยากขึ้น และ ธปท. อาจต้องขึ้นอัตราดอกเบี้ยมากกว่าเดิม” บทวิเคราะห์ระบุ

นอกจากปัญหาเงินเฟ้อที่นำไปสู่ความเสี่ยงเศรษฐกิจโลกชะลอตัวลง หรือเข้าสู่ภาวะถดถอย จะทำให้เศรษฐกิจไทยเสี่ยงได้รับผลกระทบอย่างมากผ่านช่องทางการส่งออกและภาคการท่องเที่ยวแล้ว การปรับอัตราดอกเบี้ยขึ้นในปี 2565 และ 2566 อาจส่งผลกระทบเพิ่มเติม และเป็นเรื่องที่หลีกเลี่ยงได้ยาก เพราะไทยเป็นประเทศเศรษฐกิจเปิดขนาดเล็กที่ได้รับการส่งผ่านราคาและแรงกดดันที่มาจากภาวะเงินเฟ้อโลกและราคาน้ำมัน

โดยแนวโน้มเงินเฟ้อโลกที่เปลี่ยนไปในระยะยาว และทิศทางดอกเบี้ยขาขึ้น จะส่งผลให้ภาระหนี้ของภาคครัวเรือนไทยปรับตัวสูงขึ้นและเพิ่มความเสี่ยงกับเศรษฐกิจในประเทศได้ สถานการณ์หนี้ครัวเรือนของไทยที่สูงเกินกว่า 90% ของ GDP สะท้อนว่าเศรษฐกิจไทยมีแนวโน้มที่จะมีความเปราะบางต่อการปรับอัตราดอกเบี้ยขึ้นมากด้วย.