ศูนย์วิจัยกสิกรฯ ประเมินกำไรสุทธิของระบบธนาคารพาณิชย์จดทะเบียนในประเทศในไตรมาส 3/2564 อาจลดลงเมื่อเทียบกับไตรมาสก่อนหน้า เนื่องจากการฟื้นตัวของกิจกรรมทางเศรษฐกิจสะดุดลงอีกครั้งจากสถานการณ์โควิด-19 ที่ปะทุขึ้นในช่วงระหว่างไตรมาส อย่างไรก็ดีคาดว่าจะขยับสูงขึ้นเทียบกับช่วงเดียวกันปีก่อน เนื่องจากในปีก่อนมีการตั้งสำรองในระดับสูงรับโควิด-19 ระลอกแรก

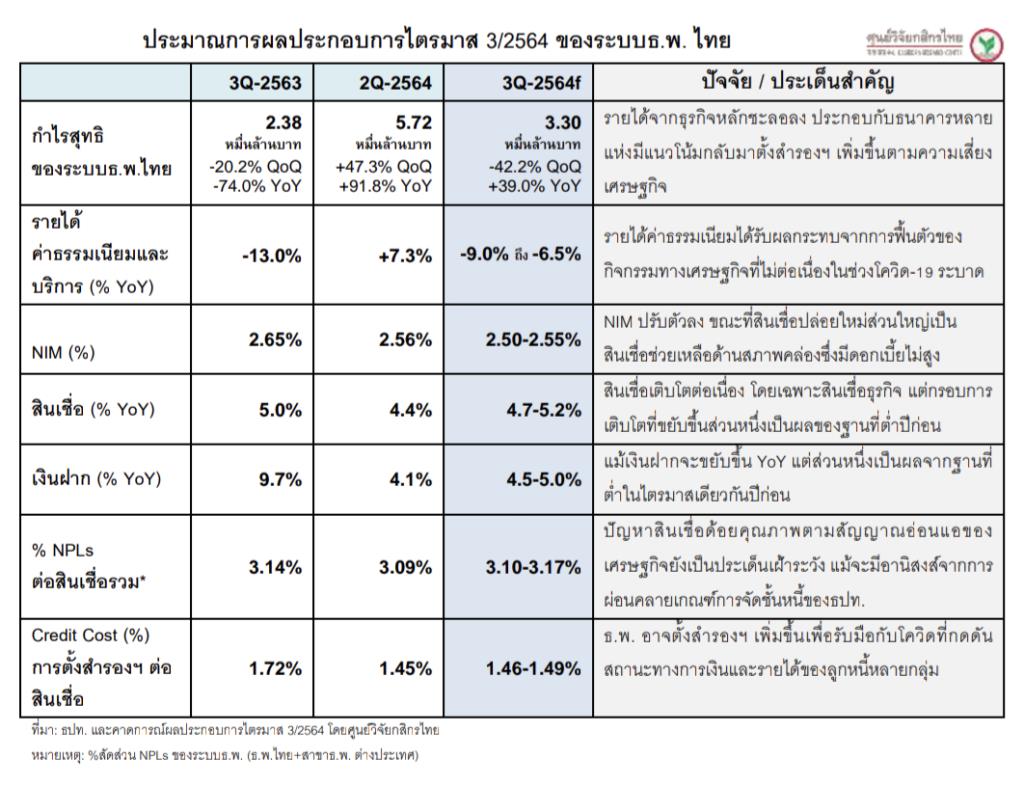

ศูนย์วิจัยกสิกรไทยคาดการณ์กำไรสุทธิของระบบธนาคารพาณิชย์ไทยที่ 3.30 หมื่นล้านบาทในไตรมาสที่ 3/2564 ลดลงประมาณ 42.2% QoQ เมื่อเทียบกับไตรมาส 2/2564 ที่มีกำไรสุทธิสูงถึง 5.72 หมื่นล้านบาท จากผลของการบันทึกกำไรพิเศษจากเงินลงทุนจากการขายหุ้นในบริษัทในเครือของสถาบันการเงินแห่งหนึ่ง ทั้งนี้ หากไม่นับรวมรายการนี้ กำไรสุทธิยังคงปรับตัวลง QoQ ประมาณ 32.5% เนื่องจากรายได้ที่มิใช่ดอกเบี้ย โดยเฉพาะรายได้ค่าธรรมเนียมและบริการหดตัวลงต่อเนื่องตามสัญญาณอ่อนแอของเศรษฐกิจซึ่งในระหว่างไตรมาสมีแรงกดดันเพิ่มขึ้นจากการแพร่ระบาดและการใช้มาตรการควบคุมการระบาดที่เข้มงวด ขณะที่รายจ่ายในการตั้งสำรองค่าเผื่อผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นหรือค่าใช้จ่ายในการตั้งสำรองอาจขยับสูงขึ้นมากกว่าช่วงครึ่งแรกของปีเพื่อรองรับความเสี่ยงจากโควิด-19 ที่ยืดเยื้อ อย่างไรก็ดี กำไรสุทธิของระบบ ธ.พ. ไทยในไตรมาสที่ 3/2564 ดังกล่าวยังขยับสูงขึ้นหากเทียบกับฐานที่ต่ำในช่วงเดียวกันปีก่อน

รายได้จากธุรกิจหลักของธนาคารพาณิชย์ ชะลอลงในไตรมาส 3/2564 นำโดยรายได้ที่มิใช่ดอกเบี้ย โดยเฉพาะรายได้ค่าธรรมเนียมและบริการซึ่งน่าจะหดตัวลงประมาณ 6.5-9.0% YoY เช่น รายได้จากค่าธรรมเนียมบัตรเครดิต บริการโอนเงินและเรียกเก็บเงิน รวมถึงค่าธรรมเนียมจัดการ และค่านายหน้า นอกจากนี้ คาดว่าการตีมูลค่าเงินลงทุนในตราสารทางการเงินผ่านงบกำไรขาดทุนของธนาคารพาณิชย์น่าจะได้รับแรงกดดันจากการปรับตัวขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาล และในไตรมาสที่ 3 ไม่น่าจะมีการบันทึกรายได้พิเศษก้อนใหญ่จากส่วนอื่นๆ

สำหรับรายได้ดอกเบี้ยในภาพรวมในไตรมาส 3/2564 น่าจะชะลอลงเล็กน้อยเมื่อเทียบกับไตรมาสก่อน เนื่องจากการปล่อยสินเชื่อใหม่เป็นไปอย่างระมัดระวัง โดยเฉพาะผลิตภัณฑ์สินเชื่อรายย่อยที่ชะลอตัวลงตามความเปราะบางทางการเงินของภาคครัวเรือน อย่างไรก็ดีภาพรวมสินเชื่อยังน่าจะขยับขึ้นทั้งเมื่อเทียบแบบ QoQ และ YoY ตามการเติบโตต่อเนื่องของสินเชื่อธุรกิจ โดยเฉพาะธุรกิจรายใหญ่ ประกอบกับสถาบันการเงินมีการปล่อยสินเชื่อผู้ประกอบการผ่านโครงการสินเชื่อฟื้นฟูมากขึ้น ทั้งนี้ ศูนย์วิจัยกสิกรไทยคาดว่า สินเชื่อของระบบ ธ.พ. ไทยจะเติบโตในกรอบ 4.7-5.2% YoY ในไตรมาส 3/2564 ขยับขึ้นจากที่เติบโต 4.4% YoY ในไตรมาส 2/2564 ที่ผ่านมา แต่ NIM ในไตรมาส 3/2564 อาจจะชะลอลงมาอยู่ในกรอบประมาณ 2.50-2.55% เทียบกับ 2.56% ในไตรมาส 2/2564 เนื่องจากสินเชื่อธุรกิจที่ปล่อยใหม่ในช่วงหลายไตรมาสที่ผ่านมาส่วนใหญ่เป็นสินเชื่อช่วยเหลือด้านสภาพคล่องซึ่งมีดอกเบี้ยไม่สูง

นอกจากนี้ ธนาคารหลายแห่งมีแนวโน้มกลับมาตั้งสำรองเพิ่มขึ้นในไตรมาส 3/2564 เพื่อเตรียมรับมือประเด็นด้านคุณภาพหนี้ภายใต้สถานการณ์โควิด-19 ที่ยืดเยื้อ แม้จะยังได้รับอานิสงส์จากการผ่อนคลายเกณฑ์การจัดชั้นลูกหนี้โควิด-19 ที่ปะทุขึ้นในช่วงระหว่างไตรมาสที่ 3 มีความรุนแรงและขยายเป็นวงกว้างย่อมมีผลกดดันสถานะทางการเงินของลูกหนี้หลายกลุ่ม ขณะที่ข้อมูลจาก ธปท. สะท้อนสัญญาณว่า ลูกหนี้มีแนวโน้มทยอยเข้ารับความช่วยเหลือจากสถาบันการเงินเพิ่มขึ้น โดยยอดภาระหนี้เข้ามาตรการช่วยเหลือยับขึ้นจากจุดต่ำสุดของปีนี้ที่ 3.18 ล้านล้านบาท (จากจำนวนบัญชีลูกหนี้เข้ามาตรการ 4.77 ล้านบัญชี) ในเดือนเมษายน 2564 มาที่ 3.35 ล้านล้านบาท (จำนวนบัญชีลูกหนี้เข้ามาตรการ 5.12 ล้านบัญชี) ในเดือนกรกฎาคม 2564 โดยในจำนวนนี้สัดส่วนกว่า 60% เป็นลูกหนี้ที่รับความช่วยเหลือจากธนาคารพาณิชย์

ดังนั้น ภายใต้สถานการณ์ดังกล่าว ศูนย์วิจัยกสิกรไทยประเมินว่า ธนาคารพาณิชย์หลายแห่งจะทยอยตั้งสำรองในระดับที่สูงกว่าช่วงปกติ เพื่อเตรียมการรองรับความไม่แน่นอนของประเด็นคุณภาพของสินเชื่อที่ยังคงเป็นประเด็นที่ต้องเฝ้าระวังอย่างใกล้ชิด แม้ว่า ธปท. ได้ขยายเวลาผ่อนปรนเกณฑ์การจัดชั้นลูกหนี้และการกันเงินสำรองให้สถาบันการเงินไปจนถึงสิ้นปี 2565 แล้วก็ตาม สำหรับสถานการณ์สินเชื่อด้อยคุณภาพในช่วงไตรมาสที่ 3/2564 ศูนย์วิจัยกสิกรไทยคาดว่า สัดส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ หรือ NPL Ratio ของระบบธนาคารพาณิชย์อาจขยับขึ้นมาที่ 3.10-3.17% ต่อสินเชื่อรวมในไตรมาส 3/2564 จากระดับ 3.09% ต่อสินเชื่อรวมในไตรมาส 2/2564 ตามสัญญาณความเปราะบางทางการเงินและปัญหาในการประคองรายได้ของลูกหนี้ในกลุ่ม SMEs และรายย่อย ขณะที่สัดส่วนการตั้งสำรองต่อสินเชื่อ หรือ Credit Cost ยังคงทรงตัวอยู่ในกรอบ 1.46-1.49% ในไตรมาส 3/2564 ขยับขึ้นจากระดับ 1.45% ไตรมาส 2/2564

สำหรับแนวโน้มในระยะข้างหน้ามองว่า ธนาคารพาณิชย์จะสามารถปรับตัวเพื่อประคองทิศทางกำไรสุทธิในไตรมาสสุดท้ายของปี 2564 ให้อยู่ในระดับที่สูงกว่าช่วงเดียวกันปีก่อน โดยเฉพาะหากการคลายมาตรการควบคุมสถานการณ์โควิด-19 ที่ทางการไทยทยอยดำเนินการมีส่วนช่วยบรรเทาแรงกดดันต่อกิจกรรมทางเศรษฐกิจลงบางส่วน แม้ว่าการฟื้นตัวในภาพรวมจะมีความไม่แน่นอนและต้องใช้เวลาอีกระยะหนึ่งก็ตาม

อย่างไรก็ดี แม้เศรษฐกิจไทยอาจเริ่มมีสัญญาณที่ดีขึ้นในไตรมาสที่ 4/2564 แต่คงต้องยอมรับว่า ระดับการฟื้นตัวของเศรษฐกิจ/ธุรกิจในแต่ละภาคส่วนจะยังมีความแตกต่างกัน ซึ่งทำให้ภารกิจสำคัญของธนาคารพาณิชย์ในช่วงหลายไตรมาสข้างหน้าจะอยู่ที่การเตรียมสภาพคล่องเพื่อสนับสนุนภาคธุรกิจในการพลิกฟื้นกิจการในจังหวะที่อัตราดอกเบี้ยยังคงทรงตัวอยู่ในระดับต่ำ ซึ่งจะต้องเดินหน้าควบคู่ไปกับการเร่งปรับโครงสร้างหนี้และให้ความช่วยเหลือลูกหนี้ในกลุ่มที่ยังฟื้นตัวได้ช้า เพื่อเป็นอีกแนวทางในการดูแลปัญหาคุณภาพสินทรัพย์ที่จะยังคงเป็นโจทย์ต่อเนื่องไปในปีข้างหน้า และสำหรับในปีหน้านั้น ความท้าทายที่รออยู่จะเป็นเรื่องสถานการณ์การแข่งขันของตลาดผลิตภัณฑ์บริการทางการเงิน ซึ่งไม่ใช่เฉพาะในส่วนของตลาดสินเชื่อเท่านั้นที่จะทวีความเข้มข้นมากขึ้นท่ามกลางผู้เล่นที่หลากหลาย ทั้งธนาคารพาณิชย์ นอนแบงก์ และกลุ่ม FinTech และ TechFin โดยภายใต้สนามการแข่งขันดังกล่าว ทำให้ธนาคารพาณิชย์มีแนวโน้มที่จะเตรียมวางแนวทางสำหรับการแก้โจทย์-ปรับโมเดลเพื่อสร้างรายได้ในระยะยาวหลังโควิด-19 สิ้นสุดลง โดยเฉพาะการใช้ฐานข้อมูลเพื่อเพิ่มโอกาสทางธุรกิจในตลาดที่ให้ผลตอบแทนสูง (High Yield) ชิงส่วนแบ่งในตลาดลูกค้าในช่องทางออนไลน์ และดิจิทัลแพลตฟอร์ม