ตลาดตราสารหนี้ไทยคาดภาคเอกชนแห่ระดมเงิน ดันตัวเลขออกหุ้นกู้ปี 2564 แตะระดับ 9 แสนล้านบาท ขณะที่ต่างชาติเข้ามาลงทุนต่อเนื่อง แนะนำกลยุทธ์เลือกหาหุ้นกู้ประสิทธิภาพดี ถือครองแล้วไม่เจ็บภายหลัง

เมื่อเร็วๆ นี้ สมาคมตลาดตราสารหนี้ไทย (ThaiBMA) รายงานว่า เผยแม้จะมีการระบาดของ COVID-19 ระลอกใหม่ในช่วงไตรมาส 2 แต่ตลาดตราสารหนี้ไทยยังขยายตัวที่ร้อยละ 2 จากการระดมทุนที่เพิ่มขึ้นของทั้งภาครัฐและภาคเอกชน ในขณะที่นักลงทุนต่างชาติกลับเข้าซื้อสุทธิตราสารหนี้ไทยตั้งแต่เดือนมีนาคมเป็นต้นมา ทำให้ในครึ่งแรกของปี 2564 นักลงทุนต่างชาติมียอดการซื้อสุทธิสะสม 7.34 หมื่นล้านบาท

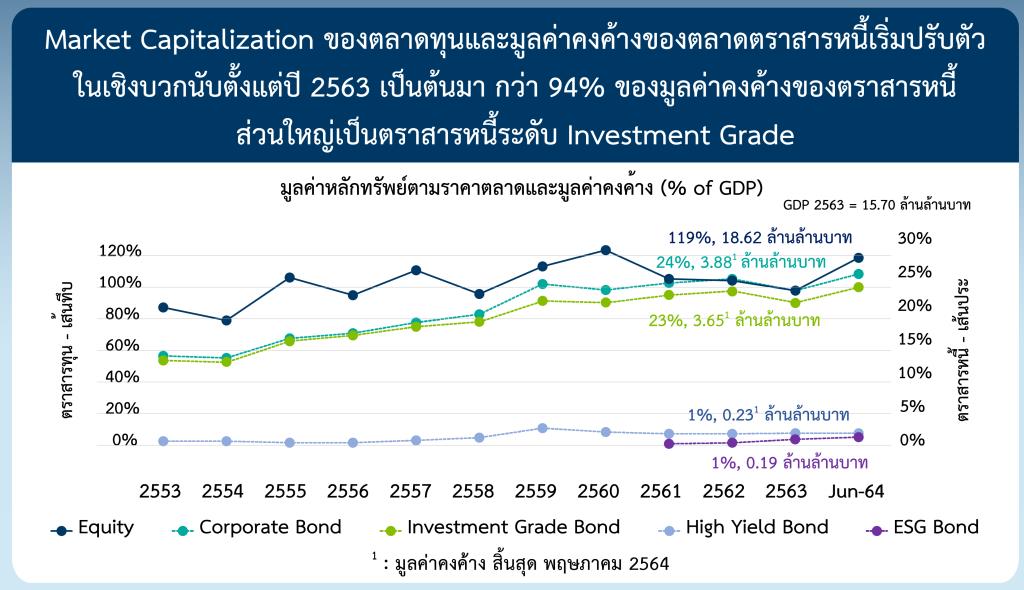

“ธาดา พฤฒิธาดา” กรรมการผู้จัดการสมาคม ThaiBMA กล่าวว่า การขยายตัวที่ร้อยละ 2 มาอยู่ที่ 14.41 ล้านล้านบาท เป็นการเพิ่มขึ้นในตราสารหนี้ที่ออกโดยรัฐบาล ลดลงในตราสารหนี้ที่ออกโดยธนาคารแห่งประเทศไทย (ธปท.) ส่วนมูลค่าการออกตราสารหนี้ภาคเอกชนระยะยาวเพิ่มขึ้นร้อยละ 63 เมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว โดยมีมูลค่าการออก 5.22 แสนล้านบาท ใกล้เคียงกับช่วงเดียวกันของปี 2562 ซึ่งเป็นปีที่มียอดการออกทั้งปีสูงสุดเป็นประวัติการณ์

สำหรับการออก หุ้นกู้เพื่อสิ่งแวดล้อม สังคมและความยั่งยืน (ESG bond) ยังเป็นกระแสอย่างต่อเนื่อง โดยในช่วงครึ่งแรกของปี 2564 มีมูลค่าการออก ESG bond จากทั้งภาครัฐและเอกชนรวมทั้งสิ้น 6.1 หมื่นล้านบาท คิดเป็นร้อยละ 70 ของมูลค่าการออกปีที่แล้วทั้งปี

ส่วนการลงทุนจากต่างประเทศ (Fund flow) ในครึ่งแรกของปี 2564 นักลงทุนต่างชาติมีการซื้อสุทธิรวม 7.34 หมื่นล้านบาท เป็นการขายสุทธิตราสารหนี้ระยะสั้น และซื้อสุทธิตราสารหนี้ระยะยาว เป็นการกลับเข้าซื้อตั้งแต่เดือนมีนาคมเป็นต้นมา ทำให้ยอดการถือครองตราสารหนี้ไทยของนักลงทุนต่างชาติ ณ สิ้นไตรมาส 2 ของปีนี้อยู่ที่ 9.08 แสนล้านบาท เพิ่มขึ้นจาก 8.49 แสนล้านบาท ณ สิ้นปีก่อนหน้า โดยมากกว่าร้อยละ 90 เป็นการถือครองในตราสารหนี้ระยะยาว

ทั้งนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลไทยในช่วงครึ่งปีแรกมีการปรับตัวในทิศทางขาขึ้นอย่างชัดเจนโดยเฉพาะในเดือนกุมภาพันธ์และมีนาคมที่ปรับตัวขึ้นค่อนข้างมากตามอัตราผลตอบแทนพันธบัตรสหรัฐฯ ที่มีปัจจัยกดดันจากความกังวลด้านเงินเฟ้อ จากนั้นปรับตัวลงเล็กน้อยในไตรมาส 2 จากการระบาดของ COVID-19 ระลอก 3 เมื่อสิ้นไตรมาส 2 ของปี เส้น Bond yield จึงมีลักษณะชันขึ้น (Steepen) จากสิ้นปีที่แล้ว โดย Bond yield ปรับตัวสูงขึ้นจากสิ้นปีก่อนในทุกช่วงอายุ ซึ่งรุ่นอายุ 2 ปี เพิ่มขึ้น 13 bps. และรุ่นอายุ 10 ปี เพิ่มขึ้น 50 bps. จากปลายปีที่แล้ว มาอยู่ที่ระดับร้อยละ 0.51 และที่ร้อยละ 1.78 ตามลำดับ ณ สิ้นไตรมาส 2,ทำให้ตลาดตราสารหนี้ไทยในช่วงครึ่งหลังของปี 2564 นี้

กรรมการผู้จัดการ ThaiBMA คาดว่าบริษัทเอกชนไทยยังคงต้องการระดมทุนผ่านการออกหุ้นกู้ระยะยาวเพื่อรองรับสถานการณ์ที่ยังมีความไม่แน่นอนสูง รวมถึงการ refinance สินเชื่อที่กู้มาในช่วงก่อนหน้านี้ของบริษัทขนาดใหญ่เพื่อการเข้าซื้อกิจการ (M&A) โดยได้ปรับประมาณการออกหุ้นกู้ทั้งปีขึ้นจากเดิมที่ 7.5 แสนล้านบาท เป็นที่ 9 แสนล้านบาท

ขณะที่ทิศทางอัตราผลตอบแทนพันธบัตรรัฐบาลของไทยในช่วงที่เหลือของปีนี้ คาดว่ามีโอกาสจะขยับขึ้นตาม Bond yield ของสหรัฐอเมริกา จากการที่ธนาคารกลางสหรัฐฯ (เฟด) จะเริ่มส่งสัญญาณการทยอยถอนมาตรการการเงินผ่อนคลายเชิงปริมาณ (Tapering) เมื่อตัวเลขต่างๆ สะท้อนการฟื้นตัวทางเศรษฐกิจอย่างชัดเจนในช่วงปลายปีนี้หรือต้นปีหน้า

ข้อมูลดังกล่าวสอดคล้องกับท่าทีบริษัทจดทะเบียนในตลาดหลักทรัพย์ฯ หลายแห่ง โดยเฉพาะในช่วงที่ผ่านมา พบว่า หลายบริษัททยอยออกหุ้นกู้ออกมาเสนอขายนักลงทุนเป็นจำนวนมาก ทำให้มีบริษัทหลักทรัพย์ (บล.) หลายแห่งออกมาให้คำแนะนำต่อการลงทุนในหุ้นกู้เหล่านี้ แต่การพิจารณาลงทุนในหุ้นกู้ จำเป็นต้องศึกษาข้อมูลใดบ้างก่อนตัดสินใจ?

www.scb.co.th ของ “ธนาคารไทยพาณิชย์” อธิบายข้อมูลที่น่าสนใจเกี่ยวกับหุ้นกู้ภาคเอกชนว่า หุ้นกู้ คือ "ตราสารหนี้" ที่ออกโดยภาคเอกชน เพื่อระดมทุนสำหรับใช้ในกิจการต่างๆ ของบริษัท เช่น เพื่อการลงทุนขยายกิจการ ซื้ออุปกรณ์ หรือเพื่อก่อสร้างโรงงาน โดยในประเทศไทยการออกหุ้นกู้โดยทั่วไปมักจะกำหนดมูลค่าไว้ที่หน่วยละ 1,000 บาท และส่วนใหญ่มักกำหนดมูลค่าการซื้อขั้นต่ำไว้ที่ 100,000 บาท หรืออาจมากกว่านั้น

โดยผู้ซื้อหุ้นกู้จะมีสถานะเป็นเจ้าหนี้ ในขณะที่ผู้ออกหุ้นกู้จะมีสถานะเป็นลูกหนี้ที่มาขอยืมเงินพร้อมสัญญาว่าจะจ่ายดอกเบี้ยเงินกู้คืนให้ผู้กู้ในอัตราที่แน่นอน ตามระยะเวลาของสัญญาการกู้เงิน เช่น หุ้นกู้อายุ 3 ปีจนถึง 10 ปี

สำหรับผลตอบแทนของหุ้นกู้จะอยู่ในรูปของดอกเบี้ย การจ่ายดอกเบี้ยจะจ่ายปีละ 2 ครั้ง หรือทุกๆ 6 เดือน แต่สำหรับหุ้นกู้บางรุ่นอาจจ่ายปีละ 4 ครั้ง หรือทุกๆ 3 เดือนก็ได้ และดอกเบี้ยที่ได้รับจากหุ้นกู้ต้องเสียภาษีหัก ณ ที่จ่ายที่ 15% เช่นเดียวกับรายได้จากดอกเบี้ยชนิดอื่นๆ

ปัจจุบัน บริษัทผู้ออกหุ้นกู้ได้ออกหุ้นกู้หลายหลายรูปแบบ ทั้งนี้เพื่อเป็นการดึงดูดนักลงทุน และเพื่อให้บริษัทสามารถออกหุ้นกู้ได้ในอัตราดอกเบี้ยที่ต่ำ เช่น

“หุ้นกู้ด้อยสิทธิ (Subordinated Bond หรือ Junior Bond)” ในกรณีที่ผู้ออกตราสารล้มละลาย ผู้ถือหุ้นกู้ประเภทนี้จะมีสิทธิในการเรียกร้องสินทรัพย์จากผู้ออกตราสารในอันดับที่ด้อยกว่าเจ้าหนี้สามัญรายอื่น แต่จะสูงกว่าผู้ถือหุ้นบุริมสิทธิและหุ้นสามัญซึ่งมีสิทธิเรียกร้องเป็นอันดับสุดท้าย

“หุ้นกู้ไม่ด้อยสิทธิ (Senior Bond)” ผู้ถือหุ้นกู้ประเภทนี้จะมีสิทธิในการเรียกร้องสินทรัพย์จากผู้ออกตราสารทัดเทียมกับเจ้าหนี้สามัญรายอื่นๆ และสูงกว่าผู้ถือหุ้นกู้ด้อยสิทธิ ผู้ถือหุ้นบุริมสิทธิและผู้ถือหุ้นสามัญตามลำดับ

“หุ้นกู้แปลงสภาพ (Convertible bond)” เป็นตราสารหนี้ที่นักลงทุนสามารถเปลี่ยนจากหุ้นกู้เป็นหุ้นสามัญของบริษัทผู้ออกได้ตามราคาที่กำหนด โดยบริษัทผู้ออกจะออกหุ้นสามัญในจำนวนที่มีมูลค่าเท่ากับตราสารหนี้ที่ถืออยู่ สถานะของนักลงทุนจึงเปลี่ยนจากเจ้าหนี้เป็นเจ้าของ และ ด้วยสถานะการเป็นเจ้าของ จึงทำให้นักลงทุนมีโอกาสได้รับกำไรจากส่วนต่างราคาซื้อและราคาขาย (Capital Gain) หากราคาหุ้นปรับตัวสูงขึ้น แต่หากราคาหุ้นต่ำกว่าราคาที่กำหนดไว้ในการแปลงสภาพ นักลงทุนก็สามารถเลือกที่จะไม่แปลงสภาพเป็นหุ้น และถือเป็นตราสารหนี้ต่อไปเพื่อรับดอกเบี้ยแต่ละงวดตามที่กำหนดไว้ ซึ่งจะต่ำกว่าหุ้นกู้ปกติของผู้ออกเดียวกัน และรับเงินต้นคืนที่ราคาพาร์ ณ วันหมดอายุ

“หุ้นกู้ชนิดมีหลักทรัพย์ค้ำประกัน (Secured Bond)” คือหุ้นกู้ที่ผู้ออกตราสารนำสินทรัพย์มาค้ำประกันการออกหุ้นกู้ และผู้ถือจะมีสิทธิเต็มที่ในสินทรัพย์ที่วางเป็นประกันนั้นเหนือเจ้าหนี้สามัญรายอื่นๆ โดยปกติในทางปฏิบัติมักจะมีการตั้งบุคคลทำหน้าที่เป็นผู้แทนผู้ถือหุ้นกู้ (Bond Holder Representative) เพื่อทำการตรวจสอบสถานะของสินทรัพย์ที่นำมาค้ำประกัน

“หุ้นกู้ชนิดที่ไม่มีหลักทรัพย์ค้ำประกัน (Unsecured Bond)” คือ หุ้นกู้ที่ไม่มีสินทรัพย์ใดๆ วางไว้เป็นประกันในการออก ซึ่งหากผู้ออกตราสารล้มละลายต้องทำการแบ่งสินทรัพย์กับเจ้าหนี้รายอื่นตามสิทธิและสัดส่วน

“หุ้นบุริมสิทธิ (Preferred Stock)” นั้นไม่ใช่ประเภทของหุ้นกู้ แต่เป็นตราสารประเภทหุ้นทุน คล้ายกับหุ้นสามัญ เพียงแต่ว่าไม่มีสิทธิออกเสียงในการบริหาร แต่ ผู้ถือหุ้นบุริมสิทธิจะได้รับสิทธิในการชำระคืนเงินทุนก่อนผู้ถือหุ้นสามัญในกรณีที่บริษัทเลิกกิจการ

ดังนั้น การลงทุนหุ้นกู้ภาคเอกชนจึงถูกยกให้เป็นอีกแหล่งรายได้ประจำที่น่าสนใจ เนื่องจากหุ้นกู้และตราสารหนี้จะจ่ายดอกเบี้ยเป็นงวดๆ ให้แก่ผู้ลงทุน และจะจ่ายคืนเงินต้นเมื่อครบกำหนดอายุของหุ้นกู้ ซึ่งเหมาะสำหรับนักลงทุนที่ต้องการรายได้ประจำ และต้องการให้เงินต้นของการลงทุนนั้นยังอยู่ครบ

ขณะเดียวกัน การลงทุนในหุ้นกู้ยังได้รับอัตราผลตอบแทนที่สูงกว่าการฝากเงิน และสูงกว่าการลงทุนในพันธบัตรรัฐบาลที่มีลักษณะและอายุการลงทุนใกล้เคียงกัน เพราะดอกเบี้ยส่วนที่สูงขึ้นนี้เป็นการชดเชยให้ความเสี่ยงที่เพิ่มสูงขึ้น เนื่องจากหุ้นกู้ที่ออกโดยบริษัทเอกชนจะมีความเสี่ยงในด้านการผิดนัดชำระหนี้มากกว่า

อย่างไรก็ตาม ส่วนต่างของอัตราผลตอบแทนนั้นจะมากน้อยแค่ไหนขึ้นอยู่กับอันดับเครดิตของหุ้นกู้ ซึ่งจะถูกจัดอันดับจากสถาบันจัดอันดับเครดิต ซึ่งเป็นบริษัทคนกลางที่ประเมินว่าบริษัทผู้ออกหุ้นกู้แต่ละแห่งอยู่ในอันดับเครดิตเช่นใด

ด้านการจัดอันดับเครดิต เป็นเครื่องมือประเมินความเสี่ยงด้านเครดิตวิธีหนึ่ง เช่น AAA หรือ AA เพื่อบ่งบอกความเสี่ยงในเชิงเปรียบเทียบ ซึ่งช่วยให้ผู้มีส่วนเกี่ยวข้อง ไม่ว่าจะเป็นผู้ออกตราสาร สถาบันการเงินผู้จัดจำหน่ายหลักทรัพย์ และนักลงทุนสามารถเข้าใจตรงกันได้ง่ายขึ้นว่าทั้งผู้ออกตราสารหนี้ และตัวตราสารหนี้นั้นๆ มีความเสี่ยงมากกว่า เท่ากัน หรือน้อยกว่าตราสารอื่นๆ อย่างไร?

ที่ผ่านมา อันดับเครดิตที่เปิดเผยสู่สาธารณะนั้น จัดทำโดยสถาบันจัดอันดับความน่าเชื่อถือ (Credit Rating Agency) โดยมีทั้งสถาบันระดับสากล Standard & Poor’s (S&P’s), Moody’s และ Fitch Ratings ทำหน้าที่จัดอันดับเครดิตตราสารของบริษัทต่างๆ ทั่วโลก รวมไปถึงอันดับเครดิตของประเทศ และส่วนในประเทศไทยจะมีทริสเรทติ้ง และฟิทช์เรทติ้งส์ (ประเทศไทย) ทำหน้าที่ดังกล่าว โดยอันดับที่จัดว่าลงทุนได้คือตั้งแต่ BBB ขึ้นไป

นอกจากนี้ หุ้นกู้สามารถซื้อขายเปลี่ยนมือได้ในตลาดรอง เช่น ตลาดตราสารหนี้หรือ Bond Electronic Exchange (BEX) จัดตั้งโดยตลาดหลักทรัพย์ฯ ไม่ต้องรอให้ถึงวันครบกำหนดอายุ อย่างไรก็ตาม สภาพคล่องการซื้อขายอาจแตกต่างไปตามขนาดและเงื่อนไขของแต่ละหุ้นกู้ โดยหากนักลงทุนสนใจซื้อขายหุ้นกู้ในตลาดรอง สามารถติดต่อซื้อขายผ่านโบรกเกอร์

แต่ต้องไม่ลืมว่าทุกการลงทุนมีความเสี่ยง โดยการลงทุนในหุ้นกู้นั้นมีความเสี่ยง ได้แก่ ความเสี่ยงด้านสภาพคล่อง หากเลือกลงทุนในหุ้นกู้ระยะยาวโดยปราศจากการวางแผน อาจทำให้เกิดเหตุการณ์ที่คุณมีความต้องการใช้เงินก่อนครบกำหนดอายุการลงทุน จนต้องนำไปขายที่ตลาดรอง และส่งผลให้คุณอาจต้องขายขาดทุนหรือไม่ได้รับเงินตามที่ควรจะได้ถ้าถือต่อจนครบอายุ

ความเสี่ยงด้านอัตราดอกเบี้ย คือ โอกาสที่อัตราดอกเบี้ยจะเปลี่ยนแปลงและส่งผลต่อการลงทุนที่คุณลงทุนอยู่ เช่น ถ้าอัตราดอกเบี้ยในท้องตลาดมีค่าสูงขึ้น จะทำให้ตราสารหนี้มีราคาหรือมูลค่าลดลง เช่น หากลงทุนในหุ้นกู้ที่ได้ดอกเบี้ย 4% ต่อปี เป็นเวลา 5 ปี เงินจะถูกล็อกอยู่ที่อัตราผลตอบแทน 4% ตลอดระยะเวลา 5 ปี แต่ถ้าเวลาผ่านไปแล้วอัตราดอกเบี้ยในท้องตลาดมีค่าสูงขึ้น ก็จะเสียโอกาสที่จะนำเงินไปลงทุนในสินทรัพย์ที่ให้ผลตอบแทนสูงขึ้น และถ้าจะเอาหุ้นกู้ชุดเก่ามาขายกับนักลงทุนในตลาดรองด้วยราคาหน้าตั๋วที่ซื้อมา จะไม่มีนักลงทุนคนไหนซื้อ โดยนักลงทุนจะซื้อหุ้นกู้ก็ต่อเมื่อผู้ขายมีส่วนลดให้จนเท่ากับส่วนต่างดอกเบี้ยที่ต่างกันอยู่ 1% นั้น

ความเสี่ยงด้านเครดิต คือ โอกาสที่บริษัทที่คุณนำเงินไปลงทุนไม่มีความสามารถในการชำระหนี้คืนได้ ผลที่ตามมาคือ บริษัทอาจไม่ยินยอมที่จะชำระหนี้ต่อ หรืออาจถูกฟ้องล้มละลาย ส่งผลให้การลงทุนของคุณเกิดความเสียหายได้นั่นคือ คุณอาจจะไม่ได้รับดอกเบี้ยตามที่ตกลงไว้ หรือคุณอาจจะสูญเสียเงินต้นทั้งหมดที่คุณลงทุนไปได้

นอกจากนี้ ยังสามารถจัดกลุ่มหุ้นกู้จากอันดับเครดิตเป็น 2 กลุ่มใหญ่ คือ กลุ่มที่เหมาะต่อการลงทุน (Investment Grade) คือหุ้นกู้ที่มีอันดับเครดิตตั้งแต่ Baa3 หรือ BBB- ขึ้นไป ความเสี่ยงปานกลางถึงต่ำ และกลุ่มที่เหมาะต่อการเก็งกำไร (Speculative Grade) คือกลุ่มหุ้นกู้ที่มีความเสี่ยงสูงอย่างยิ่ง หรือหุ้นกู้ขยะ (Junk Bonds) ซึ่งมีรายงานว่าหุ้นกู้แบบนี้มีนักลงทุนสนใจมากในปี 2562 เพราะมีมูลค่ารวมถึง 1.27 แสนล้านบาท ซึ่งเพิ่มถึง 3 เท่าตัวในเวลา 5 ปีเท่านั้น เพราะความเสี่ยงที่สูงขึ้นก็มาพร้อมกับผลตอบแทนที่สูงขึ้นตามไปด้วย

และไม่เพียงเท่านี้ นักลงทุนที่จะลงทุนหุ้นกู้ ต้องทำความเข้าใจในการคำนวณผลตอบแทนของหุ้นกู้ให้เป็น คือ เงินในแต่ละช่วงเวลามีมูลค่าไม่เท่ากัน เช่น เงิน 100 บาทในปัจจุบันนั้นมีมูลค่ามากกว่าเงิน 100 บาทที่จะได้รับในอีก 10 ปีข้างหน้า วิธีการคำนวณมูลค่าตราสารหนี้ จะคล้ายกับการคำนวณมูลค่าปัจจุบันสุทธิ (Net Present Value : NPV) โดยต้องพิจารณากระแสเงินสดในอนาคตที่จะได้รับจากการลงทุนดังกล่าว แล้วคิดลดกลับมาเป็นมูลค่าปัจจุบันนั่นเอง

สมมติ เข้าลงทุนในหุ้นกู้ของบริษัท GHTT อายุ 3 ปี มูลค่าที่ตราไว้ 1,000 บาท และจะจ่ายอัตราดอกเบี้ย 3% ต่อปี นั่นทำให้สามารถคำนวณได้ว่าใน 1 ปี จะได้รับดอกเบี้ย 30 บาท ปลายปีที่ 2 ก็จะได้รับดอกเบี้ย 30 บาท และในปีสุดท้ายจะได้รับเงินต้นและดอกเบี้ยรวม 1,030 บาท แต่หากหุ้นกู้ของ GHTT มีผลตอบแทนสูง และมีความเสี่ยงสูง เช่น อัตราดอกเบี้ย 5% ต่อปี มูลค่ายุติธรรม (Fair Value) ที่จะซื้อหุ้นกู้ดังกล่าวจะเท่ากับ 945.53 บาท

ท้ายที่สุดก่อนตัดสินใจเข้าลงทุน นักลงทุนจำเป็นต้องรู้จักบริษัทผู้ออกหุ้นกู้ ว่าบริษัทที่ออกหุ้นกู้มาขายนั้น หรือมายืมเงินนั้นทำธุรกิจอะไร ธุรกิจนั้นๆ มีความเสี่ยงอะไร มีผลการดำเนินงานเป็นอย่างไร มีข้อพิพาททางกฎหมายที่ยังค้างอยู่ในศาลอันจะเป็นเหตุให้บริษัทนั้นๆ ต้องจ่ายเงินออกไปในอนาคตหรือไม่ เพราะจะมีผลต่อกระแสเงินสดที่จะนำมาใช้ในกิจการ และที่สำคัญจะมีเงินมาคืนหรือไม่?

รวมถึงต้องมีสภาพคล่อง หากสภาพคล่องต่ำ การจะไปขายคืนก่อนครบกำหนดก็จะยาก หรืออาจจะต้องขาดทุน เพราะไม่สามารถทำการซื้อหรือขายได้ในเวลาที่เหมาะสม และสุดท้าย ไม่ควรจะนำเงินทั้งหมดมาทุ่มซื้อหุ้นกู้ของบริษัทใดบริษัทหนึ่งเท่านั้น จะต้องมีการกระจายลงทุนในหุ้นกู้หลายๆ บริษัท ในหลายๆ ธุรกิจ เพื่อลดความเสี่ยง